Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Финансовый анализ

Реферат: Финансовый анализ

Ответы на задание по анализу и оценке финансово-хозяйственной деятельности предприятия

1. Проведем счетную проверку показателей форм бухгалтерской отчетности с целью обеспечения их достоверности; при выявлении ошибок внесем соответствующие исправления. Охарактеризуем качественный уровень предоставленной отчетности, и результаты проверки отразим в аналитической записке.

Акт

В результате счетной проверки показателей форм отчетности (ф.№2, ф.№3, ф.№4, ф.№5) выяснилось, что в ф.№3 допущена ошибка: уставной капитал (стр.10) и добавленный капитал (стр.020) не были израсходованы в отчетном году, а были оставлены на конец года. И, поэтому, внося изменения, итоговая сумма по разделу 1 "Капитал" ф.№3 совпадает с данными.

Т.о. качественный уровень представленный для анализа бухгалтерской отчетности является неудовлетворительным, а ошибка, выявленная в ф.№3, не привела к изменению данных баланса.

2. Проведем взаимоувязку и установим соответствие аналогичных показателей, отраженных в разных формах отчетности. Результат проверки оформим в табл.1.

Проводя взаимоувязку, мы устанавливаем, что часть денежных средств на конец года в ф.4 не включена касса, т.е. внесем исправление. Так же нераспределенная прибыль прошлых лет и отчетного года в ф.2 не имеют чрезвычайных доходов и расходов, поэтому в данной графе будут несовпадения.

3. Проведем предварительную оценку изменения структуры бух. баланса по итогам показателей раздела актива и пассива на коней отчетного года по сравнению с началом.

Показания внесем в табл.2.

Оценивая состав, структуру и динамику разделов бухгалтерского баланса, можно сделать следующие выводы:

Ø Согласно табл.2 за отчетный год активы возросли на 3700 тыс. руб., из них оборотные активы на 2900 тыс. руб., а внеоборотные активы на 800 руб.. В процентном отношении оборотные активы увеличились на 1,4%, а внеоборотные – снизились на 1,4%.

Т.о., имущество ОАО "Сигма" возросло в основном за счет оборотных активов.

Ø Так же за отчетный период возрос собственный капитал на 5020 тыс. руб., а краткосрочные пассивы снизились на 1320 тыс. руб.. В процентном отношении собственный капитал увеличился на 3,14%, а краткосрочные пассивы снизились на 3,41%.

В целом, согласно табл.2 за отчетный период увеличение пассивов составило 3700 т.р. В основном это связано с увеличением собственного капитала.

4. С помощью показателей табл.3, которые отражают имущественное положение ОАО "Сигма" проанализируем состав, структуру, динамику показателей актива и пассива бухгалтерского баланса:

1) В течении отчетного 2000г. имущество ОАО "Сигма" увеличилось на 3700т.р. , из основная сумма приходится на оборотные активы – 2900 т.р., а на внеоборотные активы – 800 т.р., т.е. остальная сумма увеличения.

Рост оборотных активов на 2900 т.р. произошел за счет увеличения дебиторской задолженности на 7710 т.р., а увеличение дебиторской задолженности, в свою очередь произошло из-за роста дебиторской задолженности покупателей и заказчиков на 8630 т.р.

Согласно данным табл.3 наблюдается уменьшение запасов на 2950 т.р., уменьшение денежных средств на 1440 т.р.

2) Внебюджетные активы возросли на 800 т.р. из них основная сумма – 570 т.р. приходится на незавершенное строительство, а остальные 400 т.р. на основные средства, но при этом нематериальные активы уменьшились на 170 т.р.

3) В структуре имущества наибольший удельный вес занимают внеоборотные активы (55,3%), которые в течении 2000г. на 1,41%, а оборотные активы составляют 44,7%, что на 1,41% больше, чем в прошлом году. Уменьшение произошло из-за сокращения основных средств на 1,46% и НМА на 0,27%, а увеличение оборотных активов связано с ростом дебиторской задолженности на 8,1%.

4) Источником формирования капитала ОАО "Сигма" являются собственный и заемный капитал. Проанализировав структуру и динамику собственного капитала, видно его общее увеличение на 4570 т.р. или 2,95% за счет увеличения инвестированного капитала на 4,61%.

Заемный капитал за отчетный год снизился на 870 т.р. (2,95%) за счет снижения краткосрочных пассивов на 1320 т.р. или 3,41%, которые, в свою очередь снизились, за счет уменьшения краткосрочных кредитов на 1650 т.р.. (2,35%), в то время, как кредиторская задолженность увеличилась на 750 т.р. (0,57%).

Следует отметить, что в течении года в качестве заемных средств, также привлекались долгосрочные пассивы, которые возросли на 450 т.р. (0,46%). В итоге капитал ОАО "Сигма" вырос на 3700 т.р. в основном за счет увеличения собственного капитала.

5) Т.о., ОАО "Сигма" имеет след. структуру пассива баланса: собственный основной капитал составляет 50,15%, а заемный капитал – 49,85%, т.е., за отчетный год собственный капитал увеличился на 2,95%, а заемный снизился на 2,95%.

5. Рассчитаем и оценим величину чистых активов организации, проанализируем их состав и динамику. Расчеты приведем в табл.4.

Рассчитав стоимость чистых активов видно, что она уменьшилась на 110 т.р., несмотря на увеличение активов на 3920 т.р. и уменьшение пассивов, исключаемых из стоимости активов на 450 т.р.

Рост активов произошел за счет увеличения основных средств на 400 т.р., незавершенного строительства на 570 т.р. и дебиторской задолженности на 7710 т.р., а спад пассивов произошел за счет уменьшения краткосрочных кредитов на 1650 т.р.

Уменьшение стоимости чистых активов произошло за счет превышения активов над пассивами.

6. Сгруппируем активы организации уровню их ликвидности, пассивы – по мере наступления сроков оплаты, результаты представим в табл.5.

Сделаем вывод относительно сложившихся неравенств между группами активов и обязательств на начало и конец отчетного периода.

Согласно данным табл.5 видно, что на момент составления баланса его нельзя признать ликвидным, т.к. наиболее ликвидные активы (А1) меньше наиболее срочных обязательств (П1), как на начало года, так и на конец. Следует отметить, что в течении 2000г. наиболее ликвидные активы сократились на 1640 т.р., а наиболее срочные обязательства возросли на 750 т.р.;

Быстрореализуемые активы (А2) больше краткосрочных обязательств (П1): (А1) увеличились на 7710 т.р., а (П1) снизились на 1650 т.р.;

Медленно реализуемые активы (А3) меньше долгосрочных обязательств (П3): (А3) снизились на 3170 т.р., а (П3) увеличились на 450 т.р.;

Труднореализуемые активы (А4) меньше собственного капитала (П4): (А4) выросли на 800 т.р., и (П4) выросли на 4150 т.р.

Т.о., хотя баланс соблюден, но за счет, того что (А1)< (П1), как на начало года, так и на конец, предприятие находится в неустойчивом состоянии, кредитоспособность у него низкая.

7. Рассчитаем и оценим коэффициенты ликвидности – табл.6. охарактеризуем факторы, влияющие на ликвидность.

Расчет коэффициентов:

1)

![]()

![]()

![]()

|

Увеличение коэф. текущей ликвидности означает, что степень покрытия краткосрочных обязательств текущими активами увеличилась.

2)

![]()

|

Рост данного коэф. показывает, что увеличилась часть текущих обязательств, которая может быть погашена. Это произошло из-за роста дебиторской задолженности.

3)

![]()

|

![]()

![]()

Снижение данного коэф. за 2000г. означает уменьшение части текущих обязательств, которая может быть погашена на дату составления баланса.

Увеличение одних показателей ликвидности и снижение др. свидетельствует о том, что финансовое положение предприятия неустойчивое, и оно не смогло бы погасить своих обязательств в срочном порядке. Об этом свидетельствует и постепенное сокращение в течении отчетного года превышения оборотных активов над краткосрочными обязательствами.

8. Рассчитаем показатели табл.7, и оценим удовлетворительность структуры баланса и платежеспособность организации на конец года.

Основание для признания структуры баланса предприятия неудовлетворительной, а предприятие – неплатежеспособным, является выполнение одного из следующих условий:

ü коэф. текущей ликвидности должен быть < 2;

ü коэф. обеспеченности собственными средствами на конец отчетного периода < 1;

В нашем случае выполняется первое условие (0,99<2), значит, структура баланса является неудовлетворительной. В этой ситуации необходимо провести проверку реальной возможности восстановления платежеспособности предприятия. Коэф. восстановления платежеспособности:

![]()

Значение коэф-та < 1, значит у ОАО "Сигма" нет реальной возможности восстановить свою платежеспособность в ближайшее время.

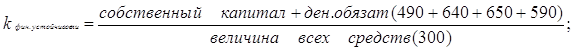

9. По данным табл. 8 проанализируем динамику и оценим значение коэф-тов финансовой устойчивости, а также влияние результатов на финансовое состояние организации.

1)

|

![]()

![]()

Рост данного коэф. на 0,025 в течение года показывает, что рост собственного капитала в общей величине всех источников увеличилась на 70%всех активов предприятия, сформированных за счет собственных средств.

Предприятие обладает достаточной независимостью и возможностью проведения независимой финансовой политики.

2)

|

![]()

![]()

Рост данного коэф. на 0,029 говорит о том, что финансирование деятельности предпр-я происходит в большей степени за счет собственных средств.

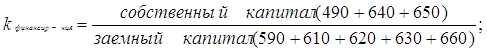

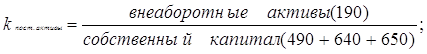

3)

|

Снижение коэф. на 0,089 означает, что финансовая зависимость от внешних источников за год стала меньше.

4)

|

![]()

![]()

Увеличение коэф-та финансирования на 0,109 означает увеличение финансирования.

5)

|

![]()

![]()

Снижение коэф-та постоянных активов на 0,077 означает, что собственный капитал, вложенный во внеоборотные активы уменьшился.

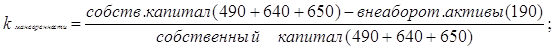

6)

|

![]()

![]()

Увеличение коэф-та маневренности означает, что доля собственного капитала, вложенная в наиболее мобильные активы, увеличилась.

7)

![]()

|

Рост данного коэф-та на 0,0898 означает, что доля собственного капитала в формировании оборотных средств увеличилась.

10. Заполним табл. 9, необходимые показатели рассчитаем. Затем проанализируем динамику состояния расчетов с дебиторами и кредиторами.

Согласно данным табл. 9, в течении отчетного периода произошло увеличение дебиторской задолженности на 7710 т.р. Кредиторская задолженность также возросла на 1200 т.р. (Выросла задолженность поставщикам 1690 т.р., по з/пл – 600 т.р, задолженность гос. внебюджетным фондам – 160 т.р., бюджету – 300 т.р.).

Величина кредиторской задолженности в течение 2000г. превышала дебиторскую на 24760 т.р. – на начало года, и на 18250 т.р. – на конец года. Это представляет реальную угрозу платежеспособности предприятия.

11. Рассчитаем показатели оборачиваемости оборотных активов и внесем их в табл. 10.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Данные табл. 10 свидетельствуют об улучшении фин. Положения ОАО "Сигма", т.к. оборачиваемость оборотных активов снизилась на 0,2 дня, в результате чего в отчетном году высвободились оборотные активы 328,7 т.р. Коэф-нт оборачиваемости за отчетный период вырос на 0,107. Этому способствовало увеличение выручки от реализации на 26300 т.р. Предприятию следует принять меры по сокращению среднегодовых остатков оборотных активов.

12. Проанализировав данные годового отчета ф.4 по основным видам деятельности делаем следующие выводы:

1) По текущей деятельности предприятие имеет отрицательное сальдо, т.е. отток денежных средств превысил приток на 920 т.р. Наибольшие суммы оттока приходятся на: оплату и приобретение товаров, работ, услуг (920 т.р.); оплату труда (104200 т.р.); отчисления на социальные нужды (48500 т.р.); на расчеты с бюджетом (65050 т.р.); кредитом и займом (20350 т.р.)

2) Также отрицательные сальдо и по инвестиционной деятельности предприятия. И наибольшие суммы оттока средств приходятся на: оплату приобретенных товаров, работ, услуг – 690 тыс. руб.; и на оплату машин, оборудования и транспортных средств – 1500 тыс. руб. Превышение оттока денежных средств над притоком составляет 860 тыс. руб.

3) Положительное сальдо по финансовой деятельности (+140 тыс. руб.). Это очень малая; частичная компенсация отрицательного результата по текущей и инвестиционной деятельности. Таким образом, общее сокращение денежных средств за отчетный год составило 1470 тыс. руб. (-920-860+140).

Полученное в итоге отрицательное сальдо говорит о низкой платежеспособности предприятия, также можно сделать вывод, что рост оттока денежных средств является следствием роста объема производственно-хозяйственной деятельности ОАО. Сигма, что можно оценить как положительное.

13. По данным годового отчета (ф.№ 2) проанализируем динамику и состав финансовых результатов. Результаты представим в таблице 11.

Основную прибыль балансовой прибыли составляет прибыль от реализации товаров, работ, услуг, которая за отчетный год увеличилась на 260 тыс. руб. Выросла также прибыль от прочей реализации с 2 тыс. руб. до 110 тыс. руб., т.е. на 108 тыс. руб.

Следует отметить, что доходы от прочей реализации не превышают расходы от прочей реализации, что не скажешь в ситуации по внереализационным операциям . Здесь расходы превышают доходы, причем как в прошлом, так и в отчетном году на 422 тыс. руб. и 390 тыс. руб. соответственно. Хотя следует отметить, что в отчетном году этот показатель снизился.

Таким образом, на рост балансовой прибыли на 400 тыс. руб. повлияло увеличение прибыли от реализации товаров, работ, услуг, увеличение прибыли от прочей реализации, снижение потерь от внереализационных операций.

Сведем результаты анализа в аналитическую таблицу:

| № | Показатель | Прошл. год | Отчетн. год | Изменения(+;-) |

| 1 | Выручка от реализации товаров, работ, услуг | 488200 | 514500 | +26300 |

| 2 | Себестоимость реализации товаров, работ, услуг | 306080 | 327960 | +21880 |

| 3 | Коммерческие расходы | 37900 | 40260 | +2360 |

| 4 | Управленческие расходы | 132800 | 134600 | +1800 |

| 5 | Прибыль от реализации товаров, работ, услуг | 11420 | 11680 | +260 |

| 6 | Доходы от прочей реализации (стр. 060+070+090) | 127 | 150 | +133 |

| 7 | Расходы от прочей реализации (стр. 070+100) | 125 | 150 | +25 |

| 8 | Превышение (снижение) доходов от прочей реализации над расходами от прочей реализации, т.е. прибыль или избыток | 2 | 110 | +108 |

| 9 | Доходы от внереализационных операций (120) | 244 | 320 | +76 |

| 10 | Расходы от внереализационных операций (130) | 666 | 710 | +44 |

| 11 | Превышение (снижение) доходов от внереализационных операций, т.е. прибыль или убыток. | -422 | -390 | +32 |

14. Используя данные табл. 12 и ф.2, рассчитаем влияние различных факторов на изменение прибыли от продаж в отчетном году по сравнению с предыдущим годом. Из табл. 12 видно, что прибыль от реализации товаров, работ и услуг выросла за отчетный год.

Затраты на произв-во и реализацию (пред. год) = 315262+38848+132800=486910 тыс. руб.

Затраты на произв-во и реализацию (отч. год) = 327960+40260+134600=134600 тыс. руб.

![]()

![]()

Влияние факторов на изменение рентабельности реализации:

1) Влияние изменения структурных сдвигов в реализации: 3,27-2,4=+0,87

Реализация более выгодной продукции привела к повышению рентабельности реализации на 0,87%;

2) Влияние цен= расчетная рентабельность – расчетная рентабельность

![]()

![]()

За счет роста цен рентабельность выросла на 2,3148%.

3) Влияние изменения себестоимости;

0,0052-3,27= - 3,2648%

Рост себестоимости вызвал снижение рентабельности реализации на 3,2648%. Это связано с увеличением себестоимости продукции. Для повышения показателей необходим анализ затрат на производство продукции и возможные пути их снижения.

15. Рассчитаем "критический" объем продаж, запас финансовой прочности, оптимальный объем производства продукции. Результат расчетов приведен в табл. 13.

- валовой маржинальный доход:

![]()

- доля валового маржинального дохода в выручке:

![]()

- объем продаж:

![]()

- сила воздействия операционного рычага:

![]()

16. Рассчитаем и проанализируем рентабельность активов организации и ее динамику. Определим влияние факторов (рентабельности продаж, оборачиваемости собственного капитала, коэффициента автономии) на изменение рентабельности активов в отчетный год в сравнении с предшествующим годом. Расчеты представим в таблице 14. Рентабельность активов составила в прошлом году 12,56 % и на отчетный год выросла на 0,09, и стала составлять 12,65 %.Рассмотрим влияние факторов на изменение рентабельности активов:

(3) Среднегодовая выручка собств. капитала:

СК= (НачГода(стр.490+640+650)+КонГода(стр.490+640+650)):2 = 47325 тыс.руб.

(5) Рентабельность активов(%):

![]()

![]()

(6) Рентабельность продаж (%):

![]()

![]()

(6) Коэф-нт автономии (%):

![]()

![]()

(7) Коэф-нт оборачиваемости собственного капитала:

![]()

![]()

В связи с увеличением оборота собственного капитала рент-сть активов увеличилась на 0,04%.

За счет увеличения чистой прибыли на 260 тыс. руб., увеличение среднегодовой величины активов за отчетный период на 2580 тыс. руб., и за счет увеличения среднегодовой величины собственного капитала на 2235 тыс. руб., что зависит от роста выручки от реализации товаров, продукции, работ, услуг на 26300 тыс. руб.

Увеличение рентабельности активов на 0,09 % говорит о том, что предприятие ведет правильную реализацию своих активов, а вот рентабельность от продаж снизилась на 0,07 %, это значит, что ведется не правильная система продаж.

17. Рассчитаем влияние факторов на изменение рентабельности собственного капитала в отчетном году в сравнении с предшествующим годом (в табл.15).

(3) Заемный капитал (ЗК) = (НачГода(стр.590+610+620+630+660) + КонГода(стр.590+610+620+630+660 )):2 = 42825 тыс.руб.

(7) ![]()

![]()

(8) Величина активов, приходящаяся на 1 руб. заемного капитала:

![]()

(10) Величина активов, приходящаяся на 1 руб. заемного капитала:

![]()

![]()

Рентабельность собственного капитала за отчетный год снизилась на 0,002 %. В результате увеличения оборачиваемости активов рентабельность собственного капитала выросла на 0,132 %. Снижение рентабельности продаж привело к снижению рентабельности собственного капитала на 0,07 %.

18. Используя данные таблицы 16, рассчитаем влияние рентабельности чистых активов за отчетный год по сравнению с предыдущим годом. Рассчитаем рентабельность чистых активов:

![]()

![]()

На основании полученных данных можно сделать следующие выводы: предприятие вынуждено было реализовывать продукцию ниже себестоимости, рентабельность продаж имеет отрицательный знак, что в 2000 г. негативно сказалось на результатах его деятельности. В результате более эффективного использования активов предприятие значительно уменьшила общий экономический результат деятельности в 2000 г.: рентабельность чистых активов снизилась на 1%.