Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Статистика

Реферат: Статистика

Может пригодиться. Информация в конце!!!

Содержание контрольного задания.

1. В соответствии с номером варианта (Вариант №64) выписать номера банков, по отчетным данным которых будет выполняться задание. После этого следует изготовить статистический формуляр в форме списка и заполнить его исходными числовыми данными из приложения №2.

2. Выполнить качественный (теоретический) анализ исходных данных, позволяющий установить факторный и результативный показатели.

3. С целью изучения концентрации банковского капитала произвести группировку банков по первичному массиву данных по величине факторного признака, выделив мелкие, средние и крупные банки. Интервалы групп принять самостоятельно. По каждой группе определить число банков, величину факторного и результативного показателей всего по группе и в среднем на один банк, удельный вес (долю) каждой группы по числу банков, величине факторного и результативного показателей. Сформулировать выводы о различии банков по группам и о наличии (отсутствии) связи между величиной факторного и результативного признаков. Результат группировки представить в виде групповой таблицы.

4. Проверить первичные данные на однородность и нормальность распределения. Исключить резко выделяющиеся (аномальные) единицы (банки) из массива первичных данных (при наличии таковых).

5. По оставшемуся массиву данных построить ряд распределения по величине факторного признака, по которому рассчитать среднюю, моду, медиану, показатели вариации. Рассчитать показатель фондовой дифференциации.

6. Учитывая, что массив данных является пятипроцентной выборочной совокупностью из общего массива данных (генеральной совокупности), определить для нее:

а) среднюю величину факторного признака, гарантируя результат с вероятностью 0,95;

б) долю банков, у которых величина признака больше среднего значения, гарантируя результат с вероятностью 0,95.

7. Установить наличие и характер связи между величиной факторного и результативного признаков используя:

а) данные групповой таблицы;

б) поле корреляции;

в) график эмпирической линии регрессии.

8. Определить тесноту корреляционной связи, используя линейный коэффициент корреляции, дать оценку его существенности.

9. Рассчитать параметры и найти уравнение парной регрессии. Дать его экономическую интерпретацию.

10. По данным о величине прибыли по одному из банков проанализировать ее динамику, рассчитав цепные, базисные и абсолютные приросты, темпы роста и прироста, абсолютное значение одного процента прироста, пункты роста, а так же средние показатели динамики: средний уровень ряда, средний абсолютный прирост, средний темп роста и прироста.

11. Найти прогнозное значение прибыли на первый квартал следующего года, используя метод аналитического выравнивания.

Контрольная работа.

Задание №1.

В соответствии с номером варианта (Вариант №64) выписать номера банков, по отчетным данным которых будет выполняться задание. После этого следует изготовить статистический формуляр в форме списка и заполнить его исходными числовыми данными из приложения №2.

Таблица №1

| № банка | Капитал млн. руб., |

Прибыль |

||||

|

п/п |

IV квартал отчетного года | IV квартал предыдущего года |

Отчетный год |

|||

| I квартал | II квартал | III квартал | IV квартал | |||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

971 |

19,3 |

21,3 |

18,4 |

20,1 |

22,6 |

|

2 |

1045 |

18,4 |

18,2 |

20,3 |

19,1 |

20,8 |

|

3 |

958 |

20,3 |

17,6 |

18,1 |

17,8 |

19,3 |

|

4 |

931 |

16,8 |

17,2 |

15,6 |

20 |

18,4 |

|

5 |

924 |

15,1 |

14,8 |

17,3 |

16,5 |

19,4 |

|

6 |

901 |

15,1 |

14,3 |

17,6 |

16,2 |

15,6 |

|

7 |

873 |

15,5 |

16,5 |

16 |

17,3 |

18,1 |

|

8 |

859 |

13,6 |

15,8 |

17,1 |

14,2 |

18,4 |

|

9 |

821 |

11,6 |

15,3 |

13,2 |

15,5 |

17,2 |

|

10 |

801 |

13,3 |

15,4 |

16,2 |

17,3 |

19,4 |

|

11 |

785 |

13,6 |

13,2 |

14,1 |

13,7 |

14,4 |

|

12 |

795 |

15,8 |

13,6 |

12,1 |

17,3 |

16,2 |

|

13 |

778 |

10,2 |

13,1 |

14,3 |

11,6 |

13,8 |

|

14 |

753 |

10,2 |

11,1 |

9,6 |

12,4 |

13,1 |

|

15 |

717 |

7,6 |

8,4 |

9,6 |

9,8 |

11,2 |

|

16 |

712 |

5,8 |

5,9 |

6,4 |

7,1 |

8,6 |

|

17 |

690 |

5,3 |

4,4 |

3,8 |

4,6 |

5,7 |

|

18 |

677 |

5,1 |

5,8 |

4,6 |

6,3 |

5,7 |

|

19 |

649 |

4,6 |

3,8 |

3,9 |

4,3 |

4,7 |

|

20 |

627 |

3,4 |

3,7 |

4,2 |

3 |

4,8 |

|

21 |

605 |

5,6 |

5,4 |

5,7 |

5,9 |

6,7 |

|

22 |

563 |

5,1 |

5,9 |

4,8 |

5,6 |

6,3 |

|

23 |

543 |

3,1 |

3,3 |

3,4 |

3,7 |

3,6 |

|

24 |

526 |

5,1 |

4,3 |

5,2 |

5,7 |

5 |

|

25 |

512 |

4,3 |

4,3 |

4,8 |

4 |

5,1 |

Задание №2

Выполнить качественный (теоретический) анализ исходных данных, позволяющий установить факторный и результативный показатели.

На основе логического анализа определяем, что капитал является факторным признаком (Х), поскольку его величина в значительной степени определяет прибыль банка, которая будет результативным показателем (У)

Задание №3.

С целью изучения концентрации банковского капитала произвести группировку банков по первичному массиву данных по величине факторного признака, выделив мелкие, средние и крупные банки. Интервалы групп принять самостоятельно. По каждой группе определить число банков, величину факторного и результативного показателей всего по группе и в среднем на один банк, удельный вес (долю) каждой группы по числу банков, величине факторного и результативного показателей. Сформулировать выводы о различии банков по группам и о наличии (отсутствии) связи между величиной факторного и результативного признаков. Результат группировки представить в виде групповой таблицы.

В соответствии с заданием №3 с целью получения концентрации банковского капитала необходимо выполнить группировку по величине капитала, выделив мелкие, средние и крупные банки. Для определения величины интервала воспользуемся следующей формулой:

i=Xmax-Xmin/n,

где Xmax - максимальное значение признака,

Xmin - минимальное значение признака,

n - число групп.

По данным табл. №1 гр.2 рассчитаем i=1045-512/3=533/3=177,7=178.

Далее следует заполнить таблицу №2. Нижнюю границу первого интервала принимаем равной минимальному значению признака. Верхнюю границу интервала получаем прибавлением к нижней границе величины интервала. Так, для первого интервала верхняя граница 512+178=690 и т.д.

Таблица №2

| № п/п |

Группы по величине капитала, млн. руб |

Капитал, млн. руб ( IV квартал отчетного года) | Прибыль млн. руб (IV квартал отчетного гола) |

|

1 |

2 |

3 |

4 |

| I | 512-690 | 512, 526, 543, 563, 605, 627, 649, 677, 690. | 5.7; 4.7; 4.8; 6.7; 6.3; 3.6; 5; 5.1; 5.7; |

| II | 690-868 | 859, 821, 801, 785, 795, 778, 753, 717, 712. | 18.4; 17.2; 19.4; 14.4; 16.2; 13.8; 13.1; 11.2; 8.6; |

| III | 868-1046 | 971, 1045, 958, 931, 924, 901, 873. | 22.6; 20.8; 19.3; 18.4; 19.4; 15.6; 18.1; |

Результаты группировки приведем в следующей групповой таблице №3.

Таблица №3

|

№ п/п |

Капитал, млн. руб. |

Число банков |

Капитал, млн. руб. |

Прибыль, млн. руб. |

Удельный вес, % |

||||

|

Всего |

В среднем на один банк |

Всего |

В среднем на один банк |

по числу банков |

по величине капитала |

по величине прибыли |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| I | 512-690 | 9 | 5392 | 599,1 | 47,6 | 5,3 | 36 | 28,4 | 15,5 |

| II | 690-868 | 9 | 7021 | 780 | 132,3 | 14,7 | 36 | 36,9 | 42,1 |

| III | 868-1046 | 7 | 6603 | 943,3 | 134,2 | 19,17 | 28 | 34,7 | 42,4 |

|

итого: |

25 |

19016 |

2322,4 |

314,1 |

39,17 |

100,0 |

100,0 |

100,0 |

|

Значения показателей капитала и прибыли по каждой группе и по совокупности в целом получаются суммированием соответствующих значений по каждому банку.

Показатели в среднем на один банк по каждой группе и по совокупности в целом рассчитываются делением суммарной величины капитала (или прибыли) на число банков по группе (или по совокупности в целом).

Показатели удельного веса (доли) рассчитываются делением соответствующего показателя по группе на итог совокупности в целом.

По результатам группировки, приведенной в табл. №3 можно сделать следующие выводы.

Основная часть банков принадлежит к группам мелких и средних банков, их доля составляет 36% соответственно. В этих группах сосредоточена основная часть капитала (28,4%+36,9%), что составляет 65,3% и этими банками получено (15,5%+42,1%)=57,6% общей прибыли.

Наименьшее число относится к группе крупных банков, их доля составляет 28%. По величине капитала, они составляют 34,7%, а по величине прибыли 42,4%, что свидетельствует о более высокой эффективности их деятельности.

Значение капитала и прибыли в среднем на один банк значительно различаются по группам, так если в первой группе капитал составляет 599,1 млн. руб., во второй 780 млн. руб., то в третьей группе 943,3 млн. руб., что превосходит капитал банков первой группы в 1,6 раза и капитал второй группы - в 1,3 раза.

Показатели прибыли так же значительно различаются по группам. Так, если первой группе прибыль в среднем на один банк составляет 5,3 млн. руб., то во второй 14,7 млн. руб. (что в 2,8 раза больше), а в третьей 19,17 млн. руб., (то есть больше в 1,3 раза прибыли по второй группе). Сопоставление роста прибыли по группам и роста величины капитала также свидетельствует о наибольшей эффективности банков третьей группы.

Задание №4.

Проверить первичные данные на однородность и нормальность распределения. Исключить резко выделяющиеся (аномальные) единицы (банки) из массива первичных данных (при наличии таковых).

Необходимыми предпосылками корректного использования статистических методов анализа является однородность совокупности. Неоднородность совокупности возникает вследствие значительной вариации значений признака или попадания в совокупность резко выделяющихся, так называемых “аномальных” наблюдений. Для выявления “аномальных” наблюдений используют правило трех сигм, которое состоит в том, что “аномальными” будут те единицы (банки), которых значения анализируемого признака будут выходить за рамки интервала

x±3sx или x-3sx<xi<x+3sx,

где х – среднее значение факторного показателя;

s - среднее квадратическое отклонение по факторному показателю;

Выделив и исключив аномальные единицы, оценку однородности производят по коэффициенту вариации (V):

V=sÑ100 /x

который должен быть не более 33,3%.

Для выявления “аномальных” наблюдений по первичным данным о величине капитала рассчитаем его среднюю величину (Х) и среднее квадратическое отклонение s2. Расчет приведен в табл. №4.

В процессе заполнения таблицы необходимо будет вычислить следующие значения:

Х=SXi /n; X=19016/25=760.64=761млн. руб.

Столбик №3 заполняется результатом вычисления:

Содержимое столбика №2 (971) – значение Х (761)

Таким образом, получаем число 210, и так далее.

Y=SYi /n; Y=314.1/25=12.56=13 млн. руб.

Столбик №6 заполняется результатом вычисления:

Содержимое столбика №5 (22,6) – значение Y (13)

Таким образом получаем число 9,6 и так далее.

Таблица №4.

|

№ банка П/П |

Капитал, млн. руб. |

(Хi-X) |

(Xi-X)2 |

Прибыль млн. руб Yi |

(Yi-Y) |

(Yi-Y)2 |

(Xi-X)(Yi-Y) |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 | 971 | 210 | 44100 | 22,6 | 9,6 | 92,16 | 2016 |

| 2 | 1045 | 284 | 80656 | 20,8 | 7,8 | 60,84 | 2215,2 |

| 3 | 958 | 197 | 38809 | 19,3 | 6,3 | 39,69 | 1241,1 |

| 4 | 931 | 170 | 28900 | 18,4 | 5,4 | 29,16 | 918 |

| 5 | 924 | 163 | 26569 | 19,4 | 6,4 | 40,96 | 1043,2 |

| 6 | 901 | 140 | 19600 | 15,6 | 2,6 | 6,76 | 364 |

| 7 | 873 | 112 | 12544 | 18,1 | 5,1 | 26,01 | 571,2 |

| 8 | 859 | 98 | 9604 | 18,4 | 5,4 | 29,16 | 529,2 |

| 9 | 821 | 60 | 3600 | 17,2 | 4,2 | 17,64 | 252 |

| 10 | 801 | 40 | 1600 | 19,4 | 6,4 | 40,96 | 256 |

| 11 | 785 | 24 | 576 | 14,4 | 1,4 | 1,96 | 33,6 |

| 12 | 795 | 34 | 1156 | 16,2 | 3,2 | 10,24 | 108,8 |

| 13 | 778 | 17 | 289 | 13,8 | 0,8 | 0,64 | 13,6 |

| 14 | 753 | -8 | 64 | 13,1 | 0,1 | 0,01 | -0,8 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 15 | 717 | -44 | 1936 | 11,2 | -1,8 | 3,24 | 79,2 |

| 16 | 712 | -49 | 2401 | 8,6 | -4,4 | 19,36 | 215,6 |

| 17 | 690 | -71 | 5041 | 5,7 | -7,3 | 53,29 | 518,3 |

| 18 | 677 | -84 | 7056 | 5,7 | -7,3 | 53,29 | 613,2 |

| 19 | 649 | -112 | 12544 | 4,7 | -8,3 | 68,89 | 929,6 |

| 20 | 627 | -134 | 17956 | 4,8 | -8,2 | 67,24 | 1098,8 |

| 21 | 605 | -156 | 24336 | 6,7 | -6,3 | 39,69 | 982,8 |

| 22 | 563 | -198 | 39204 | 6,3 | -6,7 | 44,89 | 1326,6 |

| 23 | 543 | -218 | 47524 | 3,6 | -9,4 | 88,36 | 2049,2 |

| 24 | 526 | -235 | 55225 | 5 | -8 | 64 | 1880 |

| 25 | 512 | -249 | 62001 | 5,1 | -7,9 | 62,41 | 1967,1 |

|

Итого: |

19016 |

543291 |

314,1 |

960,85 |

21221,5 |

sх=ÖS(Xi-X)2/n; sх=Ö543291/25=Ö21731,64=147,4=147 млн. руб.

x±3sx или x-3sx<xi<x+3sx,

761-3Ñ147<Xi<761+3Ñ147

761-441<Xi<761+441

320<Xi<1202

Поскольку минимальное значение капитала (512 млн. руб.) больше нижней границы интервала (320 млн. руб.), а максимальное значение (1046 млн. руб.) меньше верхней его границы (1202 млн. руб.), то можно считать, что в данной совокупности аномальных наблюдений нет.

Проведем такую же проверку по результативному показателю (Y).

sх=ÖS(Yi-Y)2/n; sх=Ö960,85/25=Ö38,43=6.19=6 млн. руб.

x±3sx или x-3sx<xi<x+3sx,

13-3Ñ6<Xi<13+3Ñ6

13-18<Xi<13+18

-5<Xi<31

Поскольку минимальное значение прибыли (3,6 млн. руб.) больше нижней границы интервала (-5 млн. руб.), а максимальное значение (22,6 млн. руб.) меньше верхней его границы (31,0 млн. руб.), то можно считать, что в данной совокупности аномальных наблюдений также нет.

Проверка однородности совокупности осуществляется по коэффициенту вариации:

V=147Ñ100/761=19,3%

Коэффициент вариации равен 19,3%, что не более 33,3%. Из этого следует, что совокупность однородна.

Задание №5.

По оставшемуся массиву данных построить ряд распределения по величине факторного признака, по которому рассчитать среднюю, моду, медиану, показатели вариации. Рассчитать показатель фондовой дифференциации.

Теперь можно приступить к построению ряда распределения, для чего необходимо определить число групп и величину интервала.

Определяем величину интервала с помощью формулы Стерджесса:

i=Xmax-Xmin /1+3,322lgN;

i=1045-512/5=106,6=107млн. руб.

Результаты подсчета числа банков по каждой группе заносим в таблицу №5.

Таблица №5

| № п/п | Капитал, млн. руб | Число банков | Xi |

XiÑfi |

S |

Xi-X |

|Xi-X|Ñfi |

(Xi-X)2 |

(Xi-X)2Ñfi |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| I | 512-619 | 5 | 565,5 | 2827,5 | 5 | -192,5 | 962,5 | 37056,25 | 185281,25 |

| II | 619-726 | 6 | 672,5 | 4035,0 | 11 | -85,5 | 513,0 | 7310,25 | 43861,5 |

| III | 726-833 | 6 | 779,5 | 4677,0 | 17 | 21,5 | 129,0 | 462,25 | 2773,5 |

| IV | 833-940 | 5 | 886,5 | 4432,5 | 22 | 128,5 | 642,5 | 16512,25 | 82561,25 |

| V | 940-1047 | 3 | 993,5 | 2980,5 | 25 | 235,5 | 706,5 | 55460,25 | 166380,75 |

|

Итого: |

25 |

18952,5 |

2953,5 |

480858,25 |

Средняя по ряду распределения рассчитывается со средней арифметической взвешенной, за Xi принимаем середину интервала, условно считая, что она будет равна средней по интервалу.

X=åXiÑfi /fi ; Х=18952,5/25 = 758,1=758 млн. руб.

Мода (Мо) - это наиболее часто встречающееся значение признака. Для интервального ряда мода определяется по следующей формуле:

Мо=Хо+iÑ((fmo-fmo-1)/ (fmo-fmo-1)+ (fmo-fmo+1)),

где Хо- нижняя граница модального интервала,

i - величина модального интервала,

fmo - частота модального интервала,

fmo-1 - частота интервала, предшествующего модальному,

fmo+1 - частота послемодального интервала.

Модальный интервал определяем по наибольшей частоте. Для данного ряда это будет интервал 726-833.

Мо=726+((107Ñ(6-6)/(6-6)+(6-5))=726

Мода равна 726 млн. руб.

Медиана (Ме) - значение признака, лежащее в середине ранжированного (упорядоченного) ряда распределения.

По номеру медианы определяем медианный интервал

Nme=(n+1)/2; Nme=(25+1)/2=13.

По накопленной частоте S определяем, что медиана будет находится также в интервале 726-833. Значение медианы определяем по формуле:

Me=xo+iÑ((Nme-Sme-1)/fМe),

где Хо - нижняя граница медианного интервала,

i - величина медианного интервала,

NМe - номер медианы

SМe-1 - Накопленная частота интервала, предшествующего медианному,

fМe - частота медианного интервала.

Me=726+(107Ñ(13-11)/6)=761,67; Me=762 млн. руб.

Рассчитаем показатели вариации.

Размах вариации ( R ) R=Xmax-Xmin

где Xmax - максимальное значение признака

Xmin - минимальное значение признака

(Находим по первичным данным)

R = 1045-512 = 533 (млн. руб.).

Среднее линейное отклонение (d)

d=å|Xi-X|8fi /åfi; d=2953,5/25=118,14 млн. руб.

Дисперсия (s2)

s2=å(Xi-X)2Ñfi /åfi; s2=480858,3/25=19234,33=19234

s=Ös2 - среднее квадратическое отклонение; s=138,7 млн. руб.

По рассчитанным показателям достаточно трудно судить о степени вариации признака в совокупности, т.к. их величина зависит и от размера значений признака, поэтому более объективной характеристикой будет коэффициент вариации

V=sÑ100/X; V=138,7Ñ100/758=18,3%

Коэффициент вариации свидетельствует об однородности совокупности (т.к. он меньше 33,3%) и надежности средней.

Для характеристики дифференциации банков по величине капитала, расчитаем коэффициент фондовой дифференциации. (Кф)

Кф=Хmax(10%)/Xmin(10%);

где Xmax - средняя из 10% максимальных значений признака

Xmin - средняя из 10% минимальных значений признака.

10% от 25 будет 2,5 , то есть можно взять значения трех банков, имеющих самые большие и самые маленькие значения капитала

Xmin:512, 526, 543 Xmin=527 млн. руб.

Xmax:1045, 958, 971 Xmax=991,3 млн. руб.

Кф=991,3/527=1,881

Следовательно, средняя из 10% максимальных значений превышает среднюю из минимальных значений в 1,881 раза.

Задание №6

Учитывая, что массив данных является пятипроцентной выборочной совокупностью из общего массива данных (генеральной совокупности), определить для нее:

а) среднюю величину факторного признака, гарантируя результат с вероятностью 0,95;

б) долю банков, у которых величина признака больше среднего значения, гарантируя результат с вероятностью 0,95.

Предполагается, что исходные данные по 25 банкам являются 5% выборкой из некоторой генеральной совокупности. В этой связи необходимо решить следующие задачи:

- определение характеристик выборочной совокупности:

средней величины (Х),

дисперсии (s2х)

доли единиц, обладающих значением изучаемого признака(W)

дисперсии доли [W(1-W)];

- расчет ошибок выборки (mx; Dx; mw; Dw);

- распространение результатов выборки на генеральную совокупность путем определения доверительных интервалов, в которых с определенной вероятностью можно гарантировать нахождение характеристик генеральной совокупности.

Для определения характеристик выборочной совокупности воспользуемся результатами предыдущего задания. Так, по ряду распределения определили, что средняя величина капитала составляет Х=758млн. руб., а дисперсия равна 19234.

Для расчета ошибок выборки следует воспользоваться формулами для бесповоротного отбора, так как по условию можно определить численность генеральной совокупности (N).

Средняя ошибка выборки для средней величины (mx)

mx=Ös2/n-1Ñ(1-n/N),

где s2 – дисперсия выборочной совокупности;

n – численность единиц выборочной совокупности;

N – численность генеральной совокупности;

Так как n = 25, что составляет 5% от численности генеральной совокупности, то N=500.

mx=Ö(19234/25-1)Ñ(1-25/500)= Ö761,349=27,59

Предельная ошибка для средней

Dx=tÑmx,

t- коэффициент доверия, принимаемый в зависимости от уровня доверительной вероятности 0,95 и числа степеней свободы (к) k=n-1 для малой выборки определяется по таблице Стьюдента.

При вероятности Р=0,95 и к=24 значение t=2,0639

Dx=2,0639Ñ27,59=56,9

Доверительный интервал

х-Dx<x<x+Dx; 758-56,9<x<758+56,9

701,1<x<814.9

С вероятностью 0,95 можно гарантировать, что средняя величина капитала в расчете на один банк по генеральной совокупности будет находиться в пределах от 701,1млн. руб., до 814,9млн. руб.

Долю банков, у которых капитал превышает среднюю величину (W), для выборочной совокупности определим по первичным данным (табл. 1) число таких банков 13, их доля в выборочной совокупности:

W=13/25=0,52

Средняя ошибка доли для бесповоротного отбора:

mx=Ö (w(1-w)/n-1)Ñ[1-n/N]; mx=Ö (0,52Ñ(1-0,52)/25-1)Ñ[1-25/500]

mx=Ö0,00988=0,09939

Предельная ошибка Dw=tÑmw. При вероятности 0,95 t=2.

Dw=2Ñ0,09939=0,2

Доверительный интервал

w-Dw<p<w+Dw,

где р - доля единиц по генеральной совокупности

0,52-0,2<p<0,52+0,2

0,32<p<0,72

Следовательно, с вероятностью 0,95 можно гарантировать, что доля банков, у которых величина капитала больше среднего значения будет находиться пределах от 32% до 72%

Задание №7, 8, 9.

Установить наличие и характер связи между величиной факторного и результативного признаков используя:

а) данные групповой таблицы;

б) поле корреляции;

в) график эмпирической линии регрессии.

Определить тесноту корреляционной связи, используя линейный коэффициент корреляции, дать оценку его существенности.

Рассчитать параметры и найти уравнение парной регрессии. Дать его экономическую интерпретацию.

Выполнение п. 7,8,9 задания связано с корреляционным анализом.

Корреляционной называют взаимосвязь между факторным и результативным показателем, которая проявляется только «в общем и среднем» при массовом наблюдении фактических данных.

Условиями корректного использования корреляционного метода является однородность совокупности, отсутствие выделяющихся, «аномальных» наблюдений, достаточно большое число единиц совокупности.

Проверка исходных данных на однородность и аномальность наблюдений выполнена ранее.

При проведении корреляционного анализа решаются следующие вопросы:

- содержательный анализ исходных данных и установление факторного и результативного показателей;

- установление факта наличия связи, определение ее направления и формы;

- измерение степени тесноты связи;

- расчет параметров регрессионной модели и нахождение аналитического выражения связи (уравнения регрессии);

- оценка адекватности модели, ее экономическая интерпретация.

Содержательный анализ исходных данных выполнен ранее и установлено, что капитал – факторный признак (Х), прибыль – результативный (Y).

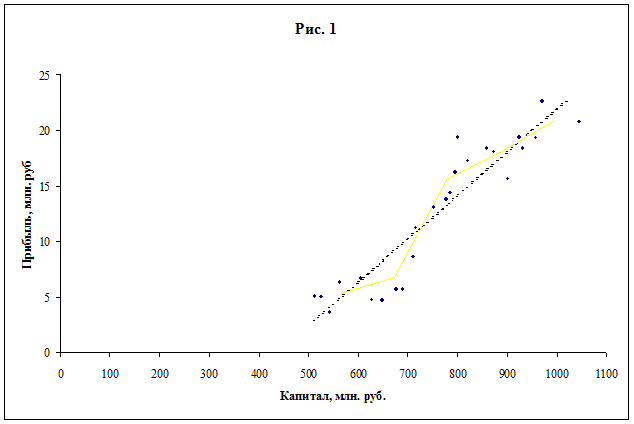

Установление факта наличия связи осуществляется на основе групповой таблицы (табл. 5а) и графическим способом путем изображения поля корреляции и графика эмпирической линии регрессии (рис. 1).

Анализ таблицы 5а свидетельствует о прямой связи между капиталом и прибылью банков.

Таблица 5а

| №п/п | Капитал, млн. руб | Число банков |

Середина интервала (Xi) |

Прибыль в среднем на 1 банк |

| 1 | 512-619 | 5 | 565,5 | 5,34 |

| 2 | 619-726 | 6 | 672,5 | 6,8 |

| 3 | 726-833 | 6 | 779,5 | 15,7 |

| 4 | 833-940 | 5 | 886,5 | 18,0 |

| 5 | 940-1047 | 3 | 993,5 | 20,9 |

Эмпирическую линию регрессии (рис. 1) строим по данным табл. 5а, принимая за Xi середину интервала, за Yi прибыль в среднем на один банк по каждой группе.

Поле корреляции, имеющее форму вытянутого эллипса, и направление эмпирической линии регрессии свидетельствует также о наличие прямой зависимости между прибылью и капиталом банка.

Предполагая, что зависимость между капиталом и прибылью, имеет линейную форму, определим тесноту связи на основе линейного коэффициента корреляции. Для этого воспользуемся расчетами, выполненными в табл. 4.

r[L1] [L2] =å(Xi-X)(Yi-Y)/nÑsxÑsy; sx=147млн. руб.; sу=Ö960,85/25=6,2

r=21221,5/(25Ñ147Ñ6.2)=21221.5/22785=0,93

Значения линейного коэффициента корреляции могут находиться в интервале

0<|r|<1

Чем ближе его значение к 1, тем теснее связь.

Значение r = 0,93 свидетельствует о достаточно тесной связи между величиной капитала и прибыли.

Однако, чтобы это утверждать, необходимо дать оценку существенности линейного коэффициента корреляции, что можно выполнить на основе расчета t-критерия Стьюдента.

Tpac=rÖn-2/Ö 1-r2, tpac=(0,93ÑÖ 25-2)/Ö 1-0,8649=4,46/0,3676=12,1328

tтабл находим по таблице Стьюдента. Для числа степеней свободы r=n-2=25-2=23 и уровня значимоcти 1% tтабл = 2,8073. 12,1328>2,8073. Следовательно, с вероятностью 0,99 можно утверждать, что в генеральной совокупности существует достаточно тесная зависимость между величиной капитала и прибылью банка.

В случае линейной связи параметры уравнения регрессии

Y=a+bx могут быть найдены решением системы нормальных уравнений:

å Y=na+b åX

å XY=a å x+b å x

или b=rÑ (sу/sх), а=у-bx;

тогда b=0,93Ñ6,2/147=5,776/174=0,039; a=12,6-0,039Ñ761=12,6-29,68=-17,08

y=-17,08+0,039x

Коэффициент регрессии b = 0,039 свидетельствует о том, что при увеличение капитала на 1 млн. руб. Прибыль возрастет на 0,039 млн. руб. или на 39 тыс. руб.

По коэффициенту регрессии можно рассчитать коэффициент эластичности (Эi) и b - коэффициент

Эx=bÑ(x/y); bx=bÑ(sх/sу).

Коэффициент эластичности показывает, на сколько процентов увеличится результативный показатель при увеличение факторного признака на 1%.

b - коэффициент говорит о том, на сколько своих среднеквадратических отклонений изменится результативный показатель при изменении факторного признака на одно свое среднеквадратическое отклонение.

Эх=0,039Ñ761/12,6=2,355 или 2,4

Следовательно, при увеличении капитала на 1%, прибыль увеличится на 2,4%

bх=0,039Ñ174/6,2=1,09

При увеличении капитала на одно свое среднеквадратическое отклонение прибыль увеличится на 1,09 своих среднеквадратических отклонений.

Задание №10.

В п. 10 задания необходимо выполнить анализ динамики прибыли.

Анализ динамики выполняется путем расчета показателей:

1) характеризующих изменение анализируемого показателя по периодам (абсолютный прирост (А), если темп (коэффициент) роста (Тр), темп прироста (Тпр), абсолютное значение одного процента прироста), которые могут быть рассчитаны цепным методом и базисным. Цепные показатели динамики характеризуют изменение каждого последующего показателя с предыдущим, а базисные по сравнению с уровнем, принятым за базу сравнения.

Аi=уi-yi-1; Ai=yi-y0;

где уi – уровень сравниваемого периода;

yi-1 – уровень предыдущего периода;

y0 – уровень базисного периода.

ТPi=(yi/yi-1)Ñ100; Tpiб=(yi/y0)Ñ100

Если темпы роста выразить в виде коэффициентов (Кр), то между цепными и базисными будет следующая взаимосвязь:

Кб3/0=уi/y0Ñy2/y1Ñy3/y2

То есть произведение цепных коэффициентов роста за последовательные периоды времени равно базисному за весь период

Tnpi=Tp-100; Tбазпр=Тpб-100

Абсолютное значение одного процента рассчитывается отношением цепного абсолютного прироста. Пункты роста (Пр) представляют собой разность базисных темпов роста, выраженных в процентах.

Пpi=Tбpi- Tбpi-1

2) Средних показателей динамики:

Средний уровень ряда для периодических рядов с уровнями, выраженными абсолютными величинами.

Y=å уi/n

Средний абсолютный прирост (D)

D = å Di/n-1

где n – число уровней ряда.

Средний коэффициент роста (Кр)

Кр=n-1Ö К1ÑК2.....ÑКn-1=Ö YN/Y0

Tp=KpÑ100;

Средний темп прироста Тпр=Тр-100.

По данным о прибыли банка №1 за период IV квартала предыдущего года по IV квартал отчетного года рассчитаем приведенные выше показатели динамики.

Таблица №6

| Период времени | Прибыль млн. руб. | Абсолютный прирост, млн. руб. | Темп роста, % | Темп прироста, % | Абсолютное значение 1% прироста | Пункты роста | |||

| цепной | базисный | цепной | базисный | цепной | базисный | ||||

| IV кв-ал предыдущего года | 19,3 | - | - | - | - | - | - | - | - |

| I квартал | 21,3 | 2 | 2 | 110,4 | 110,4 | 10,4 | 10,4 | 0,19 | - |

| II квартал | 18,4 | -2,9 | -0,9 | 86,4 | 95,3 | -13,6 | -4,7 | 0,21 | -15,0 |

| III квартал | 20,1 | 1,7 | 0,8 | 109,2 | 104,1 | 9,2 | 4,1 | 0,18 | 8,8 |

| IV квартал | 22,6 | 2,5 | 3,3 | 112,4 | 117,1 | 12,4 | 17,1 | 0,20 | 13,0 |

Средний уровень ряда, в данном случае есть смысл рассчитать по показателям прибыли за отчетный год:

Y=21,3+27,4+26,5+28,1/4=25,85 (млн. руб.)

Средняя квартальная величина прибыли за отчетный год составила 25,85 млн. руб.

Средний темп роста:

Кр=4Ö 1,104Ñ0,864Ñ1,092Ñ1,124=4Ö 1,71=1,040; Тр=104%

Средний квартальный темп роста прибыли составил 104%, а темп прироста 4%.

Показатели динамики свидетельствуют о ежеквартальном росте прибыли кроме II квартала отчетного года, когда было допущено снижение на 2,9 млн. руб., что составило 13,6%. В целом за отчетный год прибыль возросла на 3,3 млн. руб., (17,1%)

Задание №11.

Найти прогнозное значение прибыли на первый квартал следующего года, используя метод аналитического выравнивания.

В №11 задания необходимо найти прогнозное значение прибыли на следующий период, то есть 1 квартал следующего года.

Для этого используют метод аналитического выравнивания по прямой.

Y$ =a+bt, где t – порядковый номер периодов времени.

Параметры уравнения тренда “a” и “b” находят решением системы нормальных уравнений прямой:

å y=na+b å t

å ty=a å t+b å t2

Нахождение параметров значительно упрощается при использовании метода отсчета от условного нуля, тогда å t=0, а система уравнения примет вид:

å y=na

å ty=b å t2

откуда a=å y/n; b=å ty/ å t2

Расчет параметров уравнения тренда выполнен по данным таблицы №7

Таблица №7.

| Период времени | Прибыль млн.руб. у | Условное обозначение периодов, t | tÑy |

t2 |

Теоретические (расчетные) значения прибыли, млн. руб. |

уi-y$ |

(yi-y$)2 |

| IV кв. Предыдущего года | 19,3 | -2 | -38,6 | 4 | 19,26 | 0,04 | 0,0016 |

| I кв. | 21,3 | -1 | -21,3 | 1 | 19,8 | 1,5 | 2,25 |

| II кв. | 18,4 | 0 | 0 | 0 | 20,34 | -1,94 | 3,7636 |

| III кв. | 20,1 | 1 | 20,1 | 1 | 20,88 | -0,78 | 0,6084 |

| IV кв. | 22,6 | 2 | 45,2 | 4 | 21,42 | 1,18 | 1,3924 |

|

Итого: |

101,7 |

5,4 |

10 |

101,7 |

8,016 |

а=101,7/5=20,34 b=5,4/10=0,54

Используя приведенное уравнение, рассчитаем для каждого периода теоретическое значение для IV квартала предыдущего года:

y$iv=20,34+0,54(-2)=19,26

для I квартала отчетного года

y$i=20,34+0,54(-1)=19,8 и так далее.

Сумма расчетных значений равна сумме фактических значений прибыли, что подтверждает правильность ответов.

Для нахождения прогнозного значения прибыли на I квартал следующего года необходимо в уравнении тренда подставить соответствующее значение t=3.

y$пр =20,34+0,54(3)=21,96 млн. руб.

Это так называемый точечный прогноз. Однако, фактическое значение всегда будет отличаться от этой величины, поэтому находят доверительные интервалы прогноза:

y$пр ± taS/Ö n,

где S – среднее квадратическое отклонение от тренда;

ta - табличное значение t – критерия Стьюдента при уровне значимости a;

S=Öå (уi- y$)2/n-m

Где Yi , Y – соответственно фактические и расчетные значения уровней динамического ряда;

n – число уровней ряда;

m – число параметров в уравнении тренда (для прямой m=2);

S=Ö 8,016/5-2=Ö 2,672=1,6

Относительная ошибка уравнения

S/yÑ100=1,6/20,34Ñ100=7,86

ta при уровне значимости 5%, (что соответствует вероятности 0,95) и числе степеней свободы n – m=3 равно 3,183 (по табл. Стьюдента)

taÑS/Ö n=3,183Ñ(1,6/Ö 5)=2,278

21,96-2,278< y$прогн<21,96+2,278

19,682< y$прогн<24,238

С вероятностью 0,95 можно утверждать, что прибыль банка №1 в I квартале следующего года будет находиться в пределах от 19,682 млн. руб. до 24,238 млн. руб.

Список использованной литературы:

1. Ефимова М.Р., Петрова Е.В. Румянцев В.Н. Общая теория статистики: Учебник. – М.: ИНФРА-М, 1988.

2. Елисеева И.И., Юзбашев М.М. Общая теория статистики. Учебник/под ред. чл. корр. РАН Елисеевой. М.: Финансы и статистика, 1995.

3. Статистика . Учеб. пособие/ Под ред. А.В. Череховича. – М.: Наука 1997

4. Статистическое моделирование и прогнозирование. Учеб. пособие/ Под ред. А.Г. Гранберга. – М.: Финансы и статистика, 1990.

Министерство общего и профессионального образования РФ

ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ УПРАВЛЕНИЯ

Институт заочного обучения

КОНТРОЛЬНАЯ РАБОТА ПО ПРЕДМЕТУ

Статистика

Факультет Финансовый менеджмент

Проверил ___________________

Оценка ___ОТЛ______________

Москва 1999 г.