Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Факторный анализ

Реферат: Факторный анализ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РЕСПУБЛИКИ БЕЛАРУСЬ

БЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

Кафедра МО САПР

Использование факторного анализа для построения рейтинга банков.

Курсовая работа

студентов второй группы

третьего курса

факультета прикладной

математики и информатики

Бескоровайного А.А. и

Лейнова В. А.

Научный руководитель:

Ковалев М.М.

Минск, 1997.

Содержание

|

Введение |

3 |

|

Методология факторного анализа |

4 |

|

Описание программы |

8 |

|

Приложение |

9 |

|

Формат файлов |

9 |

|

Таблица исходных данных |

9 |

|

Факторная матрица |

10 |

|

Матрица факторного отображения |

11 |

|

Графическое представление |

12 |

Введение

В факторном анализе предполагается, что наблюдаемые переменные являются линейной комбинацией некоторых латентных (гипотетических или ненаблюдаемых) факторов. Некоторые из этих факторов допускаются общими для двух и более переменных, а другие -- характерными для каждого параметра в отдельности.

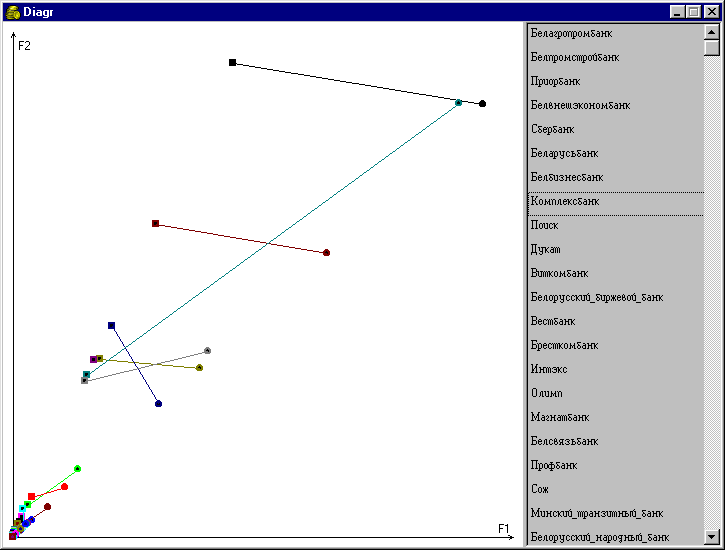

Применительно к построению банковских рейтингов реальную картину состояния дает методика, основанная на применении двухфакторного анализа, которая позволяет представить банки точками на плоскости, координатными осями которой являются [построенные] факторы, что особенно удобно для составления динамических рейтингов, когда при анализе состояния системы во времени точки, указывающие на состояние банков, превращаются в диаграммы.

Методология факторного анализа.

Необходимо попытаться наиболее полно проанализировать разнообразные показатели, характеризующие в нашем случае состояние банков. Для этого необходимо свести их к меньшему числу некоторых факторов. Представим каждый рейтинговый показатель zj как линейную комбинацию гипотетических факторов:

Zj=aj1F1+aj2F2+...+ajmFm (j=1,2...n), где

Fi – значение i-го фактора для данной (j-ой) компоненты;

aji – вес фактора i в компоненте j;

m – количество факторов;

n – количество показателей.

Можно выделить следующие этапы построения факторной матрицы:

Создаем исходную матрицу {{xij}} размерности (n * m), где m – количество характеристик, а n – количество исследуемых банков.

Строим корреляционную матрицу R={{rij}},

имеющую размерность m * m:

Строим ковариационную матрицу: C=XT*X/n :

Строим корреляционную матрицу:

R={{rij}},

2

.3 На

основе построенной

корреляционной

матрицы строим

редуцированную

корреляционную

матрицу:

3![]()

.

В методе главных

факторов на

1-ом этапе вычислений

ищут коэффициенты

при первом

факторе так,

чтобы сумма

вкладов в суммарную

общность была

максимальной

Максимум V1 должен быть обеспечен при условии

Чтобы максимизировать функцию n переменных воспользуемся методом множителей Лагранжа, с помощью которого приходим к выводу, что искомая функция является ничем иным как максимальным собственным значением уравнения

det(R-E)=0 (2),

где R- редуцированная корреляционная матрица, полученная в пункте 2.

Далее, подставив

найденное

значение 1

и получив одно

из возможных

решений (q11

,q21, ... ,![]() qn1)

уравнения

(2), являющихся

в свою очередь

собственным

вектором,

соответствующим

данному собственному

значению и,

для удовлетворения

выражению (1),

разделив на

корень из суммы

их квадратов

и умножив на

квадратный

корень из

собственного

значения, получим

qn1)

уравнения

(2), являющихся

в свою очередь

собственным

вектором,

соответствующим

данному собственному

значению и,

для удовлетворения

выражению (1),

разделив на

корень из суммы

их квадратов

и умножив на

квадратный

корень из

собственного

значения, получим

что представляет собой искомый коэффициент при факторе F1 в факторном отображении пункта 1.

1 вычисляется по формуле:

1=max{p1j}, где вектор p=R*q1

Вектор q1 находится при помощи следующего итерационного процесса:

Вычисляем R, R2, R4,... до тех пор, пока не будет выполняться условие |(i)-(i/2)|, где (i) вектор, j-ый элемент которого равен частному от деления суммы j-ой строки матрицы Ri на максимальную из сумм элементов строк матрицы Ri , а в качестве берется заранее выбранная точность вычислений. По окончании процесса в качестве вектора q берется вектор a(i).

4![]()

.Для

определения

коэффициентов

при втором

факторе F2

необходимо

максимизировать

функцию

что делается аналогично вычислениям для 1-го фактора, только вместо матрицы R используется матрица

Полученную факторную матрицу размерности m*2 вращаем путем умножения на матрицу поворота

,

,

где -угол поворота, изменяющийся от 0 до /2 с шагом /720.

О

кончательный

поворот будет

произведен

на угол, при

котором выполнится

критерий Варимакс:

Где r — число факторов.

Умножив справа исходную матрицу Х на построенную пов, получим окончательную матрицу, показывающую расположение банков в новых координатах (факторах F1 , F2).

Описание программы.

Для компьютерной реализации описанного выше метода нами, с помощью среды Delphi 2.0, была создана программа rating, функционирующая под управлением операционной системы Windows-95.

1. После запуска программа предлагает пользователю загрузить исходные данные о состоянии банков за некоторые периоды времени. Исходные файлы хранятся в специальном формате (см. приложение 1).

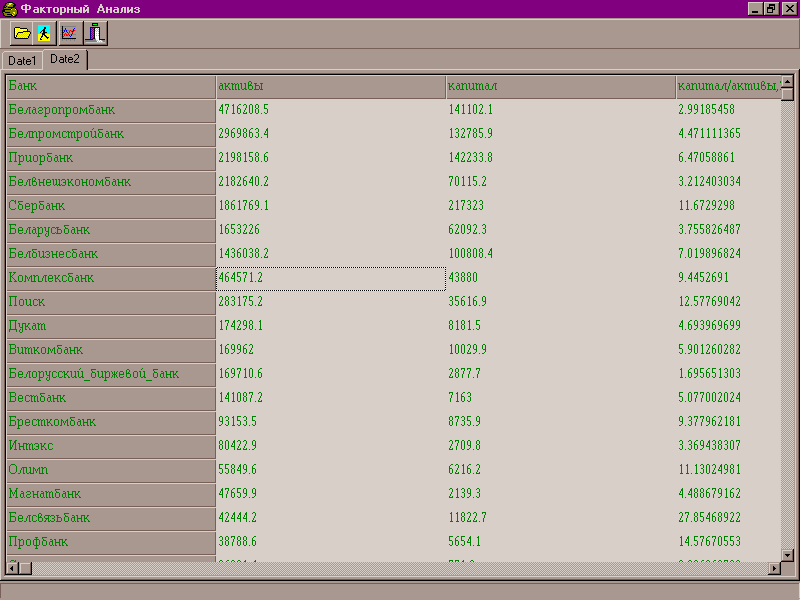

Данные загружаются в таблицы (по годам), где и могут быть просмотрены (см. приложение 2)

В прилагаемом ниже примере исходными данными является файл по состоянию на 1995 код со следующими показателями, характеризующими банки :

a1=Активы

a2=Капитал

a3=Капитал/активы в %

a4=.Вложения в другие банки

a5=Вложения в экономику

a6=Вложения всего

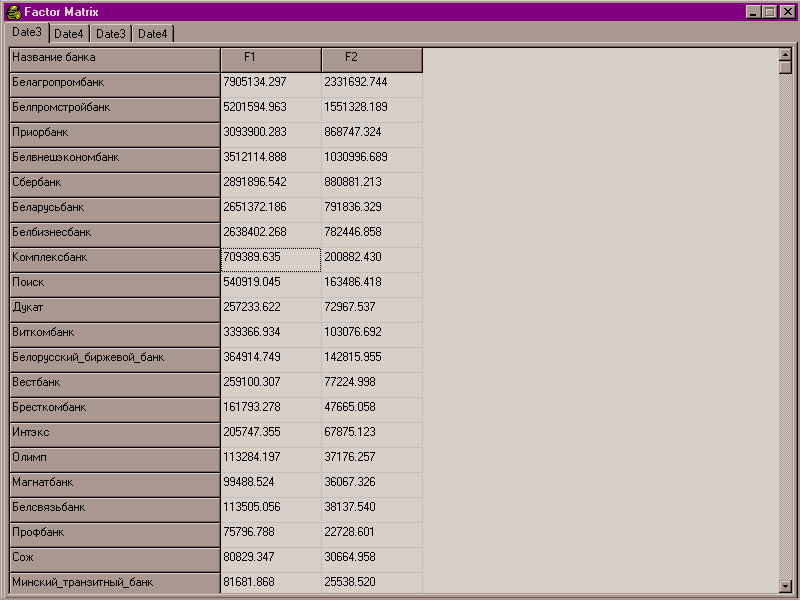

По нажатию соответствующей кнопки на панели управления программой, будут построены и отображены матрицы факторного отображения (см приложение 4) ,за каждый из периодов времени. Данные матрицы образуются из факторных матриц, описывающих вклад каждого из показателей в общий фактор (см. приложение 3)

По желанию пользователя может быть построен график, показывающий положение банков на факторной плоскости и динамику их развития во времени (см. приложение 5).

Приложение.

1. Формат файлов

Файлы, используемые в нашей программе представляют собой текстовые файлы, в которых в качестве разделителей используются пробелы.

В первом столбце файла хранятся названия обрабатываемых банков, а в первой строке – названия показателей, характеризующих их деятельность.

2. Таблица исходных данных

3. Факторная матрица

|

Показатель |

F1 |

F2 |

|

a1=Активы |

0.940 | 0.264 |

| a2=Капитал | 0.949 | 0.198 |

| a3=Капитал/активы в % | 0.829 | 0.436 |

| a4=Вложения в другие банки | 0.602 | 0.539 |

|

a5=Вложения в экономику |

0.834 | 0.425 |

| a6=Вложения всего | 0.922 | 0.335 |

4

.Матрица

факторного

отображения

5. Графическое представление

П

рямоугольной

областью обозначается

положение банка

на факторной

плоскости по

состоянию на

1995 год, а круглой

областью такого

же цвета обозначается

положение того

же банка по

состоянию на

1996 год.