Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Анализ прибыли

Реферат: Анализ прибыли

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ВОРОНЕЖСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

Экономический факультет

Кафедра экономического анализа и аудита

КУРСОВАЯ РАБОТА

«АНАЛИЗ ПРИБЫЛИ ОТЧЕТНОГО ГОДА И

ВЫЯВЛЕНИЕ РЕЗЕРВОВ ЕЁ РОСТА»

Дневное отделение

Руководитель курсовой работы

к.э.н.,преп. Гальчина О.Н.

Выполнила студентка

5 курса 4 группы Красикова Е.Ю.

ВОРОНЕЖ

2000

СОДЕРЖАНИЕ

стр.

Введение 3

1. Цель, задачи анализа финансовых результатов.

Информационная база, показатели прибыли 5

2. Анализ финансовых результатов

2.1. Факторный анализ динамики изменения структуры

формирования финансовых результатов и анализ прибыли

от финансово-хозяйственной деятельности предприятия 12

2.2. Факторный анализ прибыли от реализации продукции,

товаров, (работ и услуг) 16

2.3. Анализ факторов формирования общей бухгалтерской

и налогооблагаемой прибыли 19

Заключение 24

Список используемых источников 27

Приложения 29

ВВЕДЕНИЕ

Развитие рыночных отношений требует осуществления новой финансовой политики, усиления и воздействия на ускорение социально-экономического развития России, рост эффективности производства и укрепления финансов государства. Важная роль в обеспечении всесторонней интенсификации производства и повышения его эффективности принадлежит прибыли. Получение ее является обязательным условием функционирования предприятия.

Являясь источником производственного и социального развития, прибыль занимает ведущее место в обеспечении самофинансирования предприятий и объединений, возможности которых во многом определяются тем, насколько доходы превышают затраты.

Прибыль – объективная экономическая категория товарно-денежных отношений. Формирование регулируемого рынка товаров сопровождается повышением роли прибыли в системе показателей экономической характеристики деятельности предприятий. К тому же прибыль – реальная база налогообложения и, как правило, источник уплаты налогов.

Прибыль занимает одно из центральных мест в общей системе стоимостных инструментов и рычагов управления экономикой. Это выражается в том, что финансы, кредит, цены, себестоимость и другие рычаги прямо или косвенно связаны с прибылью.

Совершенствование финансовых отношений предполагает вовлечение в хозяйственный оборот свободных финансовых ресурсов предприятий, населения и повышение эффективности их использования. Прибыль играет важную роль в формировании доходов бюджета и создании рынков средств производства, предметов народного потребления и др. А анализ финансовых результатов деятельности предприятия позволяет получить наибольшое число ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. Вот почему практически все пользователи финансовых отчетов предприятий используют методы финансового анализа для принятия решений по оптимизации своих интересов.

1. Цель, задачи анализа финансовых результатов. Информационная

база, показатели прибыли

Прибыль как главный результат предпринимательской деятельности обеспечивает потребности самого предприятия и государства в целом. Поэтому прежде всего важно определить состав прибыли предприятия. Общий объем прибыли предприятия представляет собой балансовую прибыль.

Бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса по правилам, принятым в соответствии с настоящим Положением (Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (приказ Минфина от 29.07.98 №34н).

Балансовая прибыль – сумма прибылей (убытков) предприятия от реализации продукции и доходов (убытков), не связанных с ее производством и реализацией. Под реализацией продукции понимается не только продажа произведенных товаров, имеющих натурально-вещественную форму, но и выполнение работ, оказание услуг. Балансовая прибыль как конечный финансовый результат выявляется на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей баланса.

Балансовая прибыль включает три укрупненные элемента:

· прибыль (убыток) от реализации продукции, выполнения работ, оказания услуг;

· прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации иного имущества предприятия;

· финансовые результаты от внереализационных операций.

Прибыль от реализации продукции (работ, услуг) характеризует чистый доход, созданный на предприятии. Остальные элементы балансовой прибыли отражают в основном перераспределение ранее созданных доходов.

Рассмотрим все составные части балансовой прибыли.

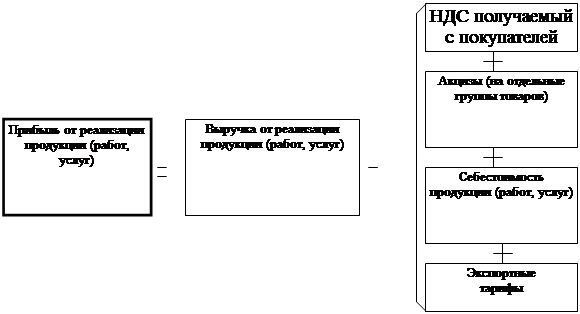

Прибыль (убыток) от реализации продукции (работ, услуг) – это финансовый результат, полученный от основной деятельности предприятия, которая может осуществляться в любых видах, зафиксированных в его уставе и не запрещенных законом (рис. 1). Финансовый результат определяется раздельно по каждому виду деятельности предприятия, относящемуся к реализации продукции, выполненных работ, оказания услуг. Он равен разнице между выручкой от реализации продукции (работ, услуг) в действующих ценах и затратами на ее производство и реализацию.

Рис 1. Прибыль предприятия от реализации продукции (работ, услуг)

Выручка принимается в расчет без НДС и акцизов, которые, являясь косвенными налогами, поступают в бюджет. Из выручки также исключается сумма наценок (скидок), поступающая торговым и снабженческо-сбытовым предприятиям, участвующем в сбыте продукции. Предприятия, экспортирующие продукцию, исключают экспортные тарифы, направляемые в доход государства. При этом денежные поступления, связанные с выбытием основных средств, материальных (оборотных) и нематериальных активов, продажная стоимость валютных ценностей, ценных бумаг не включаются в состав выручки.

Состав затрат на производство и реализацию продукции (работ, услуг), включают в себестоимость, регламентируется законодательно («Положения о составе затрат…» №552, с последующими изменениями и дополнениями). Затраты, образующие себестоимость, группируются по следующим элементам: материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация основных фондов и прочие.

По реализации продукции, имеющей натурально-вещественную форму, расчет прибыли ведется исходя из выручки и полной себестоимости продукции, определяемыми на объем реализуемой продукции. В натуральном выражении он включает остатки готовой продукции на начало отчетного периода, не реализованные в прошлом периоде, и выпуск товарной продукции отчетного периода за минусом той части продукции, которая не может быть реализована в конце отчетного периода. Под периодом понимается квартал или год. Состав остатков нереализованной продукции на начало и конец периода зависит от избранного предприятием метода учета выручки – по поступлению денег на расчетный счет (в кассу) предприятия или по отгрузке продукции, расчетные документы по которой предъявлены покупателю.

Прибыль от выполнения работ и оказания услуг рассчитывается аналогично прибыли от реализации продукции.

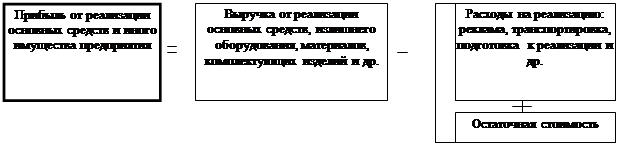

Прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации имущества предприятия – это финансовый результат, не связанный с основными видами деятельности предприятия (рис. 2). Он отражает прибыль (убытки) от прочей реализации, к которой относится продажа на сторону различных видов имущества, числящегося на балансе предприятия.

Рис 2. Прибыль от реализации основны х средств и иного имущества предприятия

Предприятие самостоятельно распоряжается своим имуществом. Оно вправе списывать, продавать, ликвидировать, передавать в уставные фонды других предприятий здания, сооружения, оборудование, транспортные средства и другие основные фонды, материальные ценности, полученные в процессе сноса и разборки зданий, сооружений, продавать отдельные объекты, товарно-материальные ценности и другие виды имущества. Финансовый результат имеет место только при продаже перечисленных видов имущества, а также при прочем выбытии недоамортизованных объектах в некоторых случаях. При реализации основных фондов финансовый результата определяется как разница между продажной ценой реализованных на сторону основных средств и их остаточной стоимостью с учетом понесенных расходов по реализации.

Финансовые результаты от внереализационных операций – это прибыль (убыток) по операциям различного характера, не относящимся к основной деятельности предприятия и не связанным с реализацией продукции, основных средств, иного имущества предприятия, выполнением работ, оказанием услуг. Финансовый результат определяется как доходы (убытки) за минусом расходов по внереализационным операциям.

В состав внереализационных прибылей (убытков) также входит сальдо полученных и уплаченных штрафов, пени, неустоек и других видов санкций (кроме санкций, уплачиваемых в бюджет и ряд внебюджетных фондов в соответствии с законодательством); другие доходы и расходы (убытки, потери).

Финансовый результат деятельности предприятия учитывается на счете 80 в течение года нарастающим итогом без исключения уже использованной прибыли с начала года. Согласно Положению о бухгалтерском учете и отчетности балансовая прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей баланса.

Прибыль или убытки, выявленные в отчетном году, но относящиеся к операциям прошлых лет, включаются в финансовые результаты отчетного года.

Доходы, полученные в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в учете и отчетности отдельной статьей как доходы будущих периодов. Эти доходы подлежат отнесению на финансовые результаты при наступлении отчетного периода, к которому они относятся.

Теоретической базой экономического анализа финансовых результатов деятельности предприятия является принятая для всех предприятий, независимо от формы собственности, единая модель хозяйственного механизма предприятия, основанная на налогообложении прибыли в условиях рыночных отношений. Она отражает присущее всем предприятиям единство целей деятельности, единство показателей финансовых результатов деятельности, единство процессов формирования и распределения прибыли, единство системы налогообложения.

Основной целью бухгалтерского учета финансовых результатов является формирование полной и достоверной информации о деятельности организации и ее имущественном положении необходимой внутренним пользователям бухгалтерской отчетности – руководителям, учредителям, участникам и собственникам, а также внешним – инвесторам, кредиторам и другим пользователям бухгалтерской отчетности.

Основными задачами анализа финансовых результатов деятельности предприятия являются: оценка динамики показателей прибыли, обоснованности образования и распределения их фактической величины; выявление и измерение действия различных факторов на прибыль; оценка возможных резервов дальнейшего роста прибыли на основе оптимизации объемов производства и издержек.

Методика анализа включает три взаимосвязанных блока:

1. Анализ финансовых результатов деятельности предприятия;

2. Анализа финансового состояния предприятия;

3. Анализа эффективности финансово-хозяйственной деятельности предприятия.

Из этого следует, что предприятия должны включать в качестве обязательных элементов анализ финансовых результатов деятельности предприятия

Основными задачами анализа финансовых результатов являются:

· Анализ динамики и факторов изменения структуры формирования финансовых результатов;

· Факторный анализ прибыли от реализации продукции, товаров, работ, услуг.

· Расчет показателей оценки качественного уровня достижения финансовых результатов;

· Анализ факторов формирования прибыли от финансово-хозяйственной деятельности;

· Анализ факторов формирования и распределения общей бухгалтерской прибыли;

· Анализ состава и структуры налогооблагаемой прибыли.

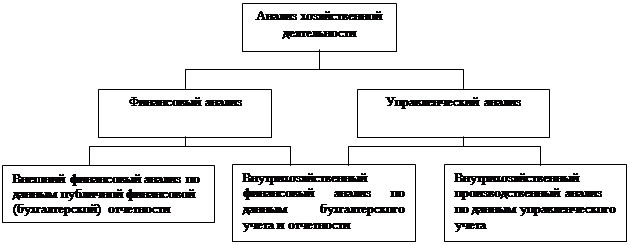

Финансовый анализ является частью общего, полного анализа хозяйственной деятельности, который состоит из двух тесно взаимосвязанных разделов: финансового анализа и производственного управленческого анализа (рис. 1).

Схема 1. Схема финансового и управленческого анализа.

Финансовый анализ, основывающийся на данных только бухгалтерской отчетности, приобретает характер внешнего анализа , т.е. анализа, проводимого за пределами предприятия его заинтересованными контрагентами, собственниками или государственными органами. Этот анализ на основе только отчетных данных, которые содержат лишь весьма ограниченную часть информации о деятельности предприятия, не позволяет раскрыть всех секретов успеха фирмы.

Основное содержание финансового анализа составляют:

· Анализ динамики и факторов изменения структуры формирования финансовых результатов;

· Факторный анализ прибыли от реализации продукции, товаров, работ, услуг.

· Расчет показателей оценки качественного уровня достижения финансовых результатов;

· Анализ факторов формирования прибыли от финансово-хозяйственной деятельности;

· Анализ факторов формирования и распределения общей бухгалтерской прибыли;

· Анализ состава и структуры налогооблагаемой прибыли.

Весь вышеперечисленный анализ будет рассмотрен в данной курсовой работе на примере ОАО «Воронежстрой-Холдинг».

Открытое Акционерное Общество «Воронежстрой-Холдинг» зарегистрировано в органах государственной власти Постановлением Главы Администрации Ленинского района г. Воронежа №130/5 от 7.04.1993 г.

Уставной капитал на момент образования предприятия согласно учредительным документам составил 44185 тыс. руб., на сегодняшний момент сформирован полностью.

Учредителями ОАО «Воронежстрой-Холдинг» являются: 29 юридических лиц и 104 физических лица.

Предприятие имеет два зависимых общества.

2. Анализ финансовых результатов

2.1. Факторный анализ динамики изменения структуры

формирования финансовых результатов и анализ прибыли

от финансово-хозяйственной деятельности предприятия

Приступая к анализу финансовых результатов, необходимо прежде всего выявить, в соответствии ли с установленным порядком рассчитана балансовая прибыль (убыток) и все исходные составляющие для ее формирования, в частности такие, как выручка от реализации товаров, продукции, работ, услуг; себестоимость реализации товаров, продукции, работ, услуг; коммерческие и управленческие расходы; проценты к получению и уплате; прочие операционные и внереализационные доходы и расходы.

На основе представленных в форме №2 «Отчет о прибылях и убытках» ОАО «Воронежстрой-Холдинг» (см. приложение 1) необходимо оценить состав, структуру и динамику факторов (элементов) формирования финансовых результатов организации (табл.1).

Таблица 2.1

Динамика и факторы изменения структуры формирования финансовых результатов, тыс. р.

| Показатели | Предыдущий год | Отчетный год | Откло-нение (+,-) | Темп роста, % | ||

| сумма | В % к итогу | сумма | В % к итогу | |||

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 3277 | 10007 | +6730 | 305,4 | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| 2. Себестоимость реализации товаров, продукции, работ, услуг | 3493 | 9331 | +5838 | 267,13 | ||

| 3. Коммерческие расходы | х | х | х | х | х | х |

| 4. Управленческие расходы | х | х | х | х | х | х |

| 5. Прибыль (убыток) от реализации | -216 | -39,3 | 676 | 117,97 | +892 | 312,9 |

| 6. Проценты к получению | х | х | х | х | х | х |

| 7. Проценты к уплате | х | х | х | х | х | х |

| 8. Доходы от участия в других организациях | х | х | х | х | х | х |

| 9. Прочие операционные доходы | 906 | 164,73 | 1 | 0,17 | -905 | 0,11 |

| 10. Прочие операционные расходы | 132 | 24 | 96 | 16,75 | -36 | 72,73 |

| 11. Прибыль (убыток) от финансово-хозяйственной деятельности | 558 | 101,45 | 581 | 101,4 | +23 | 104,12 |

| 12. Прочие внереализационные доходы | х | х | х | х | х | х |

| 13. Прочие внереализационные расходы | 8 | 1,45 | 8 | 1,4 | 0 | 100 |

| 14. Балансовая прибыль (убыток) отчетного периода | 550 | 100,0 | 573 | 100,0 | +23 | 104,18 |

Как свидетельствует представленная в табл.2.1 бухгалтерская и аналитическая информация, балансовая прибыль в отчетном году по сравнению с предыдущим годом возросла в 1,04 раза, в то время как прибыль от реализации – в 3,1 раза, прибыль от финансово-хозяйственной деятельности – в 1,04 раза. Рост прибыли от реализации и финансово-хозяйственной деятельности сопровождался ростом выручки от реализации в 3,05 раза; себестоимости реализации товаров, продукции, работ, услуг – в 2,6 раза. Следует также отметить снижение роста операционных доходов, а также уменьшение операционных расходов – в 0,7 раз, как это видно из табл. 2.2.

Таблица 2.2

Факторы формирования прибыли (убытка) от финансово-хозяйственной деятельности, тыс. р.

| Показатели | Предыду-щий год |

Отчет- ный год |

Отклоне- ние (+,-) |

Темп роста, % |

| А | 1 | 2 | 3 | 4 |

| 1. Прибыль от реализации | -216 | 676 | +892 | 312,96 |

| 2. Проценты к получению | х | х | х | х |

| 3. проценты к уплате | х | х | х | х |

| 4. Доходы от участия в других организациях | х | х | х | х |

| 5. Прочие операционные доходы | 906 | 1 | -905 | 0,11 |

| В том числе: | ||||

| прибыль от реализации основных средств | х | х | х | х |

| прибыль от реализации прочего имущества предприятия | х | х | х | х |

| А | 1 | 2 | 3 | 4 |

| доходы от списания основных средств с баланса по причине морального износа | х | х | х | х |

| доходы от сдачи имущества в аренду | х | х | х | х |

| суммы компенсации затрат на содержание законсервированных производственных мощностей и объектов, по аннулированным производственным заказам | х | х | х | х |

| другие операционные доходы | 906 | 1 | -905 | 0,11 |

| 6. Прочие операционные расходы | 132 | 96 | -36 | 72,73 |

| В том числе: | ||||

| убытки от реализации основных средств | х | х | х | х |

| убытки от реализации прочего имущества предприятия | х | х | х | х |

| убытки от списания основных средств с баланса по причине морального износа | х | х | х | х |

| затраты по аннулированным производственным заказам (договорам) | х | х | х | х |

| налог на имущество | 45 | 33 | -12 | 73,3 |

| налог на рекламу | х | х | х | х |

| целевые сборы (на содержание муниципальной милиции, благоустройство территории) | 6 | 4 | -2 | 66,7 |

| налог на уборку территории | 26 | 19 | -7 | 73,1 |

| налог на содержание жилищного фонда и объектов социально-культурной сферы | 12 | 9 | -3 | 75 |

| сбор на нужды образовательных учреждений | 26 | 19 | -7 | 66,7 |

| А | 1 | 2 | 3 | 4 |

| другие операционные расходы | 17 | 12 | -5 | 70,6 |

| 7. Итого прибыль (убыток) от финансово-хозяйственной деятельности | 558 | 581 | +23 | 104,12 |

Результаты аналитической табл.2.2. показывают, что если прибыль от реализации продукции возросла в отчетном году по сравнению с предыдущим в 3,1 раза, то прибыль от финансово-хозяйственной деятельности увеличилась в 1,04 раза. Это обусловлено тем, что в отчетном году хотя и уменьшились операционные расходы на 36 тыс. р., тем не менее они не «перекрыли» существенное снижение операционных доходов – на сумму 905 тыс. р.

2.2. Факторный анализ прибыли от реализации продукции, товаров

(работ и услуг).

Особое внимание в процессе анализа и оценки финансовых результатов следует обратить на наиболее значимую статью их формирования – прибыль (убыток) от реализации товаров, продукции, работ, услуг как важнейшую составляющую балансовой прибыли и зачастую по своему объему превышающую ее. Так данные табл. 1 свидетельствуют о том, что если в предыдущем периоде прибыль от реализации составляла –39,3 % в балансовой прибыли, то в отчетном периоде – уже 117,97 %, т.е. балансовая прибыль формируется преимущественно из прибыли от реализации и тех объективных и субъективных факторов, которые воздействуют на ее величину. В этих целях рекомендуется проводить многофакторный анализ изменения прибыли от реализации продукции в отчетном периоде по сравнением с предыдущим под воздействием факторов, оказывающих либо положительное, либо отрицательное влияние на ее изменение.

Для проведения факторного анализа используется необходимая информационная табл.2.1 и аналитическая табл.2.2, исходные данные которых позволяют рассчитать влияние факторов на изменение прибыли от реализации продукции.

Таблица 2.3

Динамика факторов формирования прибыли от реализации товаров, продукции, работ, услуг, тыс. р.

| Показатели | Предыду-щий год (базисный) | Цены и затра-ты по базису на факт. объем реализации отчетного года | Отчетный год |

| А | 1 | 2 | 3 |

| 1. Выручка от реализации товаров, продукции, работ, услуг (без НДС, акцизов и аналогичных бязат.платежей) | 3277 | 7129 | 10007 |

| А | 1 | 2 | 3 |

| 2. Себестоимость (производственная) реализации товаров, работ, услуг | 3493 | 7167 | 9331 |

| 3. Коммерческие расходы | х | х | х |

| 4. Управленческие расходы | х | х | х |

| 5. Полная себестоимость реализации товаров, продукции, работ, услуг | 3493 | 7114 | 9331 |

| 6. Прибыль (убыток) от реализации | -216 | 438 | 676 |

| 7. Темп роста объема реализации, рассчитанный в ценах базисного года, % | 3277 | 7129 | 217,5 |

Расчет влияния факторов на изменение прибыли (убытков) от реализации приведен в табл.2.4

Таблица 2.4

Расчет влияния факторов на изменение прибыли (убытков) от реализации товаров, продукции, работ, услуг

|

Фактор изменения прибыли от реализации |

Результат расчета, тыс. р. | Влияние фактора на изменение прибыли, тыс. р. (+,-) |

| А | 2 | 3 |

| А. Общее изменение прибыли от реализации | 892 | х |

| 1. Изменения объема реализации | -216*117.5:100=-253,9 | -253,9 |

| 2. Изменения производственной себестоимости реализации | 9331-7167=+2164 | -2164 |

| 3. Изменение коммерческих расходов | х | х |

| 4. Изменение управленческих расходов | х | х |

| 5. Изменение цен | 10007-7129=+2878 | +2878 |

| 6. Структура реализации | 892-(-253,9-2164+2878)=431,9 | +431,9 |

| 7. Совокупное влияние факторов на изменение прибыли от реализации | - | +892 |

Приведенные расчеты в табл.2.4 наглядно показывают, что данная организация располагает достаточными резервами увеличения прибыли от реализации продукции и прежде всего за счет снижения производственной себестоимости реализации, а также за счет возрастания удельного веса в объеме реализации более рентабельных товаров и изделий.

Завершается анализ прибыли от реализации оценкой динамики показателей эффективности реализации, приведенных в табл.2.5.

Таблица 2.5

Динамика показателей эффективности реализации товаров, продукции, работ, услуг.

| Показатели | Предыдущий год | Отчетный год | Отклонение (+,-) |

| 1. Выручка от реализации товаров, продукции, работ, услуг, тыс. р. | 3277 | 10007 | +6730 |

| 2. Полная себестоимость реализации товаров, продукции, работ, услуг, включая коммерческие и управленческие расходы, тыс. р. | 3493 | 9331 | +5838 |

| 3. Прибыль от реализации, тыс. р. | -216 | 676 | +892 |

| 4. Рентабельность реализации ,% | 6,18 | 7,24 | +1,06 |

| 5. Затраты на 1 р. реализации, коп | 1,07 | 0,93 | -0,14 |

| 6. Эффективность продаж, % | 6,6 | 6,7 | +0,1 |

Как свидетельствуют данные табл.2.5, все показатели эффективности реализации в отчетном году превысили свои качественные характеристики в сравнении с предыдущим годом; при этом рентабельность реализации составила 7,24%, эффективность продаж – 6,7%, а затраты на 1 р. реализации снизились с 1,07 коп до 0,93 коп.

2.3. Анализ факторов формирования и распределения общей бухгалтерской и налогооблагаемой прибыли.

Факторы формирования балансовой прибыли представлены в табл.2.6, важнейшими составными частями которой являются прибыль (убыток) от финансово-хозяйственной деятельности, сложившаяся под воздействием совокупности факторов, приведенных в табл.2.7, а также внереализационные доходы и расходы.

Таблица 2.6

Факторы формирования балансовой прибыли (убытка)

| Показатели | Предыду-щий год | Отчет-ный год | Отклоне-ние (+,-) | Темп роста, % |

| А | 1 | 2 | 3 | 4 |

| 1. Прибыль от финансово-хозяйственной деятельности | 558 | 581 | +23 | 104,12 |

| 2. Прочие внереализационные доходы | х | х | х | х |

| 3. Прочие внереализационные расходы | 8 | 8 | 0 | 100 |

| В том числе: | ||||

| Суммы уценки производственных запасов, готовой продукции и товаров в соответствии с установленным порядком | х | х | х | х |

| Убытки от списания дебиторской задолженности, по которой истек срок исковой давности | х | х | х | х |

| Долги, нереальные для взыскания | х | х | х | х |

| Убытки по операциям прошлых лет, выявленные в отчетном году | х | х | х | х |

| Присужденные или признанные организацией штрафы, пени, неустойки и другие виды санкций за нарушение хозяйственных договоров, а также по возмещению причиненных убытков | х | х | х | х |

| Потери от стихийных бедствий, в результате пожаров, аварий, других чрезвычайных событий | х | х | х | х |

| А | 1 | 2 | 3 | 4 |

| Убытки от списания ранее присужденных долгов по недостачам и хищениям, по которым возвращены исполнительные документы с утвержденным судом актом о несостоятельности ответчика | х | х | х | х |

| Убытки от списания недостач материальных ценностей, выявленных при инвентаризации | х | х | х | х |

| Судебные издержки | х | х | х | х |

| Убытки от курсовых разниц по операциям в иностранной валюте | х | х | х | х |

| Другие внереализационные расходы | 8 | 8 | 0 | 100 |

| 4. Итого балансовая прибыль (убыток) | 550 | 573 | +23 | 104,2 |

Балансовая прибыль тоже располагает возможностями увеличения не только за счет мобилизации резервов роста прибыли от реализации, но и за счет снижения операционных и внереализационных расходов. Свод резервов роста балансовой прибыли в отчетном году по сравнением с предыдущим годом представлен в табл.2.7

Таблица 2.7

Свод резервов увеличения балансовой прибыли.

| Резерв роста балансовой прибыли | Сумма, тыс.р. | В % к итогу |

| Улучшение структуры реализации продукции | 431,9 | 16,4 |

| Снижение производственной себестоимости реализации | 2164 | 82,2 |

| Снижение коммерческих расходов | х | х |

| Снижение управленческих расходов | х | х |

| Снижение операционных расходов | 36 | 1,4 |

| Снижение внереализационных расходов | 0 | 0 |

| Всего | 2631,9 | 100,0 |

Как свидетельствуют данные табл.2.7, наибольшие суммы резервов роста балансовой прибыли обнаружены в снижении операционных расходов, доля которых в общем объеме составляет 1,4%, и в снижении производственной себестоимости реализации (82,2%).

Для анализа использования финансовых результатов необходимо оценить сложившиеся за два года состав и структуру распределения балансовой прибыли (см. приложение 3)

Таблица 2.8

Динамика состава и структура распределения балансовой прибыли, тыс. р.

| Показатели | Предыдущий год | Отчетный год | Отклонение, пункты (+,-) | ||

| сумма | в % к итогу | Сумма | в % к итогу | ||

| А | 1 | 2 | 3 | 4 | 5 |

| 1. Балансовая прибыль – всего | 680 | 100,0 | 588 | 100,0 | - |

| 2. Направления расходования балансовой прибыли | 680 | 100,0 | 563 | 95,7 | -4,3 |

| В том числе: | |||||

| 2.1. Налог на прибыль | 185 | 27,2 | 103 | 17,5 | -9,7 |

| 2.2. Отвлеченные средства | 323 | 47,5 | 460 | 78,2 | +30,7 |

| из них: | |||||

| Уставный капитал | х | х | х | х | х |

| Резервный капитал | х | х | х | х | х |

| фонд накопления | 273 | 40,2 | х | х | -40,2 |

| фонд социальной сферы | х | х | х | х | х |

| фонд потребления | х | х | 265 | 45,1 | +45,1 |

| расчеты по дивидендам | х | х | х | х | х |

| другие цели, включая возмещение предъявленных санкций за счет чистой прибыли | 50 | 7,4 | 195 | 33,2 | +25,8 |

| 3. Нераспределенная прибыль (непокрытый убыток) | 172 | 25,3 | 25 | 4,3 | -21 |

| 4. Чистая прибыль, остающаяся в распоряжении предприятия | 495 | 72,3 | 485 | 82,5 | +10,2 |

Данные табл.2.8 показывают, что в отчетном периоде нераспределенная прибыль составила 4,3% от общего объема балансовой прибыли. Израсходовано 95,7% балансовой прибыли, из нее 17,5% - налог на прибыль, 78,2% - отвлеченные средства. Доля налога на прибыль в балансовой прибыли уменьшилась в отчетном периоде с 27,2 до 17,5%, что объясняется прежде всего развитием тех сторон деятельности организации, которые льготируются по уплате налога на прибыль. Из 78,2% всех отвлеченных средств 33,2% чистой прибыли направляется на «другие цели», включая возмещение предъявленных санкций; 45,1% - на потребление. Отчисления в фонд накопления повышают деловую активность предприятия, повышают конкурентоспособность, а следовательно, и выживаемость его в рыночных условиях хозяйствования. Также следует отметить, что из всей балансовой прибыли 82,5% осталось в распоряжении предприятия. Доля чистой прибыли в балансовой прибыли возросла на 10,2 пункта.

Балансовая прибыль, сформированная в соответствии с ныне установленным порядком, нормативными документами и инструктивными положениями, является базовой величиной для исчисления налогооблагаемой прибыли. Порядок расчета налогооблагаемой прибыли, ее состав и структура представлены в табл.2.9 (см. приложение 2).

Таблица 2.9

Состав и структура налогооблагаемой прибыли

| Показатели | Сумма, тыс. р. | В % к итогу |

| А | 1 | 2 |

| 1. Балансовая прибыль, рассчитанная по моменту отгрузки товаров, продукции и выполненных работ, услуг | 573 | 194.24 |

| 2. Прибыль в отгруженной продукции и выполненных работ | -10 | 3,39 |

| 3. Балансовая прибыль, рассчитанная по моменту реализации | 563 | 190,85 |

| 4. Недополученная прибыль от реализации импортных товаров | 24 | 8,5 |

| 5. Убытки от списания основных средств | х | х |

| 6. Убытки от расходов воды сверх норм | х | х |

| 7. Командировочные расходы | 1 | 0,34 |

| 8. Убытки от списания просроченной дебиторской задолженности | х | х |

| 9. Убытки от курсовых разниц по операциям в иностранной валюте | х | х |

| 10. Итого валовая прибыль, принятая для налогообложения | 588 | 199,7 |

| 11. Из валовой прибыли, подлежащей налогообложению, исключаются: | ||

| Рентные платежи, вносимые в бюджет в установленном порядке | х | х |

| Доходы (дивиденды, проценты), полученные по акциям, облигациям и иным ценным бумагам, принадлежащих предприятию | х | х |

| А | 1 | 2 |

| Доходы, полученные от долевого участия в других предприятиях | х | х |

| сумма разницы между выручкой и расходами, включая расходы на оплату труда, от аренды, использования казино, игорных домов, видео- и аудиокассет и записи на них и др. | х | х |

| Положительная курсовая разница по операциям в иностранной валюте | х | х |

| суммы, направленные целевым назначением в Олимпийский комитет России и Национальный фонд спорта | х | х |

| Прибыль от проведения посреднических операций и сделок | х | х |

| Прибыль от страховой деятельности | х | х |

| Прибыль от осуществления отдельных банковских операций и сделок | х | х |

| Прибыль от реализации произведенной сельскохозяйственной продукции и охотохозяйственной продукции, кроме прибыли сельскохозяйственных предприятий индустриального типа | х | х |

| сумма отчислений в резервный фонд или другие аналогичные фонды до достижения размеров этих фондов не более 25% уставного фонда, но не выше 50% прибыли, подлежащей налогообложению | х | х |

| льготы по налогу на прибыль (по специальному расчету) (кап. Вложения) | 294 | 100,0 |

| Итого по п11 | 294 | 100,0 |

| 12. Налогооблагаемая прибыль | 294 | 100,0 |

| 13. Ставка налога на прибыль, % | 35 | |

| 14. Сумма налога на прибыль | 103 | 35,0 |

| 15. Сумма арендной платы (за вычетом амортизационных отчислений), подлежащая взносу в бюджет и исключаемая из налога на прибыль | х | х |

| 16. Причитается в бюджет налога на прибыль | 103 | 35,0 |

| 17. Удельный вес налогооблагаемой прибыли в балансовой прибыли, % | х | 51,5 |

Данные табл.2.9 показывают элементы формирования налогооблагаемой прибыли, которая составила 294 тыс. р., или 51,5 % от балансовой прибыли.

Анализ факторов формирования налогооблагаемой прибыли позволяет выявить пути законного снижения ее объема для налогообложения. Тем самым создаются реальные возможности увеличения прибыли, остающейся в распоряжении организации для формирования фондов накопления и потребления, резервных фондов.

ЗАКЛЮЧЕНИЕ

Как было рассмотрено в данной работе, в условиях рыночной экономики значение прибыли огромно. Стремление к получению прибыли ориентирует товаропроизводителей на увеличение объема производства продукции, нужной потребителю, снижение затрат на производство. При развитой конкуренции этим достигается не только цель предпринимательства, но и удовлетворение общественных потребностей. Для предпринимателя прибыль является сигналом, указывающим, где можно добиться наибольшего прироста стоимости, создает стимул для инвестирования в эти сферы. Свою роль играют и убытки. Они высвечивают ошибки и просчеты в направлении средств, организации производства и сбыта продукции.

Для повышения эффективности работы предприятия первостепенное значение имеет выявление резервов увеличения объемов производства и реализации, снижения себестоимости продукции ( работ, услуг), роста прибыли. К факторам, необходимым для определения основных направлений поиска резервов увеличения прибыли относятся природные условия, государственное регулирование цен, тарифов и др. (внешние факторы); изменение объема средств и предметов труда, финансовых ресурсов (внутренние производственные экстенсивные факторы); повышение производительности оборудования и его качества, ускорение оборачиваемости оборотных средств и др.(интенсивные); снабженческо-сбытовая деятельность, природоохранная деятельность и др.( внепроизводственные факторы).

В работе анализируется: состав и структура балансовой прибыли, анализ факторов формирования балансовой прибыли предприятия и анализ оценки ее динамики; факторный анализ прибыли от реализации продукции (работ, услуг) и от прочей реализации; анализ прибыли (убытки) от внереализационных операций, анализ факторов формирования прибыли от финансово-хозяйственной деятельности, анализ состава и структуры налогооблагаемой прибыли.

Анализируемое в данной работе ОАО "Воронежстрой-Холдинг" в иссле-дуемом периоде получило наибольшую прибыль от реализации строительно-монтажных работ, что является основным видом деятельности согласно Уставу. Прибыль от реализации строительно-монтажных работ увеличилась по сравнению с прошлым периодом в 3,1 раза и составила 676 тыс. р.

Удельный вес внереализационных и операционных расходов фирмы в общем объеме прибыли от реализации невелик и составляет 14,4%, что эквивалентно 104 тыс. р.

ОАО "Воронежстрой-Холдинг" имеет прибыль по выполненным, но не оплаченным работам в сумме 10 тыс. р. Так же в исследуемом году фирма дополучила прибыль за предыдущий период в сумме 24 тыс. р.

Обобщив данную информацию мы получим еще один важный показатель оценки финансово-хозяйственной деятельности предприятия – балансовую при-быль принятую для налогообложения. Она составила на 01.01.99 г. 588 тыс. р.

Анализируемое предприятие в 1998 году произвело капитальные вложения в сумме 294 тыс. р., что в соответствии с законодательством РФ позволяет уменьшить выплаты налога на прибыль в бюджет. В свою очередь предприятие получает возможности по диверсификации своей деятельности, а также по созданию фондов за счет прибыли оставшейся в распоряжении. Так чистая прибыль предприятия составила 485 тыс. р. Доля чистой прибыли в балансовой прибыли возросла на 10,2 пункта. Часть ее была направлена в фонд потребления – 265 тыс. р., а 195 тыс. р. – средства направляемые на "другие цели". Нераспределенная прибыль отчетного года ОАО "Воронежстрой-Холдинг" составила 4,3% от общего объема балансовой прибыли – 25 тыс. р.

Проведенные исследования позволяют дать некоторые рекомендации по повышению эффективности деятельности фирмы:

- провести мероприятия по своевременности поступления денежных средств по выполненным строительно-монтажным работам путем инвентаризации дебиторской задолженности, выявления причин ее образования и сроков погашения;

- контроль за соблюдением условий договоров;

- в связи с увеличением себестоимости строительно-монтажных работ выявить внутренние резервы по ее снижению;

- произвести отчисления в фонд накопления для возможности диверсификации деятельности фирмы.

Выполнение указанных выше рекомендаций позволят добиться фирме не только стабильного дохода, но и эффективного его использования для достижения максимального удовлетворения производственных, материальных и социальных нужд предприятия.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Закон РФ от 27.12.91 г. №2116-1 «О налоге на прибыль предприятий и организаций» (с изменениями и дополнениями).

2. Инструкция о порядке заполнения форм годовой бухгалтерской отчетности (в редакции Приказа Минфина РФ от 01.11.97 №87н.

3. О годовой бухгалтерской отчетности организаций (Приказ Минфина РФ от 28.10.98 №47н) // Новое в бухгалтерском учете и отчетности. – 1999.-№1. С.8.

4. О внесении изменений и дополнений в Закон РФ «О налоге на прибыль предприятий и организаций» Федеральный закон от 31.03.99 № 62-ФЗ

5. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (Приказ Минфина РФ от 29.07.98 №34н) // Нормативные акты. – 1998.-№18.- С.6.

6. Барышников Н.П. Бухгалтерский учет, отчетность и налогообложение //В 2т.- М: Информационный издательский дом «Филинь»,1998.-Т2.-с.290-294.

7. Вещунова Н.Л., Фамина Л.Ф. Бухгалтерский учет на предприятиях различных форм собственности – Москва 1999.-24 с.

8. Воронин С.В. Заполнение справки к расчету налога от фактической прибыли // Главбух, 1999-№5-С.33-41.

9. Гиляровская Л.Т., Ендовицкий Д.А. Финансово-инвестиционный анализ и аудит коммерческих организаций. – Воронеж: Издательство Воронежского государственного университета, 1997. – 336с.

10. Жуков В.Н. Учет финансовых результатов для целей налогообложения // Бухгалтерский учет – 1997 – №12 – с.4-11.

11. Ковалева А.М. Финансы в управлении предприятием: М.-Финансы и статистика,1998. - 339с.

12. Кодацкий В.П. Анализ прибыли предприятия // Финансы.-1996-№12-С.16-19.

13. Липатова И. Прогнозирование прибыли// Финансы. -1997.- №2.-С.16 -25

14. Николаева С.А. Учетная политика организации. Принципы формирования, создание, практически рекомендации, аудиторская проверка.- М: Аналитика-Пресс,1998. 24-56 с.

15. Палий В.Ф., Палий В.В. Финансовый учет: Учебное пособие //В 2 ч.-М: ФБК-ПРЕСС, 1998, 136 с.

16. Управленческий учет: учебное пособие / Под редакцией А.Д. Шеремета.-М: ФБК-ПРЕСС,1999.-48 с.

17. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. Учебное пособие //Инфра-М, 1997, С.194-259.

18. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа // Инфра-М 1995, С.5-36.

ПРИЛОЖЕНИЯ