Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Внебюджетные фонды в РФ

Реферат: Внебюджетные фонды в РФ

СОДЕРЖАНИЕ

стр.

I Понятие и состав внебюджетных фондов государства .………................................... 2

Общая характеристика внебюджетных фондов. История и причины возникновения …………………………………………………………………….. 2

Классификация внебюджетных фондов ………………………………………… 4

Порядок образования внебюджетных фондов ………………………………….. 5

Связь внебюджетных фондов с другими звеньями финансовой системы …..... 7

Источники формирования внебюджетных фондов …………………………….. 7

Особенности внебюджетных фондов России ……………………………...…… 8

II Пенсионный фонд РФ – важнейший социальный фонд .............……......………....... 9

История пенсионного страхования. Пенсионная система России …………….. 9

Общая характеристика ПФ РФ, его задачи …………………………..………… 12

Источники формирования средств ПФ РФ и направления их использования. Бюджет ПФ РФ на 1999 год. ………………………………………………………13

Размеры взносов в ПФ РФ …………...………………………………………….. 18

Субъекты, освобожденные от уплаты страховых взносов в ПФ РФ …………. 19

Перечень выплат, на которые не начисляются взносы в ПФ РФ …………...… 20

Порядок уплаты страховых взносов в ПФ РФ, финансовые санкции за его нарушение ……………………………………………………………………..…. 22

Структура ПФ РФ …………………………………………………………….…. 23

III Фонд социального страхования РФ, его значение в системе социального

обеспечения ……………………………...…………………………………..……….. 24

ФСС РФ, его задачи …………………………………………...……..……….... 24

Порядок и источники образования средств ФСС. Основные направления

их использования. Бюджет ФСС на 1999 год ………………………………….. 25

Размер страховых взносов в ФСС. Перечень выплат, на которые не начисляются взносы в ФСС …………………………………………….……..… 28

Субъекты, освобожденные от уплаты страховых взносов в ФСС ………..… 31

Финансовые санкции за нарушение сроков платежей в ФСС ……………….. 31

Структура ФСС. Назначение и выплаты по государственному социальному страхованию ……………………………………………………………………... 32

Отличия ФСС от ПФ РФ ………………………………………………………... 33

IV Заключение ..………..…......................................................................……….....…….. 33

Список использованной литературы ....................………….............…......…………...… 36

Важным звеном финансовой системы являются внебюджетные фонды государства - совокупность финансовых ресурсов, находящихся в распоряжении центральных или местных органов власти и имеющих целевое назначение. Порядок их образования и использования регламентируется финансовым правом.

Внебюджетные фонды - один из методов перераспределения национального дохода государства в пользу определенных социальных групп населения. Государство мобилизует в фонды часть доходов населения для финансирования своих мероприятий. Средства, обобществленные внебюджетными фондами, используются для процесса воспроизводства. Внебюджетные фонды решают две важные задачи: обеспечение дополнительными средствами приоритетных сфер экономики и расширение социальных услуг населению.

Первоначально внебюджетные фонды появились в виде специальных фондов и особых счетов задолго до возникновения бюджета. Государственная власть с расширением своей деятельности нуждалась во все новых расходах, требовавших средств для своего покрытия. Эти средства концентрировались в особых фондах, предназначенных для специальных целей. Такие фонды носили, как правило, временный характер. С выполнением государством намеченных мероприятий они заканчивали свое существование. В связи с этим количество фондов постоянно менялось, в целом же наблюдалась тенденция к увеличению количества и объема фондов.

С укреплением централизованного государства начинается период унификации специальных фондов. На основе объединения различных фондов был создан государственный бюджет.

Переход к рынку изменил содержание хозяйственного механизма в стране, организационные структуры отдельных его частей, в т.ч. модернизировал финансовую систему. Превращение экономики России из административно-командной системы в рыночную привело на практике к децентрализации и ослаблению роли государства, проявлением чего стало реформирование государственной системы финансирования. Один за другим возникли и выделились из бюджетной системы внебюджетные фонды, часть из которых затем опять была консолидирована в бюджеты в виде целевых фондов.

Прежняя хозяйственная система аккумулировала в Государственном бюджете практически все финансовые ресурсы государства. Высокая степень концентрации и централизации финансов имела свои преимущества, главные из которых заключались в возможности мобилизации значительных финансовых ресурсов для решения глобальных национальных задач в рамках отдельных территорий, сфер, отраслей или межотраслевых комплексов. Однако недостатком такой централизации финансовых средств было малоэффективное их использование в масштабе всей хозяйственной системы и отдельных объектов финансирования.

На историческом переходе от одной хозяйственной системы к другой Россию поразило множество кризисных явлений, взаимообуславливающих друг друга. Экономический и финансовый кризисы обусловили резкое снижение уровня жизни подавляющего числа населения, безработицу. В сочетании с вялостью государственной власти в стране наблюдаются такие явления, как невыплата в течение многих месяцев заработной платы, пенсий и других социальных пособий.

В этих условиях, с одной стороны, возникает потребность в концентрации ограниченных финансовых ресурсов на государственном уровне с целью обеспечения наиболее насущных социальных и общеэкономических потребностей. С другой стороны, в условиях финансового кризиса, обусловившего дефицит финансовых ресурсов, у центральной власти возникает необходимость ранжировать общественные потребности по степени важности и для удовлетворения наиболее насущных из них образовать целевые денежные фонды, тем самым оградив эти потребности от значительного недофинансирования. Эта мера аналогична выделению в бюджете защищенных статей.

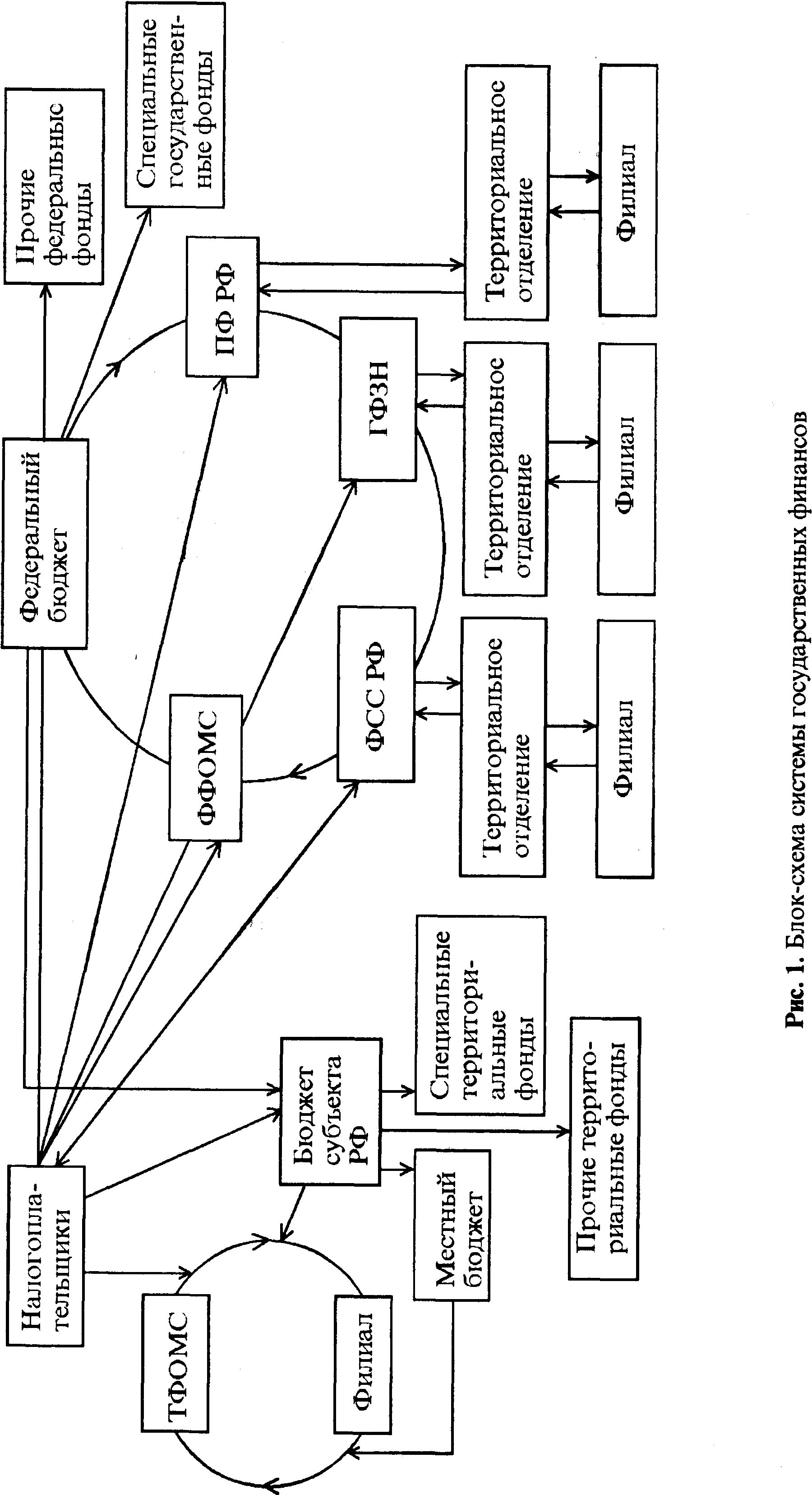

Внебюджетные средства с точки зрения финансовой науки определяются как денежные средства государства, имеющие целевое назначение и не включаемые в государственный бюджет (см. рис. 1).

По мнению некоторых специалистов, внебюджетные средства следует толковать более широко — как ресурсы, включающие денежные и иные виды средств всех форм владения, использование которых не регламентировано бюджетным законодательством. При этом наблюдается большое разнообразие внебюджетных фондов. Ряд государственных внебюджетных фондов аккумулируют средства, адекватные бюджетным, и поэтому их внебюджетность формальна и во многих случаях малообоснованна. Часть фондов, возникших в качестве внебюджетных, была консолидирована в бюджеты, и это создало институт целевых бюджетных фондов, который до этого существовал в бюджетах в неявной форме, т.е. по отдельным бюджетным средствам устанавливалась прямая связь доходов с расходами и последние были ограничены определенным кругом финансируемых объектов.

Значительная часть внебюджетных фондов является юридическими лицами, но некоторые из них представляют лишь средства на внебюджетном счете, управление которыми поручено существующим структурам: федеральным, региональным, муниципальным, общественным или даже коммерческим.

К внебюджетным относят также фонды, аккумулирующие средства различных общественных, коммерческих организаций и средства граждан, например негосударственные пенсионные фонды.

Т.о., внебюджетными являются любые денежные фонды (за исключением бюджетов), возникающие в результате перераспределения первичных доходов.

В зависимости от решаемых задач внебюджетные фонды можно классифицировать по цели создания, периоду функционирования и охвату проблем.

В зависимости от цели создания внебюджетные фонды делятся на экономические, социальные, научно-технические, внешнеэкономические, экологи-ческие, культурно-просветительские и т.п., с последующим их подразделением по конкретным функциональным, отраслевым и прочим признакам. Например, группа экономических фондов включает инвестиционные, валютные, дорожные и другие фонды. Социальные фонды охватывают фонды социального страхования, медицинского страхования, пенсионного обеспечения, социальной поддержки населения и пр.

В зависимости от предполагаемого периода функционирования программы или условно намеченного времени для осуществления конкретных целей фонды могут быть бессрочного, долгосрочного или краткосрочного действия. Примером первого является экологический фонд, второго — фонд регионального развития, третьего — фонд помощи беженцам. Однако деление это весьма условно.

По охвату проблем внебюджетные фонды могут быть общего (Фонд регионального развития) и более конкретного характера (например, Фонд развития автомагистралей в республике, крае или области).

Наиболее близки системе бюджетов государственные внебюджетные фонды. Их, в отличие от целевых бюджетных фондов, следует рассматривать как отдельные части системы государственных финансов. Самые известные из них — это четыре фонда социального назначения: Пенсионный, социального страхования, обязательного медицинского страхования, занятости населения.

Другие внебюджетные фонды характеризуются либо территориальной, либо экономической или отраслевой направленностью. Это многочисленные внебюджетные фонды территорий, включая территориальные фонды обязательного медицинского страхования; внебюджетные фонды научно-исследовательских и опытно-конструкторских работ (НИОКР) различных отраслей, а также финансового регулирования ряда отраслей и некоторые другие государственные и негосударственные отраслевые внебюджетные фонды.

Т.о., значительное количество внебюджетных фондов образовано в рамках субъектов РФ – это так называемые региональные или территориальные, а также фонды, образуемые органами власти на местах. Кроме того, существует большое количество отраслевых и межотраслевых внебюджетных фондов. Группировка внебюджетных фондов показана на рис. 2.

Порядок образования и использования государственных (федеральных, территориальных, муниципальных) внебюджетных фондов регламентируется финансовым правом. В Российской Федерации внебюджетные фонды создаются в соответствии с законами РСФСР «Об основах бюджетного устройства и бюджетного процесса в РСФСР» от 10 октября 1991 г., «О местном самоуправлении в РСФСР» от 6 июня 1991 г., «Об основах бюджетного устройства и бюджетного процесса в РСФСР» от 17 октября 1991 г.; законами РФ «Об основах бюджетных прав и прав по формированию и использованию внебюджетных фондов, представительных и исполнительных органов государственной власти, республик в составе РФ, автономной области, автономных округов, краев, областей, городов Москвы и Санкт-Петербурга, органов местного самоуправления» от 15 апреля 1993 г., «Об общих принципах организации местного самоуправления в Российской Федерации» от 12 августа 1995 г., «О финансовых основах местного самоуправления в Российской Федерации» от 23 сентября 1997 г.

Решение об образовании государственных внебюджетных фондов принимает Федеральное Собрание РФ, а также представительные органы субъектов Федерации и местного самоуправления. Бюджетный кодекс РФ состав государственных внебюджетных фондов трактует адресно-ограничительно, как фонды денежных средств, образуемых вне рамок бюджетов и предназначенных для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение в случае безработицы, охрану здоровья и медпомощь. Статьей 144 к ним отнесены только Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования, Государственный фонд занятости населения несмотря на то, что ряд других фондов образован федеральными органами власти, управляются ими и в составе своих доходов имеют бюджетные средства.

Такие внебюджетные фонды находятся в собственности государства, но являются автономными, они имеют строго целевое назначение и создаются под конкретные программы, имеющие общегосударственное, региональное или местное значение, для осуществления которых бюджетных средств недостаточно и необходимы дополнительные финансовые ресурсы, мобилизуемые как в регионе, так и за его пределами.

Государственные внебюджетные фонды создаются на базе соответствующих актов высших органов власти, в которых регламентируется их деятельность, указываются источники формирования, определяются порядок и направленность использования денежных фондов.

Внебюджетные фонды создаются двумя путями. Один путь - это выделение из бюджета определенных расходов, имеющих особо важное значение, другой - формирование внебюджетного фонда с собственными источниками доходов для определенных целей. Так, во многих странах был создан фонд социального страхования, предназначенный для социальной поддержки определенных групп населения. Другие фонды появляются в связи с возникновением новых ранее неизвестных расходов, которые заслуживают особого внимания со стороны общества. В этом случае по предложению правительства законодательный орган принимает специальное решение об образовании данного внебюджетного фонда. Так возникли в ряде государств экономические внебюджетные фонды.

Специальные внебюджетные фонды предназначены для целевого использования. Обычно в названии фонда указана цель расходования средств.

Материальным источником внебюджетных фондов является национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и сборы устанавливаются законодательной властью. Значительное количество фондов формируется за счет средств центрального и региональных / местных бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов. Доходами внебюджетных фондов могут выступать и заемные средства. Имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов.

Внебюджетные социальные фонды тесно увязаны с бюджетом и между собой (см. рис. 1). Разнообразие внебюджетных фондов обусловливает сложные многоступенчатые связи между этими фондами и другими звеньями финансовой системы. Различают односторонние, двусторонние и многосторонние финансовые связи.

При односторонних связях денежные средства идут в одном направлении: от финансовых звеньев к внебюджетному фонду. Такая связь появляется при формировании фондов или использования ими средств. (Например, валютные фонды многих стран образуются за счет средств центрального бюджета в форме безвозвратных субсидий. Дорожный фонд США, создаваемый за счет специальных налогов при наличии излишков, предоставляет займы федеральному бюджету.).

При двусторонних связях денежный поток движется между внебюджетными фондами и другими звеньями финансовой системы в двух направлениях. Так фонды социального страхования образуются не только за счет страховых взносов, но и средств центрального бюджета. Одновременно при наличии активного сальдо они приобретают государственные ценные бумаги и становятся кредитором бюджета.

При многосторонних связях один внебюджетный фонд одновременно приходит в соприкосновение с разными финансовыми звеньями и другими внебюджетными фондами, т.е. деньги движутся в разных направлениях между ними.

Федеральные внебюджетные фонды формируются за счет следующих источников:

• специальные целевые налоги и сборы, установленные для соответствующего фонда;

• отчисления от прибыли предприятий, учреждений и организаций;

• средства бюджета;

• прибыль от коммерческой деятельности, осуществляемой фондом как юридическим лицом;

• займы, полученные фондом у Центрального банка РФ или у коммерческих банков.

Внебюджетные фонды, являясь составной частью финансовой системы РФ, обладают рядом особенностей:

запланированы органами власти и управления и имеют строгую целевую направленность;

денежные средства фондов используются для финансирования государственных расходов, не включенных в бюджет;

формируются в основном за счет обязательных отчислений юридических и физических лиц;

страховые взносы в фонды и взаимоотношения, возникающие при их уплате, имеют налоговую природу, тарифы взносов устанавливаются государством и являются обязательными;

на отношения, связанные с исчислением, уплатой и взысканием взносов в фонды, распространено большинство норм и положений Закона РФ «Об основах налоговой системы РФ»;

денежные ресурсы фонда находятся в государственной собственности, они не входят в состав бюджетов, а также других фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные законом;

расходование средств из фондов осуществляется по распоряжению Правительства или специально уполномоченного на то органа (Правление фонда).

Внебюджетные фонды - форма перераспределения и использования финансовых ресурсов, привлекаемых государством для финансирования не включаемых в бюджет некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности строго в соответствии с целевыми назначениями фондов.

В Российской Федерации с 1992 г. начало действовать более двух десятков внебюджетных социальных и экономических фондов. К социальным внебюджетным фондам относятся: Пенсионный фонд РФ, Фонд социального страхования, Государственный фонд занятости населения, Фонд обязательного медицинского страхования, Фонд социальной поддержки населения и др.

Пенсионный фонд, фонды обязательного медицинского страхования и занятости населения, с одной стороны, являются финансовыми сегментами, выделенными из бюджета для самостоятельного, более эффективного функционирования, с другой — приняли форму страховых фондов. Фонд социального страхования изначально был — и по форме, и по сути — страховым фондом под патронажем профсоюзов.

Область перераспределения бюджетных средств гораздо шире, чем внебюджетных фондов, рамки перераспределения которых ограничены целевым назначением фонда, а в отраслевых фондах — еще и отраслевой принадлежностью. Такая ограниченность в перераспределительной функции этого сегмента государственных финансов в отдельных случаях имеет ряд преимуществ перед бюджетной формой перераспределения финансовых ресурсов. При выделении во внебюджетный фонд части финансовых средств легче просматривается соразмерность централизуемых источников и потребностей, оперативнее решаются вопросы управления данной частью финансовых ресурсов, устраняется неизбежность дефицита по этим фондам, что невозможно достигнуть в бюджетах в условиях экономического кризиса.

За исключением Фонда занятости, все внебюджетные социальные фонды в законодательном порядке наделены самостоятельностью. Но условий для экономической самостоятельности они лишены. Поэтому государственные социальные внебюджетные фонды лишь по форме, а не по содержанию являются фондами взаимного страхования населения. И дело вовсе не в том, что плательщиками страховых взносов в подавляющей части являются работодатели, а не работники. Экономическая природа средств, зачисляемых в указанные внебюджетные фонды, есть не что иное, как часть стоимости воспроизводства рабочей силы. Порядок же уплаты взносов является формой проявления этой сущности. Ничто не мешает органам власти государства установить минимальный уровень оплаты труда (который является нижним уровнем для любого работодателя), включающий как прожиточный минимум, так и долю платежей во внебюджетные фонды, переложив обязанность вносить страховые платежи с работодателей на работников. Однако действующий порядок более прост и привычен для менталитета нашего государства и населения. В других странах страховые взносы распределены более равномерно между работниками и работодателями, а в отдельных государствах подавляющую часть взносов уплачивают работники.

Страховая природа средств внебюджетных социальных фондов является решающей причиной выделения их из бюджета и принципиальным отличием от целевых бюджетных фондов.

Пенсионный фонд Российской Федерации

История пенсионного страхования насчитывает более 100 лет. За этот период было выработано несколько видов пенсионных систем. Одна из них представляет собой минимальную защиту престарелых, предоставляя некоторый минимум средств независимо от трудового вклада (стажа, уровня оплаты, суммы страховых взносов и т.д.). Такую пенсию можно трактовать как социальную. Две других модели относятся к трудовым пенсиям. Одна из них устанавливает зависимость размера пенсии от вышеперечисленных параметров, но сама пенсия образуется по солидарному (распределительному) принципу: последующее поколение финансирует предыдущее. Другая модель работает по накопительному принципу: страховые взносы помещаются на пенсионный счет в лицензированную финансовую компанию, которая размещает указанные средства на финансовом рынке с целью увеличения.

Накопительная система отличается от распределительной тем, что она менее чувствительна к проблемам старения населения. Каждый человек формирует пенсию сам. Его взносы идут не на оплату пенсии другому, а на индивидуальный счет в специализированной страховой компании. Участие государства сводится только к контролю за деятельностью этой компании и обеспечению правовых гарантий для пенсионных накоплений.

В социально ориентированных промышленно развитых странах государством устанавливается минимальный уровень пенсионного (как, впрочем, и других видов социального) обеспечения. Он несопоставимо ниже уровня, получаемого по системам пенсионного страхования, как солидарно-распределительным, так и накопительным. При этом для пенсионного обеспечения стран с рыночной экономикой характерно сочетание базовых, обязательных систем, обеспечивающих всем жителям или большинству экономически активного населения возмещение доходов при выходе на пенсию, и дополнительных систем, предназначенных для того, чтобы гарантировать добавочный доход при выходе на пенсию для отдельных профессиональных групп.

Дополнительная система пенсионного обеспечения характеризуется большим количеством модификаций, зависящих от конкретных условий каждой страны, и строится на обязательных или добровольных принципах внесения взносов. Возникновение дополнительных пенсионных систем объясняется специфическими недостатками базовых национальных систем, построенных как по уравнительному, так и по компенсационному принципу.

В Великобритании, Ирландии, Дании дополнительные системы носят обязательный характер и связаны с оплатой труда за весь период трудовой деятельности. В Португалии, Германии и Бельгии, где размер пенсии зависит от страховых взносов, производимых в течение всей жизни, дополнительные системы носят добровольный характер.

Во многих странах не существует законодательных актов, обязывающих наемных работников вступать в дополнительные системы. Как правило, они являются результатом коллективных соглашений между работодателями и работниками. Тем не менее в Нидерландах, например, где дополнительная система носит добровольный характер, она охватывает 80% населения.

Распределительная система является полным антиподом накопительной пенсионной системы. Она характеризуется тем, что пенсионеры получают деньги на свое содержание от другого поколения работников, пришедших им на смену. Следовательно, уровень благополучия пенсионеров будет целиком и полностью зависеть от экономического благополучия именно этого поколения, на которое они уже никак не могут повлиять. Поэтому может показаться, что вторая модель более зависима от изменений в экономической сфере или от социально-политической ситуации. Однако ни в первом, ни во втором случае не удастся избежать непосредственного влияния общей экономической ситуации, поскольку главная задача накопительной системы пенсионного обеспечения заключается не в том, чтобы больше собрать, а в том, чтобы надежно сохранить и по возможности преумножить средства.

В большинстве стран мира действуют смешанные системы, которые содержат элементы как накопительной, так и распределительной системы, причем, как правило, элементы распределительной системы преобладают.

Например, система финансирования обеспечения пенсионеров в Германии содержит элементы как одного, так и другого способа. Она называется «системой трех уровней». Первый уровень (около 80% всех пенсионных выплат, в основном финансируемых распределительным способом) охватывает прежде всего обязательное пенсионное страхование всех работников по найму. Это означает, что этим людям при достижении пенсионного возраста должна быть предоставлена пенсия, которая обычно достаточна, чтобы обеспечить уровень жизни в соответствии с запросами пожилого человека. Второй и третий уровни, а именно пенсионное обеспечение из фондов предприятий и частные пенсионные накопления, финансируются накопительным способом. Пенсия от предприятия или индивидуальные пенсионные накопления являются дополнением к государственной пенсии. Пенсии второго и третьего уровней составляют в настоящее время приблизительно 10% всего объема выплачиваемых пенсий. Концепция трех уровней, основанная на комбинации положительных черт распределительного и накопительного способов, хорошо себя зарекомендовала.

Пенсионная система России функционирует на основе непрерывной финансовой солидарности поколений — работающих граждан с нетрудоспособной частью населения. Такая система пенсионного обеспечения называется распределительной. Она характеризуется тесной зависимостью от демографической и общей экономической ситуации в стране. Например, в настоящее время под воздействием демографического фактора (постарение населения) нагрузка на работающих возрастает. В 1992 г. на 1000 занятых в народном хозяйстве приходилось 450 пенсионеров, состоящих на учете в органах социальной защиты, т.е. без военных пенсионеров. В 1995 г. это соотношение ухудшилось на 13% и составило 554 пенсионера на 1000 работающих. В отдельных регионах это соотношение усугубилось, а в северных, наоборот, снижается из-за миграции населения в центральные и южные регионы России.

В РФ насчитывается свыше 38 млн. пенсионеров, ежегодно на пенсию выходят еще около 2,5 млн. человек. Средняя пенсия составляет 35-40% средней зарплаты, что приводит к резкому снижению уровня дохода граждан после выхода на пенсию, и, естественно, к необходимости продолжать работать после ее назначения (в среднем каждый 5-ый пенсионер вынужден трудиться). Несмотря на регулярные индексации, реальный размер пенсий за годы реформ снизился более чем в 3 раза. Практически сведена на нет их дифференциация в зависимости от трудового вклада (размера зарплаты и стажа работы). В связи с ростом неуплат предприятиями страховых взносов на фоне невозвращения долгов бюджета Пенсионному фонду стали возникать проблемы с выплатой пенсий. (Размер задолженности плательщиков страховых взносов перед Фондом на 1 января 1999 года установлен в сумме 129 284,5 млн. рублей.) Демографическая ситуация в России (на два пенсионера приходится три работника) такова, что не позволяет сохранить существующую пенсионную систему в неприкосновенности. В настоящее время «нестраховая» нагрузка на пенсионную систему, по разным оценкам, составляет от 25 до 30%. Наряду с неурегулированностью отношений Пенсионного фонда с бюджетом и другими внебюджетными фондами это является одной из главных причин недостатка средств для пенсионных выплат.

Приведенные данные и общая экономическая ситуация в стране в переходный период подталкивают пенсионную систему к коренному реформированию. Первоначально концепция реформирования пенсионной системы исповедовала исключительно накопительный принцип. Анализ демографической и экономической ситуации в стране показывает, что, по крайней мере, в ближайшие годы накопительная схема может быть реализована лишь в рамках дополнительного пенсионного обеспечения, включая, например, обязательные профессиональные системы, куда предполагается со временем передать и льготные пенсии.

С 01.01.97г. вступил в силу федеральный закон «О индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования». Реализация этого закона должна быть осуществлена в течение 4 лет поэтапно (по мере готовности регионов). До 2000 г. пенсионная система останется чисто распределительной, но с некоторыми усовершенствованиями. С 1 января 1998 г. начат ввод индивидуальных трудовых коэффициентов пенсионеров. Он позволит упростить метод исчисления пенсии, с одной стороны, и обеспечить более жесткую увязку выплаты пенсий с размером средней заработной платы — с другой. Пенсионный фонд России к 2000г. должен внедрить систему персонифицированных взносов. Суть персонифицированного (индивидуального) учета состоит в том, что для каждого работающего открывается индивидуальный лицевой счет, в котором накапливаются все данные, необходимые для назначения ему в будущем пенсии по возрасту. Персонифицированный учет строится таким образом, что, где бы ни работал человек, в том числе и по совместительству, сведения о его стаже и заработке будут стекаться на один и тот же индивидуальный счет. И только после этого в стране будет реализовываться трехуровневая пенсионная система. По-прежнему взносы работодателей будут формировать средства для минимальной государственной пенсии в рамках распределительной системы. 1% от начисляемой заработной платы, уплачиваемой работниками, будет независимо от возраста перечисляться на их накопительные счета. Постепенно этот процент будет возрастать. На добровольной основе граждане смогут формировать дополнительные пенсии в негосударственных пенсионных фондах.

ПФР образован Постановлением Верховного Совета РСФСР от 22 декабря 1990 г. и введен в действие с 1 января 1992 г. Постановлением Верховного Совета РФ от 27 декабря 1991 г. № 2122-1.

Пенсионный фонд РФ является федеральным фондом, на его долю приходится почти ѕ средств внебюджетных социальных фондов.

ПФ РФ создан в целях государственного управления финансами пенсионного обеспечения в РФ и является самостоятельным финансово-кредитными учреждением.

Первоочередной задачей Пенсионного фонда является обеспечение финансовой стабильности пенсионной системы, создание условий для регулярной выплаты пенсий в установленные сроки и повышение их размеров с учетом изменения потребительских цен. Для этого он организует:.

целевой сбор и аккумуляция страховых взносов, а также финансирование расходов в соответствии с назначением ПФ РФ: выплаты различным категориям нетрудоспособного населения в виде трудовых, военных и социальных пенсий, пенсий по инвалидности, пособий по уходу за ребенком до достижения им возраста полутора лет, пособий на детей в возрасте от 1,5 до 6 лет, доплат за выслугу лет, пособий по случаю потери кормильца, компенсационных выплат.

работу по взысканию с работодателей и граждан, виновных в причинении вреда здоровью работников и других граждан, сумм государственных пенсий по инвалидности вследствие трудового увечья, профессионального заболевания или по случаю потери кормильца;

капитализация средств ПФ РФ, а также привлечение в него добровольных взносов (в том числе валютных ценностей) физических и юридических лиц;

контроль с участием налоговых органов за своевременным и полным поступлением в ПФР страховых взносов, а также за правильным и рациональным расходованием его средств;

проводит индивидуальный (персонифицированный) учет работников, в счет которых осуществляют перечисления работодатели;

межгосударственное и международное сотрудничество РФ по вопросам, относящимся к компетенции ПФР, участие в разработке и реализации в установленном законом порядке межгосударственных и международных договоров и соглашений по вопросам пенсий и пособий.

Средства Пенсионного фонда Российской Федерации формируются за счет следующих источников:

страховые взносы работодателей; граждан, занимающихся индивидуальной трудовой деятельностью, в том числе фермеров, адвокатов; страховые взносы иных категорий работающих граждан;

средства федерального бюджета, направленные через Пенсионный фонд РФ на целевое финансирование выплаты государственных пенсий;

средства Фонда социального страхования;

свободные средства Государственного фонда занятости населения РФ;

добровольные взносы физических и юридических лиц, а также доходы от капитализации средств ПФР и прочие поступления.

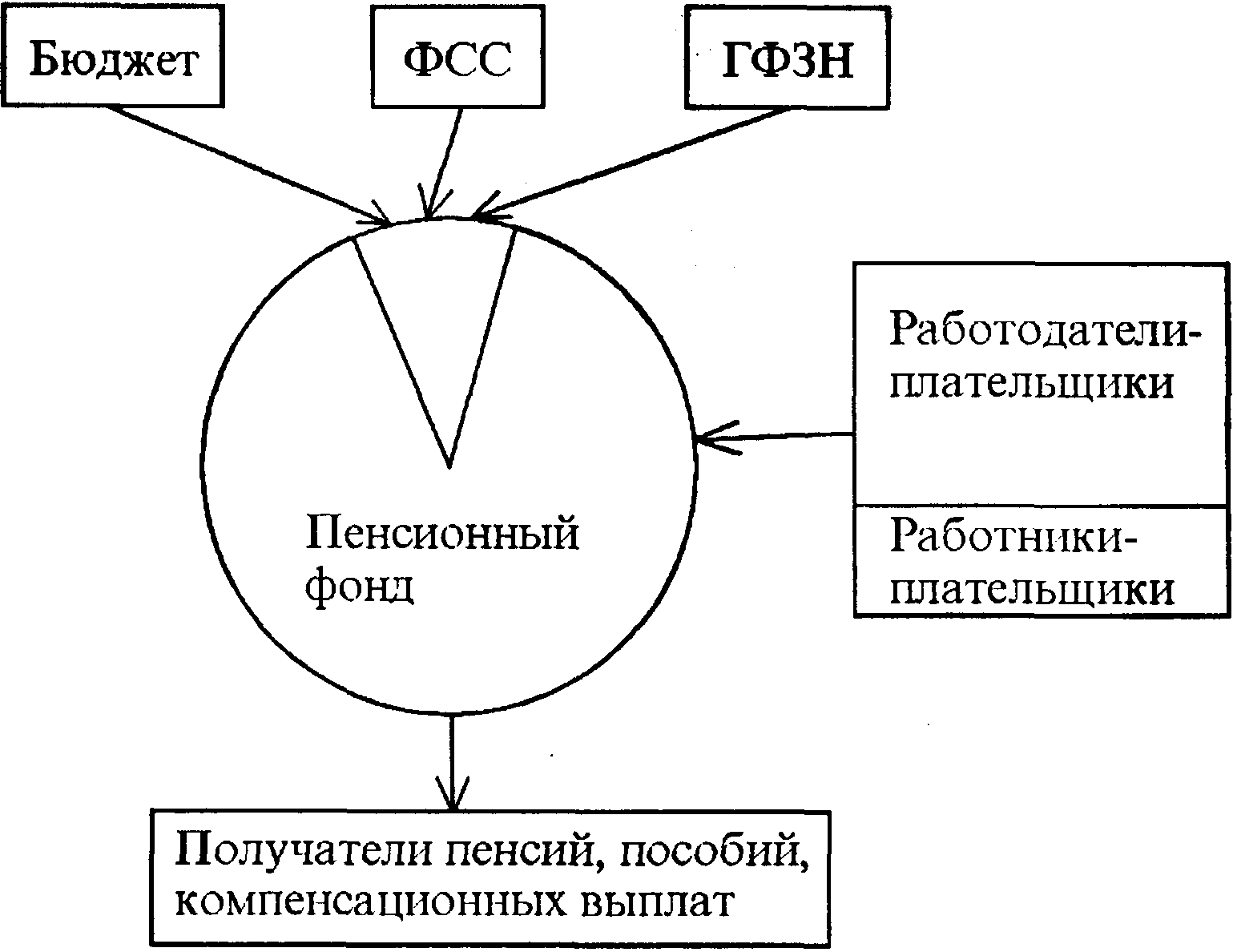

Блок-схема финансовых потоков ПФР представлена на рис. 3. Она отражает не только направления движения средств, но и примерные их пропорции.

Рис. 3. Блок-схема финансовых потоков ПФР

Более подробно структуру доходов и расходов Пенсионного фонда можно проследить на примере его бюджета. Бюджет ПФР и смета расходов (включая фонд оплаты труда), а также отчеты об их исполнении составляются Правлением. Бюджет утверждается законодательным органом. В законе о бюджете ПФР утверждается общая сумма доходов, в том числе по источникам, общая сумма расходов - по направлениям.

Федеральным законом от 30.03.99г. № 56-ФЗ бюджет Пенсионного фонда РФ на 1999 год утвержден: по доходам в сумме 244 495,9 млн. рублей и по расходам в сумме 244 495,9 млн. рублей.

Доходы бюджета Фонда на 1999 год формируются за счет следующих источников:

(тыс. рублей)

Страховые взносы 183 288 773,4

Мобилизация просроченной задолженности

плательщиков страховых взносов в Фонд 15 200 000,0

Средства федерального бюджета, передаваемые Фонду

на выплаты государственных пенсий и пособий

в соответствии с законодательством Российской

Федерации 17 700 000,0

Средства, возмещаемые Государственным фондом

занятости населения Российской Федерации

по расходам на выплаты досрочных пенсий

безработным гражданам 300 000,0

Прочие поступления 1 750 000,0

из них:

погашение задолженности Государственного фонда

занятости населения Российской Федерации перед

Фондом 250 000,0

Другие доходы, направляемые на погашение

задолженности по выплатам государственных пенсий

и пособий за 1998 год 26 257 122,2

из них:

средства Федерального дорожного фонда Российской

Федерации, переводимые в порядке исключения в Фонд

на выплаты государственных пенсий и пособий 1 000 000,0

средства Федерального фонда воспроизводства

минерально-сырьевой базы, перечисляемые в Фонд

в порядке исключения на выплаты государственных

пенсий и пособий 300 000,0

средства, вырученные от реализации продовольствия

в соответствии с Постановлением Правительства

Российской Федерации от 5 февраля 1999 г. N 130

"О поставках и порядке реализации

сельскохозяйственной продукции и продовольственных

товаров, поступающих в первом полугодии 1999 г.

в соответствии с соглашениями с Правительством

Соединенных Штатов Америки и Европейским Союзом"

и направляемые в Фонд на выплаты государственных

пенсий и пособий 18 223 900,0

Средства бюджета Фонда в 1999 году направляются на следующие цели:

(тыс. рублей)

Выплаты трудовых пенсий в соответствии с Законом

Российской Федерации "О государственных пенсиях

в Российской Федерации" 179 357 413,7

Выплаты государственных пенсий, назначаемых

по закону Российской Федерации "О государственных

пенсиях в Российской Федерации", в части,

определяемой включением в трудовой стаж, дающий

право на пенсию, периодов, не связанных с уплатой

страховых взносов в Фонд, и подлежащих

финансированию за счет ассигнований

из федерального бюджета 12 615 129,6

Компенсационные выплаты неработающим

трудоспособным лицам, осуществляющим уход

за нетрудоспособными гражданами, получающими

пенсии за счет страховых взносов 163 664,6

Выплаты государственных пенсий гражданам,

получающим пенсии за счет страховых взносов,

выехавшим на постоянное место жительства за границу 80 900,9

Выплаты пенсий в соответствии с Временным

соглашением между Правительством Российской

Федерации и Правительством Украины о гарантиях

прав граждан, работавших в районах Крайнего Севера

и в местностях, приравненных к районам Крайнего

Севера, в области пенсионного обеспечения 20 909,0

Выплаты социальных пособий на погребение

и оказание гарантированного перечня услуг

по погребению получателям государственных пенсий

за счет страховых взносов 1 620 432,0

Доставка и пересылка государственных пенсий и

пособий, финансируемых за счет страховых взносов 2 854 732,1

Выплаты государственных пенсий и пособий,

подлежащих финансированию за счет средств

федерального бюджета и финансируемых Фондом

на возвратной основе 17 340 350,8

Доставка и пересылка государственных пенсий

и пособий, финансируемых за счет средств

федерального бюджета 311 925,7

Погашение задолженности по выплатам

государственных пенсий и пособий за 1998 год 26 257 122,2

Содержание органов Фонда 2 059 965,0

Курсовые мероприятия, подготовка и переподготовка

кадров 15 000,0

Создание инфраструктуры и осуществление

мероприятий по организации персонифицированного

учета для целей государственного пенсионного

страхования, поддержание автоматизированной

информационной системы Фонда 597 400,0

Капитальные вложения и проектные работы

по строительству межрегиональных и межрайонных

центров персонифицированного учета 200 000,0

Расходы на обслуживание временно привлеченных

кредитов 500 000,0

Возврат средств Фонду социального страхования

Российской Федерации, заимствованных

в соответствии с Федеральным законом "О мерах

по обеспечению своевременной выплаты пенсий

в IV квартале 1995 года" 500 950,0

Бюджет ПФ образуется в основном из страховых взносов субъектов пенсионного страхования, к которым относятся:

работодатели - предприятия, учреждения, организации, включая колхозы и совхозы;

крестьянские хозяйства;

родовые семейные общины малочисленных районов Севера, занимающиеся традиционными отраслями хозяйствования;

физические лица, зарегистрированные в государственных органах в качестве предпринимателей без образования юридического лица;

физические лица, использующие труд наемных работников в личном хозяйстве;

частные детективы и частные охранники, выполняющие свою деятельность от своего имени, а не от имени работодателей;

нотариусы, занимающиеся частной практикой.

Все они должны зарегистрироваться в качестве страхователей у уполномоченных ПФР в районах и городах. Вновь созданные юридические лица и другие плательщики регистрируются в качестве субъектов страховых взносов в 30-дневный срок со дня их учреждения. Банки открывают счета плательщикам при предъявлении ими документов, подтверждающих регистрацию, что являются плательщиками внебюджетного фонда.

Средства ПФР используются на выплату:

трудовых и социальных пенсий: по возрасту; по инвалидности; при потере кормильца; за выслугу лет; пенсий военнослужащим;

пособий: на детей в возрасте от 1,5 до 6 лет; по уходу за ребенком до достижения им возраста полутора лет; одиноким матерям, пострадавшим на Чернобыльской АЭС; материальной помощи престарелым и инвалидам; компенсационных выплат.

Статьей 5 Федерального закона № 56-ФЗ утверждены расходы на финансирование выплат государственных пенсий и пособий в 1999г. военнослужащим и приравненным к ним по пенсионному обеспечению гражданам, их семьям, социальных пенсий, расходы на предоставление льгот по пенсионному обеспечению граждан, пострадавших вследствие катастрофы на Чернобыльской АЭС, а также расходы на доставку и пересылку указанных видов государственных пенсий, выплата которых по законодательству Российской Федерации осуществляется за счет средств федерального бюджета, в сумме 17 652 276,5 тыс. рублей.

Из них:

(тыс. рублей)

пенсии военнослужащим и приравненным к ним по пенсионному обеспечению гражданам (включая инвалидов вследствие военной травмы), их семьям

в соответствии с Законом Российской Федерации "О государственных

пенсиях в Российской Федерации" 3 801 529,6

социальные пенсии в соответствии с Законом РФ "О государственных

пенсиях в Российской Федерации" 4 875 934,6

расходы на повышение пенсий участникам Великой Отечественной войны

и вдовам военнослужащих, погибших в Великую Отечественную войну, в

соответствии с Федеральным законом от 7.05.95г. N 72-ФЗ "Об улучшении пенсионного обеспечения участников Великой Отечественной войны и вдов военнослужащих, погибших в Великую Отечественную войну, получающих

пенсии по Закону РФ "О государственных пенсиях в РФ" 5 945 728,3

пенсионное обеспечение граждан, пострадавших вследствие катастрофы на Чернобыльской АЭС 2 465 532,5

компенсационные выплаты неработающим трудоспособным лицам,

осуществляющим уход за нетрудоспособными гражданами, получающими

пенсии за счет средств федерального бюджета 118 515,8

выплаты социальных пособий на погребение и оказание гарантированного

перечня услуг по погребению получателям государственных пенсий за счет

средств федерального бюджета 121 968,0

расходы на выплаты государственных пенсий гражданам, получающим

пенсии за счет средств федерального бюджета, выехавшим на постоянное

место жительства за границу 11 142,0

расходы на доставку и пересылку государственных пенсий и пособий,

финансируемых за счет средств федерального бюджета 311 925,7

Законом также ежегодно устанавливается норматив оборотных денежных средств по бюджету Фонда на начало каждого месяца. На 1999 год он установлен в размере 40 процентов объема расходов на выплаты государственных пенсий в предстоящем месяце, а на 1 января 2000 года норматив оборотных денежных средств установлен в сумме 7 984,4 млн. рублей.

В условиях инфляции пенсии гражданам пересматриваются в сторону повышения также за счет Пенсионного фонда. В 1999 году на индексацию государственных пенсий установлено направить не менее 25 000,0 млн. рублей, предусмотренных расходной частью бюджета Фонда, а также поступления в ходе исполнения доходной части бюджета Фонда по страховым взносам дополнительных доходов по страховым взносам сверх сумм, установленных в доходной части бюджета Фонда.

ПФР финансирует различные программы по социальной поддержке инвалидов, пенсионеров, детей. Средства фона идут также на финансирование административной деятельности фонда. Временно свободные средства ПФР могут быть вложены в ценные бумаги.

Тариф страховых взносов в Пенсионный Фонд РФ составляет:

28 % для работодателей - предприятий, учреждений, организаций от начисленной оплаты труда (вознаграждения за выполненную работу, в том числе за выполнение работ по договорам подряда и поручения);

28 % - для индивидуальных предпринимателей, в том числе иностранных

граждан, лиц без гражданства, проживающих на территории Российской Федерации, частных детективов, занимающихся частной практикой нотариусов, осуществляющих прием на работу по трудовому договору или выплачивающих вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам, уплачивают страховые взносы в Пенсионный фонд Российской Федерации - от выплат в денежной и (или) натуральной форме, начисленных в пользу работников по всем основаниям независимо от источников финансирования.

28 % - для граждан (физических лиц), осуществляющих прием на работу по

трудовому договору или выплачивающих вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам, - от выплат в денежной и (или) натуральной форме, начисленных в пользу работников по всем основаниям независимо от источников финансирования;

20,6 % для работодателей - колхозов, совхозов и предприятий, занятых в

производстве сельскохозяйственной продукции - от выплат в денежной и (или) натуральной форме, начисленных в пользу работников по всем основаниям независимо от источников финансирования, включая вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам. К этой категории плательщиков отнесены с 1 января 1993 г. садоводческие и садово-огороднические товарищества;

20,6 % - для индивидуальных предпринимателей, в том числе иностранных

граждан, лиц без гражданства, проживающих на территории Российской Федерации, а также для частных детективов, занимающихся частной практикой нотариусов, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, крестьянских (фермерских) хозяйств – от дохода от предпринимательской либо иной деятельности за вычетом расходов, связанных с его извлечением; для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, - от доходов, определяемых исходя из стоимости патента.

20,6 % - для родовых, семейных общин коренных малочисленных народов

Севера, занимающихся традиционными отраслями хозяйствования, крестьянских фермерских) хозяйств, осуществляющих прием на работу по трудовому договору или выплачивающих вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам, - от выплат в денежной и(или) натуральной форме, начисленных в пользу работников по всем основаниям независимо от источников финансирования;

20,6 % - для адвокатов – от выплат, начисленных в пользу адвокатов;

14 % для работодателей - организаций, использующих труд членов летных

экипажей воздушных судов гражданской авиации от выплат, начисленных в пользу членов летных экипажей воздушных судов гражданской авиации по всем основаниям независимо от источников финансирования, включая вознаграждения по договорам гражданско-правового характера, предметом которых являются выполнение работ и оказание услуг;

1 % - для граждан (физических лиц), работающих по трудовым договорам,

а также получающих вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам, - от выплат, начисленных в пользу указанных граждан по всем основаниям независимо от источников финансирования.

Некоторые работодатели, а именно организации любых организационно - правовых форм в части выплат, начисленных по всем основаниям независимо от источников финансирования, включая вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, в пользу работников, являющихся инвалидами I, II и III групп и получающих пенсии по инвалидности в соответствии с законодательством Российской Федерации; а также общественные организации инвалидов, среди членов которых инвалиды и их законные представители (один из родителей, усыновителей, опекун, попечитель) составляют не менее 80 %, их региональные и территориальные организации, а также организации (если численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда – не менее 25%), уставный капитал которых полностью состоит из вкладов указанных общественных организаций, и организации, единственным собственником имущества которых являются указанные общественные организации, освобождены от уплаты в ПФР страховых взносов за своих работников. От уплаты страховых взносов в ПФ РФ освобождены также индивидуальные предприниматели, в том числе иностранные граждане, лица без гражданства, проживающие на территории РФ, частные детективы, занимающиеся частной практикой нотариусы, адвокаты, являющиеся инвалидами I, II, III групп и получающие пенсии по инвалидности.

Страховые взносы в ПФР не начисляются на выплаты единовременного характера, а также некоторые другие выплаты в соответствии с законодательством.

В соответствии с Постановление Правительства РФ № 546 от 07.05.1997г. страховые взносы в ПФ РФ не начисляются на следующие виды выплат:

1. Выходное пособие при прекращении трудового договора (контракта), денежная компенсация за неиспользованный отпуск, а также сохраняемый средний заработок на период трудоустройства работникам, уволенным в связи с осуществлением мероприятий по сокращению численности или штата, реорганизацией или ликвидацией организации.

2. Государственные пособия гражданам, имеющим детей, пособия по временной нетрудоспособности, социальное пособие на погребение и иные выплаты, производимые в соответствии с законодательством РФ за счет средств Фонда социального страхования РФ, Пенсионного фонда РФ и Государственного фонда занятости населения РФ.

3. Льготы и компенсации, предоставляемые в соответствии с Законом РФ "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС", исключая доплаты до размера прежнего заработка при переводе работников по медицинским показаниям на нижеоплачиваемую работу, оплату дополнительного отпуска.

4. Суммы, выплачиваемые в соответствии с законодательством РФ в возмещение вреда, причиненного работникам увечьем, профессиональным заболеванием либо иным повреждением здоровья, связанным с исполнением ими трудовых обязанностей.

5. Компенсации, выплачиваемые матерям (или другим родственникам, фактически осуществляющим уход за ребенком), состоящим в трудовых отношениях на условиях найма с организациями независимо от организационно-правовых форм и находящимся в отпуске по уходу за ребенком до достижения им возраста, установленного законодательством РФ.

6. Суммы, выплачиваемые в соответствии с законодательством РФ в возмещение ущерба, причиненного здоровью и имуществу работников вследствие чрезвычайных ситуаций природного и техногенного характера.

7. Материальная помощь, оказываемая в связи с чрезвычайными обстоятельствами в целях возмещения ущерба, причиненного здоровью и имуществу граждан, на основании решений органов государственной власти и органов местного самоуправления, иностранных государств, а также правительственных и неправительственных межгосударственных организаций, созданных в соответствии с международными договорами РФ.

8. Материальная помощь, оказываемая работникам в связи с постигшим их стихийным бедствием, пожаром, похищением имущества, увечьем, а также в связи со смертью работника или его близких родственников.

9. Единовременные выплаты работникам при увольнении в связи с назначением государственной пенсии.

10. Суммы, выплачиваемые в возмещение расходов, и иные компенсации работникам (в том числе надбавки к компенсации взамен суточных), выплачиваемые им в пределах норм, установленных законодательством РФ, а также документально подтвержденные фактические расходы (сверх норм) по найму жилого помещения в связи со служебными командировками, переводом, приемом или направлением на работу в другую местность; суммы, выплачиваемые в возмещение дополнительных расходов, связанных с выполнением работниками трудовых обязанностей.

11. Стоимость выдаваемых в соответствии с законодательством специальной одежды, специальной обуви, других средств индивидуальной защиты, мыла, смывающих и обезвреживающих средств, молока или других равноценных пищевых продуктов, а также лечебно - профилактического питания, предоставляемого бесплатно по установленным нормам, или в соответствующих случаях денежное возмещение затрат по их приобретению.

12. Стоимость форменной одежды и обмундирования, выдаваемых работникам в соответствии с законодательством РФ бесплатно или с частичной оплатой и остающихся в личном постоянном пользовании.

13. Стоимость льгот по проезду, предоставляемых отдельным категориям работников законодательством РФ.

14. Стоимость бесплатно предоставляемых (частично оплачиваемых) отдельным категориям работников в соответствии с законодательством РФ жилья, коммунальных услуг, топлива или соответствующее денежное возмещение.

15. Стоимость проезда работников к месту использования отпуска и обратно, оплачиваемую организацией в соответствии с законодательством РФ.

16. Стипендии, выплачиваемые за период обучения.

17. Доходы по акциям и другие доходы, получаемые от участия работников в управлении собственностью организации (дивиденды, проценты, выплаты по долевым паям и т.д.).

18. Суммы страховых платежей (взносов), уплачиваемых организацией по обязательному страхованию работников.

19. Суммы страховых платежей (взносов), выплачиваемых организацией по договорам добровольного медицинского страхования работников, заключаемым на срок не менее одного года, договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного или утраты застрахованным трудоспособности в связи с исполнением им трудовых обязанностей, при условии отсутствия у работодателя задолженности по платежам в ПФ РФ и если указанные договоры не предусматривают страховых выплат застрахованным без наступления страхового случая.

20. Суммы пенсионных взносов работодателей, не превышающие в год на одного работника 36-кратного установленного минимального размера оплаты труда, вносимые ими по договорам о негосударственном пенсионном обеспечении, заключенным с негосударственными пенсионными фондами на срок не менее пяти лет, при условии отсутствия у работодателя задолженности по платежам в Пенсионный фонд России.

21. Вознаграждения, выплачиваемые гражданам по договорам гражданско-правового характера, исключая вознаграждения, выплачиваемые по гражданско-правовым договорам, предметом которых является выполнение работ или оказание услуг, а также исключая вознаграждения по авторским договорам.

22. Средства избирательных фондов кандидатов в депутаты федеральных органов государственной власти, представительных и исполнительных органов государственной власти субъектов РФ и органов местного самоуправления, полученные и израсходованные на проведение избирательных кампаний, а также учтенные в установленном порядке; доходы, получаемые от избирательных комиссий членами избирательных комиссий, осуществляющими свою деятельность в указанных комиссиях не на постоянной основе; доходы, получаемые физическими лицами от избирательных комиссий, а также из избирательных фондов кандидатов в депутаты и избирательных фондов избирательных объединений за выполнение указанными лицами работ, непосредственно связанных с проведением избирательных кампаний.

Законом Российской Федерации № 37-ФЗ от 11 ноября 1994 г. отменены начисления страховых взносов на фонд оплаты труда иностранных фирм и физических лиц, привлекаемых на период реализации целевых социально-экономических программ проектов строительства, создания, строительства и содержания центров профессиональной переподготовки военнослужащих, лиц, уволенных с военной службы, и членов их семей, осуществляемых за счет займов, кредитов и безвозмездной финансовой помощи, предоставляемых международными организациями и правительствами иностранных государств, иностранными юридическими и физическими лицами в соответствии с межправительственными и межгосударственными соглашениями, а также соглашениями, подписанными по поручению Правительства РФ уполномоченными им органам государственного управления.

Уплата страховых взносов в ПФР перечисленными работодателями носит обязательный характер, причем платежи должны производиться ежемесячно - в срок, установленный для получения оплаты труда за истекший месяц.

Уплата начисленных взносов производится путем безналичных расчетов со своих расчетных или текущих счетов на счет ПФР по месту регистрации в качестве плательщиков взносов.

Работодатели ежемесячно уплачивают взносы в сроки получения в учреждениях банков средств на оплату труда за истекший месяц, но не позднее 15-го числа следующего месяца. Граждане, использующие труд наемных работников в личном хозяйстве, уплачивают взносы ежемесячно до 5 числа месяца, следующего за месяцем начисления заработной платы.

Работодатели, не имеющие счетов в учреждениях банков, а также выплачивающие суммы на оплату труда из выручки реализуемой продукции, выполнения работ и указания услуг, уплачивают страховые взносы до 10-го числа месяца, следующего за месяцем, за который начислены страховые взносы. Граждане, занимающиеся индивидуальной трудовой деятельностью, уплачивают страховые взносы в сроки, установленные для подоходного налога с этой категории граждан. Крестьянские (фермерские) хозяйства уплачивают страховые взносы в фонд с доходов, полученных за истекший календарный год, не позднее 1 апреля следующего года. Доход определяется как разница между совокупным годовым доходом, полученным в целом по хозяйству, и документально подтвержденными расходами, связанными с получением этого дохода.

При нарушении установленных сроков уплаты взносов (независимо от причин нарушения) невнесенная сумма считается недоимкой и взыскивается отделением ПФР с начислением пеней.

Пеня начисляется с сумм недоимки за каждый день просрочки в размере одной трехсотой ставки рефинансирования Центрального банка РФ, действующей на начало финансового года. (На 01.01.99г. учетная ставка рефинансирования ЦБ РФ составляет 60% годовых. (телеграмма Центрального банка РФ от 04.06.98 N 252-У)).

Недоимки, пени, а также суммы штрафов и иных финансовых санкций взыскиваются отделениями ПФР с работодателей в бесспорном порядке, определенных для налоговых органов по взысканию не внесенных в срок налогов и налоговых платежей, а с иных плательщиков взносов в судебном порядке.

За несвоевременное зачисление или перечисление взносов на счета ПФР по вине банков пеня за каждый день просрочки в размере 1 % сумм взносов взыскивается отделениями ПФР с банков.

Бесспорное списание недоимки, пеней, а также сумм штрафов и иных финансовых санкций производится отделением ПФР путем списания на счете ПФР средств, имеющихся на расчетном, текущем и иных (в т.ч. и валютном) счетах недоимщика в банке, а также на особых счетах и аккредитивах, открытых за счет недоимщика, на основании инкассового поручения (распоряжения), составляемого отделением ПФР.

Срок исковой давности по взысканию с физических лиц недоимки, пени, а также сумм штрафов и иных финансовых санкций составляет 3 года. Бесспорный порядок взыскания этих сумм с юридического лица может быть применен в течение 6 лет с даты образования указанной недоимки.

Пенсионный фонд РФ представляет собой централизованную систему аккумуляции и перераспределения денежных средств. В настоящее время система Пенсионного фонда России включает центральный аппарат, 88 региональных отделений с 2393 пунктами уполномоченных.

Руководство ПФР осуществляет Правление и его постоянно действующий орган - Исполнительная дирекция. Дирекции подчиняются отделения в республиках в составе РФ, отделения в национально-государственных и административно-территориальных образованиях. На местах (в городах, районах) имеются уполномоченные Фонда. Отделения обеспечивают организационную работу по сбору взносов на социальное страхование, финансирование органов социального обеспечения, региональных программ социального обеспечения, а также контроль за расходованием средств.

Кроме ПФР вопросами пенсионного обеспечения занимаются Министерство труда и социального развития РФ (назначает и перераспределяет размеры пенсий), Министерство связи (доставляет пенсии), сберегательные банки (обеспечивают пенсионеров наличными деньгами).

Т.о., система пенсионного обеспечения представляет собой технологическую цепь, состоящую из целого ряда звеньев, — от назначения до выплаты пенсий: региональное отделение Пенсионного фонда РФ — банк — управление социальной защиты населения субъекта РФ — районный (городской) орган соцзащиты — почта (Сбербанк) — пенсионер. Разобщенность и многозвенность в управлении пенсионным страхованием приводят к серьезным потерям финансовых ресурсов, нарушениям в части правильности начисления пенсий, изъятию средств из Пенсионного фонда на мероприятия, которые должны финансироваться из других источников.

В связи с этим целесообразно соединение функций по сбору аккумуляции пенсионных средств и их расходованию в одном органе управления, что признается многими экономистами.

В настоящее время в семи регионах России (Москве, Санкт-Петербурге и др.) по договорам с соответствующими субъектами Федерации назначение и выплата пенсий проводятся Пенсионным фондом, т.е. в этих регионах работает (и достаточно эффективно) единая пенсионная служба. К примеру, в Московской области после передачи функций назначения и выплаты пенсий отделению ПФ РФ сократились сроки назначения пенсий, их перерасчет стал осуществляться за 2—3 дня, доставка пенсий на дом стала проводиться точно по графику. Развиваются новые технологии выплаты пенсий через банк. При создании объединенной службы дополнительные затраты на ее содержание примерно в 2 раза меньше получаемой экономии, которая достигается за счет:

повышения точности заявок на финансирование выплаты пенсий;

сокращения времени прохождения средств к пенсионерам после ликвидации промежуточных звеньев на их пути;

сокращения суммы оборотных средств;

контроля за достоверностью сведений, представляемых при назначении пенсий;

сокращения нецелевых расходов пенсионных средств.

Пенсионный фонд РФ и его региональные отделения на местах наделены очень широкими полномочиями в осуществлении контрольных функций. Процедура контроля за правильным расходованием средств включает в себя проверку правильности назначения (перерасчета), начисления пенсий, их выплату и доставку, проверку банковских операций по расходованию пенсионных средств, проверку состояния учетно-отчетной документации по пенсионным платежам. Кроме того, постоянное увеличение расходов Пенсионного фонда на выплату пенсий требует усиления контроля за их надлежащим распределением.

Фонд социального страхования РФ

Фонд социального страхования РФ является вторым по объему аккумулируемых средств государственным внебюджетным фондом.

ФСС создан в целях обеспечения государственных гарантий в системе социального страхования и повышения контроля за правильным и эффективным расходованием средств социального страхования Указом Президента РФ от 07 августа 1992 г. № 822 и является самостоятельным государственным финансово-кредитным учреждением.

Управление Фондом социального страхования РФ осуществляется Правительством РФ при участии общероссийских объединений профсоюзов. Председатель Фонда социального страхования и его заместители назначаются Правительством РФ. Денежные средства и иное имущество, находящееся в оперативном управлении Фонда, а также имущество, закрепленное за подведомственными Фонду санаторно-курортными учреждениями, являются федеральной собственностью. Они не входят в состав бюджетов соответствующих уровней, других фондов и изъятию не подлежат.

Положение о ФСС утверждено Постановлением Правительства РФ от 12 февраля 1994г. № 101. Этот документ регламентирует организацию и функционирование фонда.

Основными задачами Фонда являются:

обеспечение гарантированных государством пособий: по временной нетрудоспособности, беременности и родам, при рождении ребенка, по уходу за ребенком до достижения им возраста полутора лет, на погребение, санаторно-курортное лечение и оздоровление работников и членов их семей;

участие в разработке и реализации государственных программ охраны здоровья работников, мер по совершенствованию социального страхования;

осуществление мер для обеспечения финансовой устойчивости Фонда, в том числе создание резерва;

частичное содержание санаториев-профилакториев, санаторных и оздоровительных лагерей для детей и юношества, лечебное питание, частичное финансирование мероприятий по внешкольному обслуживанию детей, оплата проезда к месту лечения и отдыха и обратно;

разработка совместно с Министерством труда и социального развития РФ предложений о размерах тарифа страховых взносов на государственное социальное страхование;

организация разъяснительной работы среди страхователей и населения по вопросам социального страхования.

Средства ФСС образуется за счет:

страховых взносов работодателей; страховых взносов граждан, занимающихся индивидуальной трудовой деятельностью, а также осуществляющих трудовую деятельность на иных условиях и имеющих право на обеспечение по государственному социальному страхованию (примерно 92% от общей суммы доходов);

доходов от инвестирования части временно свободных средств фонда в ликвидные государственные ценные бумаги и банковские вклады в пределах средств, предусмотренных бюджетом на соответствующий период;

добровольных взносов физических и юридических лиц;

ассигнований из республиканского бюджета РФ на покрытие расходов, связанных с доставлением льгот и компенсаций лицам, пострадавшим вследствие катастрофы на Чернобыльской АЭС или радиационных аварий на других атомных объектах гражданского или военного назначения и их последствий;

прочих доходов (возмещаемые страхователем расходы, не принятые к зачету в счет страховых взносов, не принятые к зачету расходы на выплату пособий по временной нетрудоспособности вследствие трудового увечья или профессионального заболевания; недоимки по обязательным платежам, суммы штрафов и иных санкций, предусмотренные законодательством; уплаченные в установленном порядке суммы за путевки, приобретенные страхователем за счет средств Фонда, возмещаемые Фонду в результате исполнения регрессных требований к страхователям и др.).

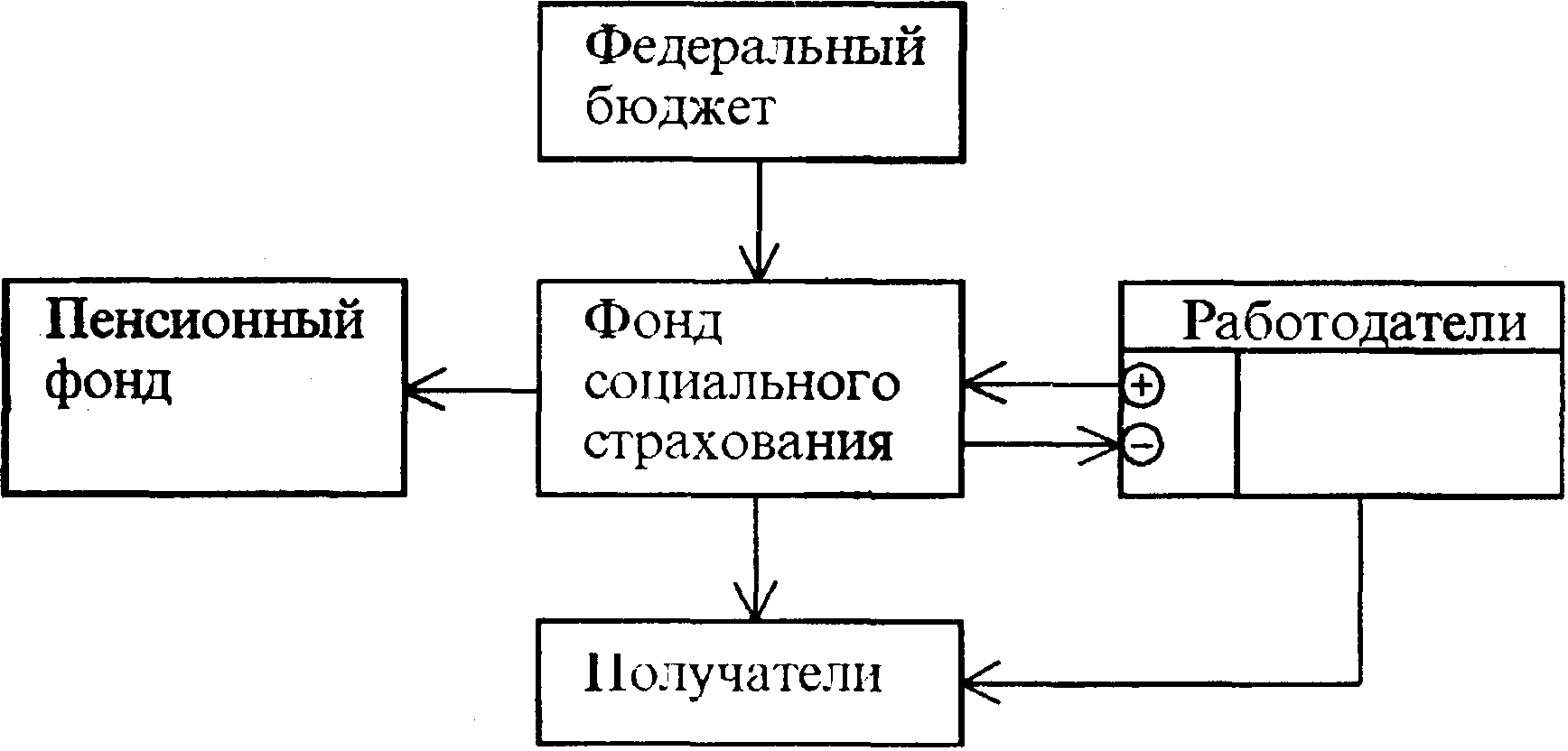

Представленная на рис. 4 блок-схема финансовых потоков, складывающихся в системе социального страхования, дает представление о финансовых взаимоотношениях ее субъектов. В частности, в ней отражено то положение, что большая часть средств социального страхования поступает работникам непосредственно от работодателей, а меньшая (примерно \/4) перечисляется в Фонд социального страхования для перераспределения между отдельными предприятиями, организациями, учреждениями. Из нее видно также и то, что часть поступлений в ФСС осуществляется из федерального бюджета. Это компенсационные поступления по расходам на выплату пособий, санаторно-курортное лечение и оздоровление в соответствии с Законом РФ «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС».

Рис. 4. Блок-схема финансовых потоков ФСС РФ

Средства фонда направляются на :

выплату пособий по временной нетрудоспособности, беременности и родам женщинам, вставшим на учет в ранние сроки беременности, при рождении ребенка, по уходу за ребенком до достижения им возраста 1.5 лет, а также социального пособия на погребение;

оплату дополнительных выходных дней по уходу за ребенком-инвалидом или инвалидом с детства до достижения им возраста 18 лет;

санаторно-курортное лечение и оздоровление работников и членов их семей, в т.ч. расходы на лечебное питание;

частичное содержание находящихся на балансе страхователей санаториев-профилакториев, имеющих лицензии на право занятия этим видом деятельности (оплата расходов на питание, лечение и медикаменты, заработную плату работников, культурно-массовое обслуживание);

частичную оплату путевок в детские загородные оздоровительные лагеря, находящиеся на территории РФ, для детей работающих граждан;

частичное содержание детско-юношеских спортивных школ;

оплату проезда к месту лечения и обратно;

создание резерва для обеспечения финансовой устойчивости фонда на всех уровнях;

обеспечение текущей деятельности, содержание аппарата управления фонда;

проведение НИР по вопросам социального страхования и охраны труда;

осуществление иных мероприятий в соответствии с задачами фонда.

Средства фонда используются только на целевое финансирование мероприятий, указанных выше. Не допускается зачисление средств социального страхования на личные счета застрахованных.

Средства, полученные от взимания пеней и наложения финансовых санкций (в размере 20 %) , являются базой развития ФСС.

Бюджет ФСС принимается Государственной Думой при одобрении Совета Федерации. На 1999 год бюджет Фонда социального страхования РФ согласно Федерального закона от 30.04.1999г. № 83-ФЗ утвержден по доходам в сумме 48 358,91 млн. рублей, по расходам в сумме 47 071,91 млн. рублей с превышением доходов над расходами в сумме 1 287,00 млн. рублей.

Доходы бюджета Фонда на 1999 год формируются за счет следующих источников:

(млн. рублей)

Остаток средств на начало года 1 688,00

Страховые взносы 43 913,00

Прочие поступления 1 560,00

Средства федерального бюджета, всего 696,96

в том числе:

Выплата пособий, санаторно-курортное лечение

и оздоровление, финансируемые за счет средств

федерального бюджета сверх установленных норм 197,00

Возмещение вреда, причиненного работникам

увечьем, профессиональным заболеванием либо иным

повреждением здоровья, связанными с исполнением

ими трудовых обязанностей на ликвидируемых шахтах

и разрезах угольной и сланцевой промышленности 499,96

Возврат средств, заимствованных Пенсионным фондом РФ

в соответствии с Федеральным законом "О мерах по обеспечению

своевременной выплаты пенсий в IV квартале 1995 года" 500,95

Средства бюджета Фонда в 1999 году направляются на следующие цели:

(млн. рублей)

Выплата пособий, всего 35 863,50

в том числе:

По временной нетрудоспособности 28 643,30

По беременности и родам 3 190,60

По уходу за ребенком до достижения им возраста полутора лет 2 113,00

При рождении ребенка 1 570,40

На возмещение стоимости гарантированного перечня услуг и

социального пособия на погребение 209,40

Прочие пособия 136,80

Санаторно-курортное обслуживание работников и членов их семей 5 182,00

Капитальные вложения на развитие санаторно-курортных учреждений,

находящихся в оперативном управлении Фонда 463,00

Оздоровление детей 2 642,95

Выплата пособий, санаторно-курортное лечение и оздоровление,

финансируемые за счет средств федерального бюджета сверх

установленных норм 197,00

Возмещение вреда, причиненного работникам увечьем,

профессиональным заболеванием либо иным повреждением здоровья,

связанными с исполнением ими трудовых обязанностей на ликвидируемых

шахтах и разрезах угольной и сланцевой промышленности, за счет средств

федерального бюджета 499,96

Осуществление социального страхования 1 500,00

из них:

Содержание аппарата исполнительных органов Фонда 1 306,60

Капитальные вложения 30,00

Финансирование расходов, связанных с предварительной регистрацией

страхователей, учетом лиц, которым должно быть предоставлено право

на получение обеспечения по страхованию, а также с организационной

работой по подготовке осуществления обязательного социального

страхования от несчастных случаев на производстве и профессиональных

заболеваний в соответствии с Федеральным законом "Об обязательном

социальном страховании от несчастных случаев на производстве

и профессиональных заболеваний" 600,00

Финансирование научно - исследовательских работ по охране труда 8,50

Прочие расходы 115,00

Сумму превышения доходов над расходами по бюджету Фонда на 1999 год в размере 1 287,00 млн. рублей установлено направить на формирование норматива оборотных денежных средств на 1 января 2000 года.

В целом выплаты социальных пособий и компенсаций можно объединить в две группы: первая включает выплаты по временной нетрудоспособности работника и оплату санаторно-курортного обслуживания трудящихся и членов их семей в отпускной период, а также санаторно-курортного лечения и оздоровления граждан и их детей, пострадавших от радиационных катастроф; вторая охватывает различные виды социальной помощи семьям, имеющим детей.

Норматив отчислений юридических лиц в ФСС с 1 июля 1994 г. установлен в размере 5,4 % по отношению к начисленной оплате труда по всем основаниям.

Страховые взносы не начисляются на:

Выходное пособие при прекращении трудового договора (контракта), денежная компенсация за неиспользованный отпуск, а также сохраняемая в соответствии с законодательством РФ средняя заработная плата на период трудоустройства работникам, высвобождаемым в связи с осуществлением мероприятий по сокращению численности или штата или ликвидацией организации.

Государственные пособия гражданам, имеющим детей, пособия по временной нетрудоспособности, социальное пособие на погребение, пенсии, доплаты к пенсиям и иные социальные выплаты, производимые в соответствии с законодательством за счет средств ФСС РФ, ПФ РФ, ГФЗН, а также бюджетов всех уровней.

Компенсации и льготы, предоставляемые в соответствии с законом РФ "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС", исключая доплаты до размера прежнего заработка при переводе работников по медицинским показаниям на нижеоплачиваемую работу, оплату дополнительного отпуска.

Суммы, выплачиваемые в соответствии с законодательством в возмещение вреда, причиненного работникам увечьем, профессиональным заболеванием либо иным повреждением здоровья, связанным с исполнением ими трудовых обязанностей.

Компенсация, выплачиваемая работнику (одному из родителей, родственнику или опекуну, фактически осуществляющему уход за ребенком), находящемуся в соответствии с законодательством в отпуске по уходу за ребенком.

Суммы, выплачиваемые в соответствии с законодательством РФ в возмещение вреда, причиненного здоровью и имуществу работников вследствие чрезвычайных ситуаций природного и техногенного характера.

Материальная помощь, оказываемая работникам в связи с чрезвычайными обстоятельствами в целях возмещения вреда, причиненного здоровью и имуществу граждан, на основании решений органов государственной власти и местного самоуправления, иностранных государств, а также правительственных и

неправительственных межгосударственных организаций, созданных в соответствии с международными договорами Российской Федерации.

Материальная помощь, оказываемая работникам в связи с постигшим их стихийным бедствием, пожаром, похищением имущества, увечьем, а также в связи со смертью работника или его близких родственников.

Единовременные выплаты работникам при увольнении в связи с выходом на государственную пенсию.

Суммы, выплачиваемые работникам в возмещение расходов, и иные компенсации (в том числе надбавки к компенсации взамен суточных), выплачиваемые им в пределах норм, установленных законодательством, а также документально подтвержденные фактические расходы (сверх норм) по найму жилого помещения в связи со служебными командировками, переводом, приемом или направлением на работу в другую местность; стоимость рациона бесплатного питания, выдаваемого работникам в случаях и размерах, установленных законодательством РФ; суммы, выплачиваемые в возмещение дополнительных расходов, связанных с выполнением работниками трудовых обязанностей.

Стоимость выдаваемых работникам в соответствии с законодательством специальной одежды, специальной обуви, других средств индивидуальной защиты, мыла, смывающих и обезвреживающих средств, молока или других равноценных пищевых продуктов, а также лечебно - профилактического питания, предоставляемого бесплатно по установленным нормам, или в соответствующих случаях денежное возмещение затрат по их приобретению.

Стоимость форменной одежды и обмундирования, выдаваемых работникам в соответствии с законодательством бесплатно или с частичной оплатой и остающихся в личном постоянном пользовании.

Стоимость льгот по проезду, предоставляемых отдельным категориям работников законодательством РФ.

Стоимость бесплатно предоставляемых (частично оплачиваемых) отдельным категориям работников в соответствии с законодательством жилья, коммунальных услуг, топлива или соответствующее денежное возмещение.

Стоимость проезда работников к месту использования отпуска и обратно, оплачиваемого работодателем в соответствии с законодательством РФ.

Стоимость оплачиваемых работодателем путевок на санаторно-курортное лечение и отдых работников и членов их семей.

Стипендии, выплачиваемые учебными заведениями и работодателями учащимся (студентам, аспирантам) в период обучения с отрывом от производства.

Доходы по акциям и другие доходы, получаемые от участия работников в управлении собственностью организации (дивиденды, проценты, выплаты по долевым паям и т.д.).

Суммы страховых платежей (взносов), уплачиваемых работодателем по обязательному страхованию работников.

Суммы страховых платежей (взносов), уплачиваемых работодателем по договорам добровольного медицинского страхования работников, заключаемым на срок не менее одного года, договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного или утраты застрахованным трудоспособности в связи с исполнением им трудовых обязанностей, если указанные договоры не предусматривают страховых выплат застрахованным без наступления страхового случая.

Суммы страховых платежей (взносов), не превышающие в год 24-кратного минимального размера оплаты труда, уплачиваемые работодателем по договорам негосударственного пенсионного обеспечения и договорам негосударственного пенсионного страхования, заключенным с негосударственными ПФ и страховыми организациями на срок не менее 5 лет и предусматривающим выплаты сумм в случаях установления застрахованному инвалидности и (или) достижения им пенсионного возраста, дающего право на установление государственной пенсии.

Вознаграждения, выплачиваемые гражданам по договорам гражданско-правового характера, а также по авторским договорам.