Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Шпоры к Госам по Бухучету, аудиту, анализу

Реферат: Шпоры к Госам по Бухучету, аудиту, анализу

13. Анализ прибыли организации по составляющим.

Обобщающая оценка финансового состояния предприятия достигается на основе таких результативных показателей, как прибыль и рентабельность.

Величина прибыли, уровень рентабельности зависят от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия, иначе говоря, эти показатели характеризуют все стороны хозяйствования.

Анализ

формирования

и использования

прибыли предполагает

следующие

этапы:

1.

Анализ состава

и динамики

балансовой

прибыли.

2. Анализ

финансовых

результатов

от обычных

видов деятельности.

3.

Анализ финансовых

результатов

от прочих видов

деятельности.

4.

Анализ распределения

и использования

прибыли.

Источники информации: накладные на отгрузку продукции, данные аналитического бухгалтерского учета по счету продаж и счетам «Прибыли и убытки», «Нераспределенная прибыль, непокрытый убыток», форма бухгалтерской отчетности №2 «Отчет о прибылях и убытках», данные финансового плана.

В анализе используются следующие показатели прибыли: балансовая прибыль, налогооблагаемая прибыль, чистая прибыль.

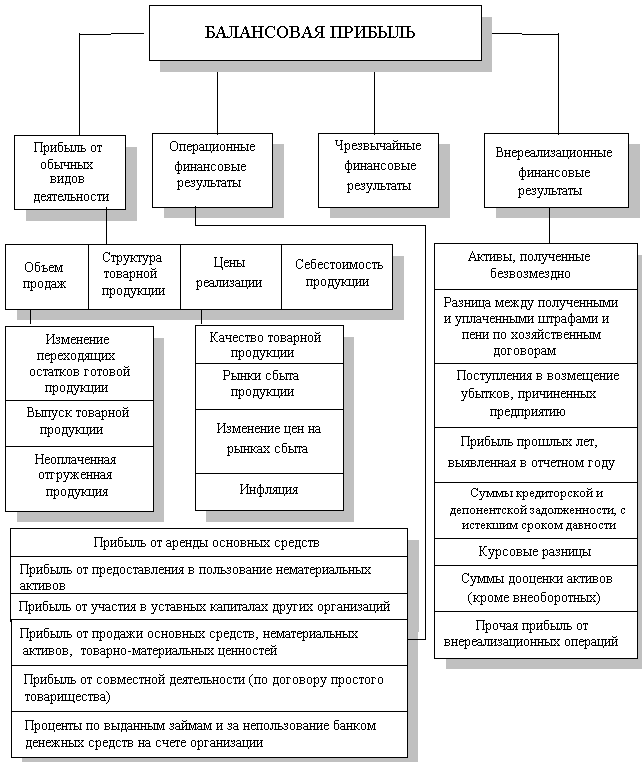

Балансовая прибыль включает в себя прибыль от обычных видов деятельности, финансовые результаты от операционных и внереализационных операций и чрезвычайных обстоятельств. Схема формирования балансовой прибыли представлена на рис. 1.

Налогооблагаемая прибыль представляет собой разность между прибылью от обычной деятельности и суммой льгот по налогу на прибыль.

Чистая прибыль - это та часть прибыли, которая остается в распоряжении предприятия после уплаты налога на прибыль.

1. Анализ состава и динамики балансовой прибыли

В процессе анализа необходимо изучить состав прибыли от обычной деятельности, ее структуру, динамику и выполнение плана за отчетный год. При изучении динамики прибыли необходимо учитывать инфляционные факторы изменения ее суммы. Для этого выручку необходимо скорректировать на средневзвешенный рост цен на продукцию предприятия в среднем по отрасли, а себестоимость товаров, продукции (работ, услуг) уменьшить на их прирост в результате повышения цен на потребленные ресурсы за анализируемый период.

Для проведения анализа прибыли по составу и в динамике составляют аналитическую табл. 1.

Таблица 1 Анализ состава, динамики и выполнения плана по прибыли

|

Показатель |

Базисный период |

Отчетный период |

Абсолютное отклонение |

Темп изменения, % |

|||

|

тыс. рублей |

удельный вес % |

тыс. рублей |

удельный вес % |

тыс. рублей |

удель-ный вес % |

||

|

Прибыль от продаж |

|||||||

|

Сальдо от операц. Дох. и расходов |

|||||||

|

Сальдо внереализ. Дох. и расходов |

|||||||

|

Прибыль от обычных видов деятельности |

|||||||

Рис.1. Схема факторного анализа прибыли

2. Анализ финансовых результатов от обычных видов деятельности

Основную часть прибыли предприятия получают от обычных видов деятельности, к которой относят прибыль от продаж продукции (работ, услуг).

Прибыль от продаж продукции в целом по предприятию зависит от четырех факторов первого уровня соподчиненности: объема продаж продукции (VРП); ее структуры (УДi); себестоимости (Зi) и уровня среднереализационных цен (Цi).

Объем продаж продукции может оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если же продукция является убыточной, то при увеличении объема продаж происходит уменьшение суммы прибыли.

Структура товарной продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет, и наоборот, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится.

Себестоимость продукции и прибыль находятся в обратно пропорциональной зависимости: при увеличении уровня цен сумма прибыли возрастает и наоборот.

Расчет влияния этих факторов на сумму прибыли можно выполнить способом цепных подстановок, последовательно заменяя плановую величину каждого фактора фактической величиной (табл.2)

Таблица 2 Расчет влияния факторов первого уровня на изменение суммы прибыли от продаж

|

Показатель |

Условия расчета |

Порядок расчета |

Сумма

прибыли, |

|||

|

объем реализации |

структура товарной продукции |

цена |

себестоимость |

|||

|

План |

План |

План |

План |

План |

|

|

|

Усл1 |

Факт |

План |

План |

План |

|

|

|

Усл2 |

Факт |

Факт |

План |

План |

|

|

|

Усл3 |

Факт |

Факт |

Факт |

План |

|

|

|

Факт |

Факт |

Факт |

Факт |

Факт |

|

|

Изменение суммы прибыли за счет:

объема

реализации

продукции

![]()

структуры

товарной продукции

![]()

средних

цен реализации

![]()

себестоимости

реализуемой

продукции

![]()

Сначала нужно найти сумму прибыли при фактическом объеме продаж и плановой величине остальных факторов. Для этого следует рассчитать процент выполнения плана по объему продаж продукции, а затем плановую сумму прибыли скорректировать на этот процент.

Выполнение плана по объему продаж исчисляют сопоставлением фактического объема реализации с плановым в натуральном (если продукция однородна), условно-натуральном и в стоимостном выражении (если продукция неоднородна по своему составу), для чего желательно использовать базовый (плановый) уровень себестоимости отдельных изделий, так как себестоимость меньше подвержена влиянию структурного фактора, нежели выручка.

Затем следует определить сумму прибыли при фактическом объеме и структуре реализованной продукции, но при плановой себестоимости и плановых ценах. Для этого необходимо от условной выручки вычесть условную сумму затрат:

Н![]() ужно

подсчитать

также, сколько

прибыли предприятие

могло бы получить

при фактическом

объеме продукции.

Для этого от

фактической

суммы выручки

следует вычесть

условную сумму

затрат:

ужно

подсчитать

также, сколько

прибыли предприятие

могло бы получить

при фактическом

объеме продукции.

Для этого от

фактической

суммы выручки

следует вычесть

условную сумму

затрат:

![]() .

.

Если предприятие производит неоднородные виды продукции, тогда структура реализованной продукции определяется отношением каждого вида продукции в оценке по плановой себестоимости к общему объему продаж продукции в той же оценке. В этой ситуации для расчета влияния структурного фактора на изменение общей суммы прибыли используется модель

г![]() де

Riпл –

плановая

рентабельность

i-х видов продукции

(отношение

суммы прибыли

к полной себестоимости

реализованной

продукции).

де

Riпл –

плановая

рентабельность

i-х видов продукции

(отношение

суммы прибыли

к полной себестоимости

реализованной

продукции).

Следует проанализировать также выполнение плана и динамику прибыли от реализации отдельных видов продукции, величина которой зависит от трех факторов первого порядка: объема продажи продукции (VРПi), себестоимости (Зедi) и среднереализационных цен (Цi). Факторная модель прибыли от реализации отдельных видов продукции имеет вид

|

|

3. Анализ финансовых результатов от прочих видов деятельности

Выполнение плана по прибыли в значительной степени зависит от финансовых результатов деятельности, не связанных с реализацией продукции. Это финансовые результаты, полученные от операционных, внереализационных операций и чрезвычайных обстоятельств.

Анализ сводится в основном к изучению динамики и причин полученных убытков и прибыли по каждому конкретному случаю. Убытки от выплаты штрафов возникают в связи с нарушением отдельными службами договоров с другими предприятиями, организациями и учреждениями. При анализе устанавливаются причины невыполненных обязательств, принимаются меры для предотвращения допущенных ошибок.

Изменение суммы полученных штрафов может произойти не только в результате нарушения договорных обязательств поставщиками и подрядчиками, но и по причине ослабления финансового контроля в отношении их. Поэтому при анализе данного показателя следует проверить, во всех ли случаях нарушения договорных обязательств были предъявлены поставщикам соответствующие санкции.

Убытки от списания безнадежной дебиторской задолженности возникают обычно на тех предприятиях, где постановка учета и контроля за состоянием расчетов находится на низком уровне. Прибыли (убытки) прошлых лет, выявленные в текущем году, также свидетельствуют о недостатках бухгалтерского учета.

Особого внимания заслуживают доходы по ценным бумагам (акциям, облигациям, векселям, сертификатам и т.д.). Предприятия-держатели ценных бумаг получают определенные доходы в виде дивидендов. В процессе анализа изучается динамика дивидендов, курса акций, чистой прибыли, приходящейся на одну акцию, устанавливаются темпы их роста или снижения.

В заключение анализа разрабатываются конкретные мероприятия, направленные на предупреждение и сокращение убытков и потерь от данных видов деятельности.

4. Анализ распределения и использования прибыли предприятия

После уплаты налогов прибыль распределяется следующим образом: одна часть используется на расширение производства (фонд накопления), другая - на капитальные вложения в социальную сферу (фонд социальной сферы), третья -на материальное поощрение работников предприятия (фонд потребления). Создается также резервный фонд предприятия.

Для повышения эффективности производства очень важно, чтобы при распределении прибыли была достигнута оптимальность в удовлетворении интересов государства, предприятия и работников. Государство заинтересовано получить как можно больше прибыли в бюджет. Руководство предприятия стремится направить большую сумму прибыли на расширенное воспроизводство. Работники заинтересованы в повышении оплаты труда.

В процессе анализа необходимо изучить динамику доли прибыли, которая идет на самофинансирование предприятия и материальное стимулирование работников и таких показателей, как сумма самофинансирования и сумма капитальных вложений на одного работника, сумма зарплаты и выплат на одного работника. Причем изучать их надо в тесной связи с уровнем рентабельности, суммой прибыли на одного работника, и на один рубль основных производственных фондов. Если эти показатели выше, чем на других предприятиях, или выше нормативных для данной отрасли производства, то имеются перспективы для развития предприятия.

Кроме того, в процессе анализа необходимо изучить выполнение плана по использованию прибыли, для чего фактические данные об использовании прибыли по всем направлениям сравниваются с данными плана и выясняются причины отклонения от плана по каждому направлению использования прибыли.

Основными факторами, определяющими размер отчислений в фонды накопления и потребления, могут быть изменения суммы чистой прибыли (Пч) и коэффициента отчислений прибыли в соответствующие фонды (Кi).

Сумма отчислений прибыли в фонды предприятия равна произведению двух факторов: Фi = Пч . Кi. Значит, для расчета их влияния можно использовать один из приемов детерминированного фактора анализа (табл.3).

Таблица 3 Расчет влияния факторов первого уровня на размер отчислений в фонды предприятия

|

Вид фонда |

Сумма распределяемой прибыли,тыс. руб. |

Доля отчислений, % |

Сумма отчислений, тыс. руб. |

Отклонение от плана |

|||||

|

Всего |

в том числе за счет |

||||||||

|

план |

факт |

план |

факт |

план |

Факт |

Пч |

Котч |

||

|

Резервный |

|||||||||

|

Накопления |

|||||||||

|

Потребления |

|||||||||

|

Соц. сферы |

|||||||||

Затем надо рассчитать влияние факторов изменения чистой прибыли на размер отчислений в фонды предприятия. Для этого прирост чистой прибыли за счет каждого фактора умножим на плановый коэффициент отчислений в соответствующий фонд:

В![]() ажной

задачей анализа

является изучение

вопросов

использования

средств фондов

накопления

и потребления.

Средства этих

фондов имеют

целевое назначение

и расходуются

согласно утвержденным

сметам.

ажной

задачей анализа

является изучение

вопросов

использования

средств фондов

накопления

и потребления.

Средства этих

фондов имеют

целевое назначение

и расходуются

согласно утвержденным

сметам.

Фонд накопления используется в основном для финансирования затрат на расширение производства, его техническое перевооружение, внедрение новых технологий и т.д.

Фонд социальной сферы может использоваться на коллективные нужды (расходы на содержание объектов культуры и здравоохранения, проведение оздоровительных и культурно-массовых мероприятий), фонд потребления – на индивидуальные (вознаграждение по итогам работы за год, материальная помощь, стоимость путевок в санатории и дома отдыха, стипендии студентам, частичная оплата питания и проезда, пособия по выходу на пенсию и т.д.).

В процессе анализа устанавливается соответствие фактических расходов расходам, предусмотренным сметой, выясняются причины отклонений от сметы по каждой статье, изучается эффективность мероприятий, проводимых за счет средств этих фондов. При анализе использования средств фонда накопления следует изучить полноту финансирования всех запланированных мероприятий, своевременность их выполнения и полученный эффект.

5. Анализ прибыли с использованием международных стандартов

В зарубежных странах для обеспечения системного подхода при изучении факторов изменения прибыли и прогнозирования ее величины используют маржинальный анализ, в основе которого лежит маржинальный доход.

Маржинальный доход (МД) – это прибыль в сумме с постоянными затратами (А).

МД=П+А, откуда П=МД-А.

С помощью формулы можно рассчитать сумму прибыли, если известны величины маржинального дохода и постоянных затрат.

Очень часто при определении суммы прибыли вместо маржинального дохода используется выручка (РП) и удельный вес марж. дохода в ней (Ду).

Поскольку

![]() ,

то

,

то

![]() .

.

Данная формула успешно применяется тогда, когда необходимо проанализировать прибыль от реализации нескольких видов продукции.

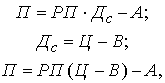

При анализе прибыли от реализации одного вида продукции можно применять модифицированную формулу определения прибыли, если известно количество проданной продукции и ставка маржинального дохода (Дс) в цене за единицу продукции:

г де

В - переменные

затраты за

единицу продукции.

де

В - переменные

затраты за

единицу продукции.

Последняя формула позволяет определить изменение суммы прибыли за счет количества реализованной продукции, цены и уровня переменных и постоянных затрат.

Методика анализа прибыли несколько усложняется в условиях многономенклатурного производства, когда кроме перечисленных факторов необходимо учитывать и влияние структуры реализованной продукции.

В

зарубежных

странах для

изучения влияния

факторов на

изменение суммы

прибыли при

многономенклатурном

производстве

используется

модель

![]() .

.

Средняя доля маржинального дохода в выручке (Ду) в свою очередь зависит от удельного веса каждого вида продукции в общей сумме выручки (УДi) и доли маржинального дохода в выручке по каждому изделию (отношение ставки маржинального дохода к цене):

![]()

![]() ;

;

![]() .

.

После

этого факторная

модель прибыли

от реализации

продукции будет

иметь вид.![]()

Она позволяет установить изменение прибыли за счет количества (объема) реализованной продукции, ее структуры, отпускных цен, удельных переменных издержек и постоянных расходов предприятия.

Вопрос 15 Анализ финансовой устойчивости предприятия.

Финансовая устойчивость (ФУ) является отражением стабильного превышения доходов над расходами. На обеспечивает свободное маневрирование денежными средствами предприятия и способствует бесперебойному процессу производства и реализации продукции. ФУ формируется в процессе всей производственно-хозяйственной деятельности и может считаться главным компонентом общей устойчивости предприятия.

Показатели ФУ характеризуют степень защищенности интересов инвесторов и кредиторов. Базой их расчета выступает стоимость имущества. Поэтому в целях анализа ФУ внимание должно быть обращено на пассивы предприятия.

Важнейший показатель данной группы индикаторов – коэффициент концентрации собственного капитала (К1)

![]()

Показывает долю собственных средств в ст-ти имущества предприятия

Коэффициент финансовой зависимости (К2), величина обратная К1

![]()

Коэффициент маневренности собственного капитала (К3)

![]()

Показывает на сколько мобильны собст. ср-ва с финанс. точки зрения

Коэффициент концентрации заемного капитала (К4)

![]()

Зависимость предприятия от внешних займов

Коэффициент структуры долгосрочных вложений (К5)

![]()

Показывает долю долгосрочных активов в составе внеоборотных активов

Коэффициент долгосрочного привлечения заемных средств (К6)

![]()

Приближенно оценивает долю заемных средств при финансировании инвестиционных проектов

Коэффициент структуры заемного капитала (К7)

![]()

Для характеристики соотношения заемных средств и других элементов капитала

Коэффициент соотношения заемных средств и собственных средств (К8)

![]()

Каждая группа коэффициентов отражает определенную сторону финансового состояния предприятия.

Классификация ФУ

Абсолютная и нормальная устойчивость

Неустойчивое финансовое состояние

Кризисное финансовое состояние

Факторы, влияющие на ФУ предприятия

По месту возникновения:

- внешние (влияние общих экономических и социальных условий)

- внутренние (зависят от организации работы предприятия)

По важности результата:

- основные

- второстепенные

По структуре:

- простые

- сложные

По времени действия:

- постоянные

- временные

Вопрос 16 Анализ показателей ликвидности баланса (платежеспособности) организации.

Платежеспособность – способность денежными ресурсами своевременно погашать свои платежные обязательства.

Ликвидность баланса – возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства.

Анализ ликвидности баланса заключается в сравнении средств по активу, с группированные по степени убывающей ликвидности , с кратк-срочными обязательствами по пассиву, с группированные по степени срочности их погашения.

Группировка активов по степени ликвидности соответственно разбивается пассив баланса на пять групп обязательств:

|

ВИД АКТИВА по балансу |

На нач. года |

На конец года |

ВИД ПАССИВА по балансу |

На начало года |

На конец года |

|

Денежные средства Краткосрочные финансовые вложения Итого группа А1-абсалютные ликвидные активы |

Кредиторская задолженность и кредиты банка сроки возврата которых наступили Итого по группе П1- наиболее срочные обязательства |

||||

|

Готовая продукция Товары отгруженные Дебиторская задолженность платежи по которым ожидаются в течении 12 месяцев Итого по группе А2-быстро реализуемые активы |

Краткосрочные кредиты банка Итого по группе П2- среднесрочные обязательства |

||||

|

Долгосрочная дебиторская задолженность: Сырье и материалы Незавершенное производство Расходы будущих периодов НДС по приобретенным ценностям Итого по группе А3-медленно реализуемые активы |

Долгосрочные кредиты банка и займы Итого по группе П3 - долгосрочные обязательства |

||||

|

В необоротные активы ОС, НМА, долгосрочные финансовые вложения, незавершенное строительство Итого группа А4- труднореализуемые активы |

П4 – собственный (акционерный) капитал находящийся в распоряжении предприятия |

||||

|

Безнадежная дебиторская задолженность, залежалые материальные ценности, расход будущих периодов Итого группа А5-Неликвидные активы |

П5 – доходы будущих периодов, который предполагается получить в перспективе |

||||

Баланс считается абсолютно ликвидным, если: А1 больше или равно П1;, те группы актива баланса больше или равны группам пассива баланса.

На ряду с абсолютными показателями для оценки ликвидности рассчитываются следующие относительные показатели: коэффициент текущей ликвидности(1), коэффициент быстрой ликвидности (2) и коэффициент абсолютной ликвидности (3).

К(1)- норма денежных резервов определяется отношением денежных средств (стр.260 баланса) + краткосрочных финансовых вложений (стр.б 250) / ко всей сумме краткосрочных долгов пред-тия( р.5 баланса).

Его уровень показывает какая часть краткосрочных обязательств может быть погашена за счет имеющейся наличности.

К(2) - отношение денежных средств (стр.260)+ краткосрочные фин. вложения(стр. 250) + краткосрочная дебиторская задолженность (стр.240)/ краткосрочные фин. обязательства (р5).К (2) удовлетворяет= 0,7-1, однако он может быть недостаточным, если большею часть ликвидных средств составляет дебиторская задолженность.

К(3) –или общий коэффициент покрытия долгов это отношение всей суммы оборотных активов, включая запасы и незавершенное производство, к общей сумме краткосрочных обязательств. К93) = Оборотные активы (р.2) – Расходы будущих периодов (стр.216) / краткосрочные обязательства(р5) – доходы будущих периодов(стр.640) -резервы предстоящих расходов и платежей (стр.650). Превышение оборотных активов над обязательствами обеспечивают резервный запас для компенсации убытков, при ликвидации всех оборотных средств. Чем больше величина этих запасов , тем больше уверенность кредиторов.

Рассматривая показатели ликвидности, надо иметь в виду, что величина их является довольно условной, так как ликвидность активов по балансу можно определить довольно условно.

Вопрос 19 Анализ оборачиваемости оборотных средств организаций

Показатели для анализа оборачиваемости оборотных средств:

|

показатель |

назначение |

Расчетная формула |

|

Коэффициент оборачиваемости активов, кол-во оборотов |

Характеризует скорость оборота совокупных активов |

|

|

Коэффициент оборачиваемости обор. активов, кол-во оборотов |

Характеризует скорость оборота оборотных активов |

|

|

Привлечение (высвобождение) средств в оборот, руб. |

Отражает доп. привлечение (высвобожд. средств в оборот, связан. с замедл. (ускорением) оборачиваемости обор. активов |

|

|

Оборачиваемость дебит. задолж., кол-во оборотов |

Характеризует кратность превышения выручки над средней дебиторской задолженностью |

|

|

Период погашения дебит. задолж., дни |

Отражает сред. за период срок расчетов покупателей и заказчиков |

|

|

Доля дебит.задолж. в общем объеме оборотных активов, % |

Характеризует структуру оборотных активов |

|

|

Доля сомнит.дебит.задолж.,% |

Говорит о качестве дебит.задолж. |

|

|

Оборачив. произв. запасов, кол-во оборотов |

Показывает скорость оборота мат. запасов на предприятии |

|

|

Срок хранения запасов |

Говорит о сред. сроке хранения запасов на складе |

|

|

Оборачиваемость готовой продукции, кол-во оборотов |

Характериз. скорость оборота готовой продукции |

|

|

Срок хранения готовой продукции, дни |

Указывает на длительность хранения гот. продукции |

|

Вопрос 1. Сущность аудита, его экономическая обусловленность.

Вопрос 2. Возникновение, становление и развитие аудита в России.

Вопрос 3. Федеральный закон «Об аудиторской деятельности» от 07.08.01, его значение.

Вопрос 4. Международные аудиторские стандарты (МСА), их значение.

Вопрос 5. Аудиторское заключение: назначение и виды.

Вопрос 7. Характеристика сопутствующих аудиторских услуг

Вопрос 10. Аттестация и лицензирование аудиторской деятельности

Вопрос 11. Планирование аудита

Вопрос 12. Аудит формирования Уставного капитала, его структура.

Вопрос 13. Аудит кассовых операций

Вопрос 14. Аудит валютных операций. Аудиторская проверка операций с валютными счетами

Вопрос 15. Аудит кредитов организации.

Вопрос 16. Аудит учета поступления основных средств в организацию

Вопрос 17. Аудит учета выбытия основных средств

Вопрос 18. Аудит начисления амортизации основных средств.

Вопрос 19. Аудит нематериальных активов

Вопрос 20. Аудит расчетов по оплате труда.

Вопрос 21. Аудит учета производственных запасов

Вопрос 22. Аудит учета затрат на производство

Вопрос 23. Аудит учета готовой продукции

Вопрос 24. Аудит реализации продукции

Вопрос 25. Аудит учета финансовых результатов

Вопрос 26. Аудит расчетов с юридическими и физическими лицами.

Вопрос 27. Аудит использования прибыли

Вопрос 28. Аудит учета собственных акций акционерного общества.

Вопрос 1.Сущность аудита, его экономическая обусловленность.

Федеральный закон от 14.12.2001 г. № 164-ФЗ, от 30.12.2001 г. № 196-ФЗ

Аудит - это лицензируемая предпринимательская деят-ть аттестованных независимых юр. и физ. лиц (ауд. компаний и отдельных аудиторов) - законных участников экономич. деятельности, направленная на подтверждение достоверности фин., бух.и налоговой отчетности, для уменьшения, до приемлемого уровня информационного риска для заинтересованных пользователей бух.отч., представляемой предпр. собственникам, а также другим юр.и физ. лицам.

Данное определение аудита отражает:

единую цель проведения аудита - подтверждение достоверности отч., снижение риска использования ее в экономич. деят-ти;

единые требования ведения аудита - наличие аттестатов и лицензий;

единые и обязательные условия - аудит проводится независимыми субъектами.

Под аудитом бух.отч. в правилах о стандартах ауд. деятельности в РФ понимается независимая проверка, осуществляемая ауд. орг. и имеющая своим результатом выражение мнения ауд. орг. о степени достоверности бух. отч. экономического субъекта. На макроэкономическом уровне аудит выступает как элемент рыночной инфраструктуры, необходимость функционирования которого определяется следующими обстоятельствами:

бух. отчетность использ. для принятия решения заинтересованными пользователями ее, в том числе руководством, участниками и собственниками имущ. Экон. субъекта, реальными и потенциальными инвесторами, работниками, заимодавцами, поставщиками и подрядчиками, покупателями и заказчиками, органами власти и общественностью в целом;

бух. отчетность может быть подвержена искажениям в силу ряда факторов, в частности применения оценочных значений и возможности неоднозначной интерпретации фактов хоз. жизни; помимо этого, достоверность бух. отч. не обеспечивается автоматически ввиду возможностей пристрастности ее составителей;

степень достоверности бух.отч., как правило, не может быть самостоятельно оценена большинством заинтересованных пользователей из-за затрудненности доступа к учетной и прочей инф., а также многочисленности и сложности хоз. операций, отражаемых в бух. отч. эк. субъектов.

Характеристика аудиторской деятельности

| Аудиторские услуги | Аудит |

Другие виды проверок |

Сопутсвующие работы |

| 1 | 2 | 3 | 4 |

| Цель оказания услуг | Выражение мнения о дост. отч. |

Обзор допущ. Предпр. Наруш. |

В завис. от вида сопут услуг |

| Степень выборки |

До 100% с учетом величины (уровня) сущест-ти |

В завис. от вида проверки по согласованию с заказчиком |

Не установлена |

| Доказательства типичных нарушений |

Ауд. доказательства на все нарушения |

Ауд.доказат. на часть типичных нарушений, на остальную часть – ауд.инф. |

|

|

Доказательства отдельных нарушений |

Ауд. доказательства |

Подтверждением обнаружения отд. нарушений служат аудит. доказательства |

|

|

Уровень гарантии достоверности отч-ти |

Больший уровень гарантии |

Меньший уровень гарантии |

|

| Формы отчета |

Ауд.заключение |

Отчет ауд. фирмы (аудитора) | Отчет ауд. фирмы (аудитора |

| Виды ауд. деятельности |

Ауд. проверка |

Выборочная проверка отд. сторон деят-ти, тематич.проверка, комплексная проверка |

Др.услуги, разреш. Действ. законодательством |

Помимо ауд. проверок аудиторы и ауд. фирмы могут оказывать связанные с аудитом услуги по постановке, восстановлению и ведению бух. учета, составлению деклараций о доходах и бух. ,фин. отчетности, анализу фин.- хоз. деят-т.и, оценке активов и пассивов эк. субъекта, консультированию в вопросах фин., налогового, банковского и иного хоз. Закон-ва, а также проводить обучение и оказывать др.услуги по профилю своей деят-ти.

Согласно определению проверка достоверности отчетности проводится независимым аудитором.

Независимость аудитора определяется:

свободным выбором аудитора хозяйствующим субъектом;

договорами отношениями между аудитором (ауд.фирмой) и клиентом, что позволяет аудитору свободно выбирать своего клиента и быть независимым от указаний каких - либо гос. органов;

возможностью отказать клиенту в выдаче ауд. заключения до устранения отмеченных недостатков;

невозможностью ауд. проверки при родственных или деловых отношениях с клиентом, превышающих договорные отношения по поводу ауд. деятельности;

запрещение аудиторам и ауд. фирма заниматься хоз., коммерче. и финанс.деятельностью не связанной с выполнением ауд., консультационных и других услуг, разрешенных законодательством.

Вопрос 2.Возникновение, становление и развитие аудита в России.

Становление и развитие России прошло в несколько этапов.

Первый этап (1987-1993гг.) характеризовался, с одной стороны, директивным характером создания аудиторских организаций (1987- создание первой аудиторской организации «Интераудит»), с другой -стихийным характером зарождения аудиторской деятельности (подготовка кадров, неупорядоченная выдача первых сертификатов и лицензий в период 1990-1993 гг.).

Второй этап (декабрь 1993 г. до принятия Федерального закона «Об аудиторской деятельности» - август 2001 г.) – период становления российского аудита, в процессе которого большую роль сыграли Временные правила аудиторской деятельности, утвержденные Указом Президента РФ от 22 декабря 1993 г. №2263, Постановление Правительства Российской Федерации от 06 мая 1996 г. № 482 «Об утверждении нормативных документов по регулированию аудиторской деятельности» и ряд других документов.

Была начата и проводилась работа по аттестации аудиторов и лицензированию аудиторской деятельности, созданы аудиторские общественные объединения и аудиторские фирмы, начата работа по проведению обязательных аудиторских проверок и оказанию сопутствующих аудиту услуг.

За период 1994-2001 гг. Центральный аттестационно-лицензионной аудиторской комиссией (ЦАЛАК) МФ РФ было выдано 23 600 лицензий лицензиатам (в том числе аудиторским организациям – 14 700 и индивидуальным аудиторам – 8 900). Число действующих лицензий составило около 8 900, в том числе по общему аудиту – 7 700, аудиту инвестиционных институтов, аудиту страховщиков – 266.

За тот же период ЦАЛАК МФ РФ утверждено к выдаче почти 36 500 квалификационных аттестатов составило 24 900.

За период 1996-2000 гг. было разработано и одобрено Комиссией по аудиторской деятельности при Президенте РФ 37 правил (стандартов) аудиторской деятельности, составлявшие методологическую основу российского аудита.

Третий этап аудиторской деятельности в России начался после принятия Федерального закона «Об аудиторской деятельности» (от 07 августа 2001 г. №119-ФЗ в редакции Федерального закона от 14 декабря 2001 г. № 164-ФЗ). Принятие Федерального закона подтвердило окончательное становление аудита в России, позволило принять ряд нормативно-правовых актов по регулированию аудиторской деятельности в России, сделать шаг по пути интеграции российского аудита в международную аудиторскую систему.

Вопрос 3.Федеральный закон «Об аудиторской деятельности» от 07.08.01, его значение.

Фед. закон «Об аудиторской деятельности» от 07.08.01 № 119 фз определяет правовые основы регулирования аудиторской деятельности в РФ. Он заменил Временные правила аудиторской деятельности в РФ (утв. Указом Президента РФ № 2263 от 22.12.93), т.е. потребность в этом законе возникла давно.

В РФ организация и методика аудиторской деятельности формировалась на основе опыта, сложившегося в мировой практике. В соответствии с принятой концепцией нормативного регулирования аудита в РФ этот закон находится на 1-ом уровне 6-ти уровневой системы нормативного регулирования аудиторской деятельности.

Закон состоит из 22 статей. В ст. 1 «Понятие аудиторской деятельности» дается определение аудита, его цели, приводится перечень сопутствующих аудиту услуг. Аудит - это предпринимательская деятельность по независимой проверке бух. учета и финансовой (бухгалтерской) отчетности организаций и инд. предпринимателей (аудируемых лиц). Цель аудита – выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения б/у законодательству РФ.

В случае противоречий указа Президента или постановления Правительства данному закону, применяется закон.

В законе даются определения :

аудитора (физическое лицо, отвечающее квалификационным требованиям, установленным уполномоченным фед. органом и имеющее аттестат аудитора), аудиторской организации (коммерческая организация, осуществляющая аудиторские проверки и оказывающая сопутствующие услуги),

аудиторского заключения (официальный документ, предназначенный для пользователей фин. (бух.) отчетности аудируемых лиц, составленный в соответствии со стандартами и содержащий выраженное в установленной форме мнение о достоверности фин. (бух.) отчетности и соответствии порядка ведения б/у законодательству РФ),

заведомо ложного аудиторского заключения, аудиторской тайны,

определяются : права и обязанности аудиторов и аудируемых лиц;

критерии обязательного аудита (при проведении обязательного аудита ау. организация обязана страховать риск ответственности за нарушение договора.

В ст. 9 «Правила (стандарты) аудиторской деятельности» устанавливаются единые требования к порядку осуществления аудита, оформлению и оценке качества аудита. Сейчас существуют 11 стандартов. Федеральные стандарты являются обязательными для всех аудиторов и аудируемых лиц, внутренние стандарты разрабатываются профессиональными аудиторскими объединениями и организациями и не должны противоречить федеральным.

В ст. 12 о независимости аудиторов определяется, когда и кем аудит не может осуществляться, иначе это будет противоречить определению аудита, как независимой проверке.

Вопросы, связанные с аттестацией, получением квалификационного аттестата и основанием для его аннулирования изложены в ст. 15-16 з-на. Аттестация на право осуществления аудиторской деятельности – проверка квалификации лиц, желающих заниматься ау. деятельностью, проходит в виде экзамена, при успешной сдаче выдается квалификационный аттестат без ограничения срока действия, но каждый год аудитор обязан проходить обучение по программам повышения квалификации.

Государственное регулирование ау.деятельности осуществляет уполномоченный федеральный орган исполнительной власти, при нем действует совет по ау.деятельности для учета мнения профессиональных участников ранка ау. деятельности.

Вопрос 4.Международные аудиторские стандарты (МСА), их значение.

26 октября 2000 г в Москве было представлено первое официальное русское издание Международных стандартов аудита.

Стандарты аудита – это документы, формулирующие единые требования, при соблюдении которых обеспечивается соответствующий уровень качества аудита и сопутствующих ему услуг.

МСА предназначены для применения при аудите финансовой отчетности, но их можно адаптировать и для аудита другой информации и оказания сопутствующих услуг.

МСА содержат: основные принципы; необходимые процедуры; рекомендации по применению принципов и процедур. Обеспечено единство структуры стандартов; МСА включают в себя:

- введение, где отражаются цель стандарта и задачи, стоящие перед аудитором, а также даются определения важнейших используемых терминов;

- разделы, излагающие суть стандарта;

- приложения (для некоторых стандартов).

Возможно отступление от МСА в ситуациях с несущественными показателями или обстоятельствами.

Положения о межд. Аудит. Практике разрабатываются для предоставления практической помощи аудиторам в применении МСА и не имеют силы стандартов.

МСА (на момент выпуска официального перевода в редакции 1999 г. - в количестве 36) делятся на 9 групп и имеют трехзначную нумерацию; десятая группа представляет собой положение о межд. аудит. практике (ПМАП), имеющие четырехзначную нумерацию.

В 1-ю группу, которая именуется «Введение», входят разделы: предисловие, глоссарий и концептуальная основа МСА. Предисловие способствует пониманию задач и методов работы КМАП (Комитета по межд. ауд. прак.), а также объема и статуса документов, разработанных этим комитетом. Назначение глоссария – ввести единообразное толкование терминов (их около 110), используемых в МСА.

2-я группа «Обязанности», раскрывает обстоятельства, при которых на аудитора и руководство аудируемого лица возлагаются определенные обязанности.

3-я и 4-я группы («Планирование» и «Система внутреннего контроля») посвящены порядку выбора стратегии аудита, изучения деят-ти клиента, определения уровня существенности аудиторских рисков.

5-я и 6-я («Аудиторские доказательства» и «Использование работы третьих лиц») содержат стандарты и рекомендации по получению аудиторских доказательств, в том числе с привлечением результатов работы аудиторских подразделений, внутренних контролеров и экспертов.

7-я и 8-я («Аудиторские выводы и заключения» и «Специальные области аудита») содержат правила составления аудиторских заключений по результатам аудита финансовой отчетности и проверки другой информации.

В 9-ой группе МСА «Сопутствующие услуги» раскрыты цели, принципы, процедуры и порядок составления отчетности, которые следует соблюдать при выполнении аудитором заданий по обзору и подготовке финансовой информации, а также проведении согласованных процедур.

Положения о международной аудиторской практике дают аудиторам дополнительные рекомендации путем детализации и разъяснения применения международных стандартов аудита.

Вопрос 5.Аудиторское заключение: назначение и виды.

В ходе аудита все действия аудиторов направлены на достижение главной цели аудиторской проверки - формирование объективного мнения о достоверности бухгалтерской отчетности экономического субъекта.

Мнение о достоверности бухгалтерской отчетности представляет собой оценку аудиторской организацией, соответствия во всех существенных аспектах этой отчетности экономического субъекта нормативным актам, регулирующим ведение бухгалтерского учета и составление отчетности в РФ.

В соответствии со ст. 10 Федерального закона "Об аудиторской деятельности" аудиторское заключение - это официальный документ, предназначенный для пользователей финансовой (бухгалтерской) отчетности аудируемых лиц, составленный в соответствии с федеральными правилами (стандартами) аудиторской деятельности и содержащий выраженное в установленной форме мнение аудиторской организации или индивидуального аудитора о достоверности финансовой (бухгалтерской) отчетности аудируемого лица и соответствии порядка ведения его бухгалтерского учета законодательству Российской Федерации.

Аудиторская организация может выразить мнение о достоверности этой отчетности в форме безусловно положительного, условно положительного или отрицательного аудиторского заключения или отказаться в аудиторском заключении от выражения своего мнения.

В безусловно положительном аудиторском заключении мнение аудиторской фирмы о достоверности бухгалтерской отчетности экономического субъекта означает, что эта отчетность подготовлена таким образом, чтобы обеспечить во всех существенных аспектах отражение активов и пассивов экономического субъекта на отчетную дату и финансовых результатов его деятельности за отчетный период исходя из нормативного акта, регулирующего бухгалтерский учет и отчетность в Российской Федерации.

В условно положительном аудиторском заключении мнение аудиторской фирмы о достоверности бухгалтерской отчетности экономического субъекта означает, что за исключением определенных в аудиторском заключении обстоятельств бухгалтерская отчетность подготовлена таким образом, чтобы обеспечить во всех существенных аспектах отражение активов и пассивов экономического субъекта на отчетную дату и финансовых результатов его деятельности за отчетный период исходя из нормативного акта, регулирующего бухгалтерский учет и отчетность в Российской Федерации.

В отрицательном аудиторском заключении мнение аудиторской фирмы о достоверности бухгалтерской отчетности экономического субъекта означает, что в связи с определенными обстоятельствами эта отчетность подготовлена таким образом, что она не отражает во всех существенных аспектах активы и пассивы экономического субъекта на отчетную дату и финансовых результатов его деятельности за отчетный период исходя из нормативного акта, регулирующего бухгалтерский учет и отчетность в Российской Федерации.

Отказ аудиторской организации от выражения своего мнения о достоверности бухгалтерской отчетности экономического субъекта в аудиторском заключении означает, что в результате определенных обстоятельств аудиторская фирма не может выразить такое мнение в одной из установленных настоящим порядком форме.

Мнение аудиторской фирмы о достоверности бухгалтерской отчетности экономического субъекта должно быть выражено так, чтобы этому субъекту и пользователям были очевидны его содержание и форма.

В Законе об аудиторской деятельности введено понятие заведомо ложного заключения. В п.1 ст.11 сказано: "Заведомо ложное аудиторское заключение - аудиторское заключение, составленное без проведения аудиторской проверки или составленное по результатам такой проверки, но явно противоречащее содержанию документов, представленных для аудиторской проверки и рассмотренных аудиторской организацией или индивидуальным аудитором в ходе аудиторской проверки. Заведомо ложное аудиторское заключение признается таковым только по решению суда".

Вопрос 6. Виды аудита. Обязат. аудит. Критерии по кот. бух.(фин.) отчетность подлежит ежегод. ауд. проверке.

Слово «аудит» происходит от латинского «audio», что означает -«он слышит», «слушатель». Профессии аудитора уже много сотен лет. В России должность аудитора появилась в армии и была введена Петром I, который в табели о рангах к воинским чинам причислил и аудитора. Аудиторы в армии занимались расследованием дел, связанных с имущественными спорами. В настоящее время почти во всех странах рыночной экономики, в том числе и в России, широко используется независимый аудит. Первые аудиторские фирмы появились в России в 1987-1988 гг., и в настоя-щее время они организованы практически во всех городах страны.

В современных условиях аудиторская деятельность регулируется согласно Указу Президента РФ от 03.11.93 г. № 1105 «О регулировании ауд. деятельности в РФ» и Временным правилам ауд. деятельности в РФ, утвержденным Указом Президента РФ от 22.12.93 г. № 2263 «Об ауд. деятельности в РФ».

Существует достаточно много различных определений аудита. В проекте ФЗ «Об ауд. деятельности» дается сле-дующее определение аудита. «Аудит- это независимое исследование бух.отчетности организации, осуществляемое привлеченным в установленном порядке аудитором с целью выражения мнения о ее достоверности». Такое понятие аудита наиболее точно соответствует сущности аудита, пониманию его назначения и цели в соотв. с международными требованиями и нормами действующего законодательства РФ.

Аудитор - это квалифицированный специалист, аттестованный на право осуществления ауд. деятельности в поряд-ке, установленном законодательством РФ. Физ. лица, прошедшие аттестацию, могут заниматься ауд. деятельностью в составе ауд. фирмы, заключив с ней трудовое соглашение (контракт), либо самостоятельно, т.е. зарегистрировавшись в качестве предпринимателей.

Аудит в РФ, как и в других странах рыночной экономики, в соотв. с характером проведения ауд. проверок подраз-деляется на две формы: обязательный и инициативный аудит. Обязательный аудит бух отчетности экономических субъектов проводится согласно определению случаев обязательного аудита фед. законами и иными нормативными правовыми актами, а также условиями договоров, заключенных аудируемыми лицами.

В соотв. с пост. Правительства РФ от 07.12.94 г. № 1355 «Об основных критериях (система показателей) деятель-ности экономических субъектов, по которым их бух. (финансовая) отчетность подлежит обязательной ежегодной ауд.проверке» подлежат обязательной ежегодной проверке следующие группы экономических субъектов:

1. По организационно-правовой форме: - акционерные общества открытого типа.

2. По виду деятельности:

- банки и другие кредитные учреждения;

- страховые организации и общества взаимного страхования;

- товарные и фондовые биржи;

- инвестиционные фонды, холдинговые компании;

- внебюджетные фонды,

- благотворительные и иные (не инвестиционные) фонды;

- другие экономические субъекты, обязательная ежегодная аудиторская проверка которых по виду их деятельности предусмотрена ФЗ-ми, указами Президента РФ и постановлениями Правительства РФ.

3. По источникам формирования уставного капитала экономические субъекты с долей, принадлежащей иност-ранным инвесторам.

4. По финансовым показателям деятельности: экономические субъекты, у которых

- объем выручки от реализации продукции (работ, услуг) за год, превышающий в 500 000 раз установленный законодательством РФ минимальный месячный размер оплаты труда (в среднегодовом исчислении за отчетный год);

сумма активов баланса, превышающая на конец отчетного года в 200 000 раз установленный законодательством РФ минимальный месячный размер оплаты труда (в среднегодовом исчислении за отчетный год).

Обязательная ауд. проверка введена начиная с отчета за 1995 год. Согласно Временным правилам уклонение экономического субъекта от проведения обязательной ауд. проверки либо препятствие ее проведению влечет за собой взыскание на основании решения суда или арбитражного суда по фактам, предъявляемым прокурором, органами Фе-дерального казначейства, органами государственной налоговой службы и органами налоговой полиции:

- штраф с экономического субъекта в сумме от 100- до 500-кратного размера установленной законом МРОТ;

- штраф с руководителя (руководителей) экономического субъекта в сумме от 50- до 100-кратного размера установленной законом МРОТ.

Суммы взыскиваемых штрафов зачисляются в доход бюджета соответствующего субъекта РФ.

Ауд.контроль, как в западных странах рыночной экономики, так и в РФ подразделяется на внешний и внутренний.

Внешний аудит осущ. внешними, независ.аудиторами, ауд. фирмами на основе заказов (договоров) с орг. Отличит.особенностью внешнего аудита является также то, что аудиторы, проводящие проверку, не имеют на проверяемом экономическом субъекте никаких интересов - не являются учредителями, собственниками.

Внутренний аудит является неотъемлемым и важным элементом управленческого контроля. Потребность во внутреннем аудите возникает на крупных предприятиях в связи с тем, что верхнее звено руководства не занимается повседневным контролем деятельности организации и низших управленческих структур. Внутренний аудит дает информацию об этой деятельности и подтверждает достоверность отчетов менеджеров. Определенные функции внутренних аудиторов выполняют ревизорские группы при бухгалтериях крупных предприятий, подчиненные главному бухгалтеру или финансовому директору.

Вопрос 7.Характеристика сопутствующих аудиторских услуг

Постановка бух. учета предусматривает разработку для организации системы бух. учета.. Это касается прежде всего вновь создаваемых, а также действующих организаций и предприятий, на которых необходимо произвести модернизацию действующей системы учета. К основным мероприятиям этого вида услуг относятся: разработка учет-ной политики организации, выбор метода учета затрат и калькулирование себестоимости продукции, организация документооборота в бухгалтерии, организация управленческого учета, организация системы финансового контроля.

Восстановление бух. учета. Данная услуга оказывается в определенный период времени и носит разовый характер. Залогом того, что такая работа будет выполнена своевременно и качественно, является предоставление заказчиком всех первичных и прочих необходимых документов, а также использование программного обеспечения.

Ведение бух. учета В соотв. со ст. 6 Закона «О бух. учете» в организации, не имеющей бух. службы, бух. учет может осуществляться специализированной организацией. В этом случае аудиторская фирма не может выдавать аудиторское заключение о достоверности отчетности. Для ведения учета аудиторская фирма разрабатывает для клиента учетную политику, формирует рабочий план счетов, рекомендует форму счетоводства, методики получения данных для целей налогообложения. По желанию клиента сотрудник аудиторской фирмы работает непосредственно в офисе у заказчика, который берет на себя обязательства по предоставлению необходимого оборудования, организации рабочего места аудитора. Если работа аудитора происходит в аудиторской фирме, то все расходы, связанные с доставкой первичных документов, обеспечение их сохранности и др. берет на себя аудитор.

По договору с аудиторской фирмой клиент может поручить и составление бух. отчетности.

Составление бух. (финансовой) отчетности Данный вид работы может быть либо следствием уже проведенного аудиторской фирмой комплекса работ по ведению бух. регистров, либо самостоятельным видом работ ауд. фирмы.

Аудитор берет на себя сдачу отчета в органы во внебюджетные фонды.

Консультационные услуги Данный вид услуги включает подготовку разъяснений (в устной и письменной форме) по вопросам налогообложения, правильности определения базы налогообложения и расчета размеров штрафных санкций за нарушение налогового законодательства. Аудиторы могут проводить следующие виды консультирования:

бухгалтерское; - налоговое; - управленческое; - правовое; - экономическое и финансовое.

Проведение экономического и финансового анализа На основании фин. анализа, выявления сильных и слабых сторон в фин. состоянии организации можно наметить меры по укреплению или выходу из сложной финансовой ситуации.

Обучение бух. персонала Данный вид услуг предназначен для подготовки и обучения бухгалтеров, обучения персонала ведению бух. учета на персональном компьютере.

Вопрос 8.Российские аудиторские стандарты. Федеральные стандарты аудиторской деятельности, их характеристика.

Согласно ст. 9 ФЗ «Об аудиторской деятельности», стандарты ауд. деятельности – это единые требования к порядку осуществления ауд. деятельности, оформлению и оценке качества аудита и сопутствующих ему услуг, а также к порядку подготовки аудиторов и оценке их квалификации.

Стандарты подразделяются на:

Федеральные стандарты аудит. деятельности

Внутренние стандарты ауд. деятельности, действующие в професс. ауд. объединениях

Внутрифирменные стандарты ауд. организаций и индивидуальных аудиторов

Федер. стандарты ауд. деятельности являются обязательными для ауд. организаций, индивидуальных аудиторов, а также для аудируемых лиц, за исключением положений, в отношении которых сказано, что они имеют рекомендатель-ный характер и утверждаются Правительством РФ.

Професс. ауд. объединения вправе, если это предусмотрено их уставами, устанавливать для своих членов стандарты ауд. деятельности, которые не могут противоречить федеральным стандартам ауд. деятельности. Требования внутрен-них стандартов ауд. деятельности не могут быть ниже требований федер. стандартов ауд. деятельности

Ауд. организации и индивидуальные аудиторы вправе устанавливать внутрифирменные стандарты ауд. деятель-ности, которые не могут противоречить федер. стандартам ауд. деятельности. При этом требования стандартов ауд. деятельности ауд. организаций и индивидуальных аудиторов не могут быть ниже требований федер. стандартов ауд. деятельности и внутренних стандартов ауд. деятельности професс. ауд. объединения, членами которого они являются.

Стандарты ауд. деятельности – это нормативные правовые документы, регламентирующие единые требования к порядку осуществления, оформления и оценки качества аудита и сопутствующих ему услуг, а также к порядку подго-товки аудиторов и оценки их квалификации.

Пост. Правит. РФ № 696 от 23.09.02 г. (с изм., внесенными Пост. Правительства РФ от 04.07.2003 N 405) утверждены

11 Федеральных правил (стандартов) аудиторской деятельности:

Правило (стандарт) N 1. Цель и основные принципы аудита финансовой (бух.) отчетности

Правило (стандарт) N 2. Документирование аудита

Правило (стандарт) N 3. Планирование аудита

Правило (стандарт) N 4. Существенность в аудите

Правило (стандарт) N 5. Аудиторские доказательства

Правило (стандарт) N 6. Аудиторское заключение по финансовой (бух.) отчетности

Правило (стандарт) N 7. Внутренний контроль качества аудита

Правило (стандарт) N 8. Оценка ауд. рисков и внутренний контроль, осуществляемый аудируемым лицом

Правило (стандарт) N 9. Аффилированные лица

Правило (стандарт) N 10. События после отчетной даты

Правило (стандарт) N 11. Применимость допущения непрерывности деятельности аудируемого лица

Каждый стандарт соответствует принципиальной схеме:

| № | Наименов. раздела | Содержание раздела |

| 1 | Общие положения |

- Цель и основные разработки стандарта, - Необходимость использования данного стандарта - Объект стандартизации - Сфера применения стандарта - Взаимосвязь с др.стандартами (в т.ч. междунар.) - Преемственность с ранее действ. норм. докум-ми |

| 2. | Стандарт (изложение сущности) |

Формулировка проблемы, требующей описания, анализа и решения в данном стандарте, Методология решения указанной проблемы |

| 3. | Приложение | Практические приложения (при необходимости) |

Стандарты определяют: общий подход к проведению аудита, масштаб ауд. проверки, виды отчетов аудиторов, вопросы методологии, а также базовые принципы, которым должны следовать все представители этой профессии независимо от условий в которых проводится аудит.

Ауд.стандарты формируют единые базовые требования, определяющие норматив. требования к качеству и надеж-ности аудита и обеспечивающие определенный уровень гарантии результатов ауд. проверки при их соблюдении. С изменением экономических условий ауд. стандарты подлежат периодическому пересмотру для максимального удовлетворения потребностей пользователей финансовой отчетности.

На базе ауд. стандартов формируются учебные программы для подготовки аудиторов, а также единые требования для проведения экзаменов на право заниматься ауд. деятельностью.

Таким образом, значение стандартов состоит в том, что они: Обеспечивают высокое качество аудиторской проверки, Содействуют внедрению в аудиторскую практику новых научных достижений, Помогают пользователям понять процесс аудиторской проверки, Создают общественный имидж профессии, Устраняют контроль со стороны государства, Помогают аудитору вести переговоры с клиентом, Обеспечивают связь отдельных элементов аудиторского процесса.

Вопрос 9.Регулирование аудиторской деятельности в России. Роль и функции Совета по аудиторской деятельности при федеральном органе.

Ст. 18 Закона об ауди. деятельности декларируется существование уполномоченного органа гос. регулирова-ния ауд. деятельности. Следуя принципу разделения полномочий законодательной и исполнительной власти, законодатель в п. 1 ст 18 детально не описывает того, что будет представлять собой данный орган, предостав-ляя право комплектовать его и готовить положение о нем Правительству РФ.

Основными функциями уполномоченного федерального органа являются:

издание в пределах своей компетенции норматив. правовых актов, регулирующих ауд. деятельность;

организация разработки и представление на утверждение Правительству РФ федеральных правил (стандартов) ауд. деятельности;

организация в установленном законодательством РФ порядке системы аттестации, обучения и повышения квалификации аудиторов в РФ, лицензирование аудит. деятельности;

организация системы надзора за соблюдением ауд. организациями и индивидуальными аудиторами лицензионных требований и условий;

контроль за соблюдением ауд. организациями и индивид. аудиторами федеральных правил (стандартов) аудит. деятельности;

определение объема и разработка порядка представления уполномоченному федеральному органу отчет-ности ауд. организаций и индивидуальных аудиторов и финансовой отчетности;

ведение гос. реестров аттестованных аудиторов аудит. организаций, индивидуальных аудиторов, профессио-нальных ауд. объединений и учебно-методических центров в соотв. с положением о ведении реестров, утверж-даемым уполномоченным федеральным органом, а также предоставление информации, содержащейся в реест-рах. Всем заинтересованным лицам;

аккредитация профессиональных аудиторских объединений.

Для достижения баланса между гос. регулированием ауд. деятельности и возможностью профессионального сообщества аудиторов на рынок этой деятельности законодатель предусмотрел наличие совета по ауд. дея-тельности при уполномоченном федеральном органе. (ст. 19) В состав такого совета должны включаться профессиональные участники рынка ауд. деятельности: представители Федер. органов исполнительной власти (ст. 19, п. 3), других гос. органов, Центр. банка РФ, пользователей ауд. услуг (ст. 19, п. 5). Не менее 51% обще-го состава совета должны представлять делегаты аккредитованных профессиональных ауд. объединений. Совет по ауд. деятельности выполняет следующие основные функции:

принимает участие в подготовке и предварительном рассмотрении основных документов ауд. деятельности и проектов решений уполномоченного федерального органа;

разрабатывает федер. правила (стандарты) ауд. деятельности, периодически их пересматривает и выносит на рассмотрение уполномоченным федеральным органом;

рассматривает обращения и ходатайства аккредитованных професс. Ауд. объединений и вносит соот-ющие рекомендации на рассмотрение уполномоченного федерального органа.

Под аккредитованным профессиональным ауд. объединением понимают (ст. 20) объединение аудиторов, инди-вид. аудиторов, ауд. организаций, созданное в соотв. с законодательством РФ в целях обеспечения условий ауд. деятельности своих членов, защиты их интересов, действующее на некоммерческой основе, устанавливающее обязательные для своих членов правила (стандарты) осуществления професс. деятельности и професс. этики, ведущее систематический контроль за их соблюдением. Получившее аккредитацию в уполномоченном Феде-ральном органе.

Професс. аудит. объединение, удовлетворяющее перечисленным требованиям, членами которого являются не менее 1000 аттестованных аудиторов или не менее 100 ауд. организаций, вправе подать в уполномоченный федеральный орган заявление о своей аккредитации.

Под аккредитацией в уполномоченном федеральном органе понимаются официальное признание и регистра-ция этим органом профессиональных объединений. Любая ауд. организация и любой индивидуальный аудитор могут стать членами по крайне мере одного аккредитованного професс. ауд. объединения.

Аккредитованные професс. ауд. объединения имеют право:

участвовать в аттестации на право осуществления ауд. деятельности, проводимой уполномоченным федеральным органом;

в соотв. с квалифицированными требованиями уполномоченного федер. органа разрабатывать учебные программы и планы, осуществлять професс. подготовку аудиторов;

самостоятельно или по поручению уполномоченного федер. органа проводить проверки качества работы ауд. организаций или индивидуальных аудиторов, являющихся их членами;

по итогам проведенных проверок применять меры воздействия к виновным лицам и обращаться в упол-номоченный федер. орган с мотивированным ходатайством о наложении взыскания на таких лиц;

ходатайствовать перед уполномоченным федеральным органом о выдаче претендентам квалифицирован-ных аттестатов аудитора, о приостановлении действия и аннулировании квалиф. аттестата, лицензии в отно-шении своих членов;

защищать професс. интересы аудиторов в органах гос. власти РФ и субъектов РФ. Судах и правоохрани-тельных органах.

Институт аккредитованных професс. ауд. объединений призван выполнить задачу слияния и укрупнения разрозненных профессиональных объединений, способствовать тому, чтобы такие объединения могли реально претендовать на выражение мнения ауд. професс. сообщества.

Вопрос 10.Аттестация и лицензирование аудиторской деятельности

В законе об ауд. деят-ти в РФ отмечается, что аттестация на право осуществления ауд. деят-ти – это проверка квалифи-кации физ. лиц, желающих заниматься ауд. деят-тью. Аттестация осуществляется в форме квалификационного экзамена. Лицам, успешно сдавшим квалиф. экзамен, выдается квалификационный аттестат аудитора. Квалиф. аттестат аудитора выдается без ограничения срока действия. Обязательными требованиями к претендентам на получение квалиф. аттестата аудитора являются: -высшее экономич. (или) юридич. образование, полученное в российских образоват. учреждениях, имеющих гос. аккре-дитацию; -наличие стажа работы по экономич.или юридич. специальности не менее трех лет.

Порядок проведения аттестации на право осуществления ауд. деят-ти, перечень документов, подаваемых вместе с заяв-лением о допуске к аттестации, программы квалиф. экзаменов и порядок их сдачи определяются уполномоченным федер. органом. Каждый аудитор, имеющий квалиф. аттестат, обязан в течение каждого календарного года начиная с года, след. за годом получения аттестата, проходить обучение по программам повышения квалификации, утверждаемым уполномо-ченным федер.органом. Обучение по программам повыш. квалификации осуществляется лицами, имеющими лицензию на осуществление образоват. деятельности. Квалиф. экзамены на право заниматься ауд. деят-тью проводятся в учебно-методических центрах. Аттестация проводится с целью проверки квалификации физ. лиц, желающих заниматься ауд. деят-тью, в форме квалиф. экзамена на получение квалиф. аттестата, по итогам которого выдаются квалиф. аттестаты аудиторов в области: -общего аудита; -аудита бирж, внебюдж. фондов и инвестиционных институтов; -аудита страх. ор-заций; -аудита кредитных орг-заций и банковского аудита.

Претенденты на получение квалиф. аттестата аудитора представляют в МФ РФ через учебно-метод. центры след-щие документы: А) заявление; Б) заверенную в установл. порядке копию диплома о высшем эконом. или юрид. образовании; В) заверенную в установленном порядке копию трудовой книжки; Г) свид-во Мин.образования РФ о признании эквива-лентности иностранного документа об образовании (при наличии высшего экон. или юрид.образования, полученного в иностр. образоват. учреждении); Д) копию платеж. документа о внесении платы за проведение аттестации; Е) копию свид-ва о постановке на учет в налоговом органе физ. лица по месту жительства на территории РФ.

Квалиф. экзамены проводятся в течение трех дней и состоят из тестирования и выполнения письменно-устной работы по зкзаменационным билетам. МинФин РФ один раз в три года подтверждает повышение квал-ции аудитора. На оборот-ной стороне бланка квалиф. аттестата производится соотв.отметка о прохождении повыш. квалификации. При отсутствии данного подтверждения при сроке действия квалиф. аттестата аудитора более 4 лет квалиф. аттестат аудитора аннулиру-ется. Квалиф.аттестат также аннулируется в случаях, если: - установлен факт получения квалиф.аттестата аудитора с ис-пользованием подложных документов; - вступил в законную силу приговор суда, предусматривающий наказание в виде лишения права заниматься ауд. деят-тью в течение определенного срока; - установлен факт несоблюдения требований по неразгашению ауд.тайны; - установлен факт систематического нарушения аудитором при проведении аудита требований, установленных законодательством РФ или федер.правилами ауд. деят-ти; - установлен факт подписания аудитором ауд. заключения без проведения аудиторской проверки; - установлен факт, что в течение 2-х календарных лет подряд аудитор не осуществлял ауд. деятельность. Решение об аннулировании квалиф. аттестата аудитора принимается уполномоченным федер.органом. В законе об ауд. деятельности отмечается, что ауд. орг-зация осуществляет свою деят-ть по проведению аудита после получения лицензии на условиях и в порядке, предусмотренном ФЗ «Об ауд. деят-ти». Лицензирование ауд. деят-ти, в т.ч. порядок выдачи, приостановления и аннулирования лицензии, осуществляется в соотв. с Законодат-вом РФ о лицензировании отдельных видов деят-ти и пост. Правительства РФ «О лицензировании ауд. деят-ти», кот. вступило в силу 4 апреля 2002г.

Лицензирование ауд. деят-ти осуществляет Минфин РФ – лицензирующий орган. Лицензия на осуществление ауд. деят-ти выдается сроком на 5 лет, кот. по заявлению лицензиата может продлеваться на 5 лет неограниченное кол-во раз.

Требования и условия при получении лицензии: 1. наличие у аудиторов ауд. орг-зации квалиф. аттестатов аудитора; 2.наличие в штате ауд. орг-зации не менее 5 аудиторов, имеющих квалиф. аттестаты аудитора; 3. осуществление пред-принимательской деят-ти только в виде проведения аудита и оказания сопутствующих аудиту услуг в соотв. с правовы-ми актами РФ, в т.ч. федер. правилами ауд. деят-ти; 4. соблюдение правил внутр. контроля качества проводимых лицен-зиатами ауд. проверок и обеспечение возможности проведения внешних проверок качества их деятельности с представле-нием в установленном порядке всей необходимой для этого документации и информации в соотв. с законод-вом РФ; 5. обеспечение сохранности сведений, составляющих ауд. тайну, кроме случаев, предусмотренных законод-вом РФ; 6. уча-стие в обязательном аудите кредитных орг-заций и банковских групп не менее аудиторов, имеющих квалиф. аттестаты аудитора на право проведения кредитных организаций; 7. наличие у ауд. орг-зации при проведении обязательного банко-вского аудита стажа ауд. деят-ти не менее 2-х лет.

Лиценз. орган с целью контроля за соблюдением лицензиатами лиценз.требований и условий проводит проверки их деятельности. При проведении проверок лицензиат обязан предоставлять документы, необходимые для проведения про-верки, в т.ч. ауд.заключения и рабочую документацию. Лиценз. орган не вправе проверять проводить в течение одного календ. года более одной проверки ауд. орг-зации или индивид. аудитора по одним и тем же вопросам, за исключ. случа-ев, когда проверка проводится в связи с обращениями и жалобами заказчиков ауд. услуг или правоохран. органов. В слу-чае выявления при проведении проверки нарушений лицензиатом лиценз. требований и условий лиценз. орган обязан в месячный срок по окончании проверки направить лицензиату предупреждение с указанием выявленных нарушений и сроков их устранения. Индивид. аудиторы и ауд. орг-зации обязаны в 15-дневный срок сообщать в лиценз. орган об из-менениях данных, внесенных в реестр лицензий. Лиц. орган руководствуется при проведении лицензирования и предос-тавления инф-ции из реестра лицензий ФЗ «О лицензировании отдельных видов деят-ти» и Полож.«О лицензировании ауд. деят-ти». Датой получения ауд. орг-зацией или индив. аудитором лицензии на осуществление ауд. Дея-ти считается дата принятия решения о выдаче соотв. лицензии. Согласно ФЗ «О лиценз. отдельных видов деят-ти» предусмотрены след. сборы, связанные с лицензированием: -за рассмотрение лиценз. органом заявления о предоставлении лицензии взи-мается лицензионный сбор в размере 300р. -за предоставление лицензии – 1000р. -за переоформление документа, подтверждающего наличие лицензии - 100р.

Вопрос 11.Планирование аудита

Стандарт №3 ауд. деят-ти, разработанное с учетом международных стандартов аудита, устанавливает единые требо-вания по планированию аудита финансовой (бухг.) отчетности. Ауд. орг-зация и индивидуальный аудитор обязаны пла-нировать свою работу так, чтобы проверка была проведена эффективно. Планирование аудита предполагает разработку общей стратегии и детального подхода к ожидаемому характеру, срокам проведения и объему аудиторских процедур.

Планирование работы Планирование аудитором своей работы способствует тому, чтобы важным областям аудита было уделено необходимое внимание, чтобы были выявлены потенциальные проблемы и работа была выполнена с оп-тимальными затратами, качественно и своевременно. Планирование позволяет эффективно распределять работу между членами группы специалистов, участвующих в ауд. проверке, а также координировать такую работу. Затраты времени на планирование работы зависят от масштабов деят-ти аудируемого лица, сложности аудита, опыта работы аудитора с данным лицом, а также знания особенностей его деят-сти. Получение инфор-ции о деятельности аудируемого лица яв-ляется важной частью планирования работы, помогает аудитору выявить события, операции и другие особенности, ко-торые могут оказывать существенное влияние на финансовую (бух.) отчетность. Аудитор вправе обсуждать отдельные разделы общего плана аудита и определенные аудитор. процедуры с работниками, а также с членами совета директоров и членами ревизионной комиссии аудируемого лица для повышения эффективности аудита и координации ауд. проце-дур с работой персонала аудируемого лица. При этом аудитор несет ответственность за правильную и полную разра-ботку общего плана и программы аудита.

Общий план аудита Аудитору необходимо составить и документально оформить общий план аудита, описав в нем предполагаемые объем и порядок проведения ауд. проверки. При разработке общего плана аудита аудитору необходи-мо принимать во внимание:

а) деятельность аудируемого лица, в том числе:

общие экономические факторы и условия в отрасли, влияющие на деятельность аудируемого лица;

особенности аудируемого лица, его деятельности, финансовое состояние, требования к его финансовой (бухгалтерской) или иной отчетности, включая изменения, произошедшие с даты предшествующего аудита;

общий уровень компетентности руководства;

б) системы бухгалтерского учета и внутреннего контроля, в том числе:

учетную политику, принятую аудируемым лицом, и ее изменения;

влияние новых нормативных правовых актов в области бухгалтерского учета на отражение в финансовой (бухгалтерской) отчетности результатов финансово-хозяйственной деятельности аудируемого лица;

в) риск и существенность, в том числе:

ожидаемые оценки неотъемлемого риска и риска средств контроля, определение наиболее важных областей для аудита;

установление уровней существенности для аудита;

возможность (в том числе на основе аудита прошлых лет) существенных искажений или мошеннических действий;

выявление сложных областей бухгалтерского учета, в том числе таких, где результат зависит от субъективного суждения бухгалтера, например, при подготовке оценочных показателей;

г) характер, временные рамки и объем процедур, в том числе:

относительную важность различных разделов учета для проведения аудита;

влияние на аудит наличия компьютерной системы ведения учета и ее специфических особенностей;

существование подразделения внутреннего аудита аудируемого лица и его возможное влияние на процедуры внешнего аудита;

д) координацию и направление работы, текущий контроль и проверку выполненной работы, в том числе:

привлечение экспертов;

количество территориально обособленных подразделений одного аудируемого лица и их пространственную удаленность друг от друга;

количество и квалификацию специалистов, необходимых для работы с данным аудируемым лицом;

е) прочие аспекты, в том числе:

обстоятельства, требующие особого внимания, например, существование аффилированных лиц;

особенности договора об оказании аудиторских услуг и требования законодательства;

срок работы сотрудников аудитора и их участие в оказании сопутствующих услуг аудируемому лицу;

форму и сроки подготовки и представления аудируемому лицу заключений и иных отчетов в соответствии с законодательством, правилами (стандартами) аудиторской деятельности и условиями конкретного аудиторского задания.

Программа аудита Аудитору необходимо составить и документально оформить программу аудита, определяющую характер, временные рамки и объем запланированных аудиторских процедур, необходимых для осуществления общего плана аудита. Программа аудита является набором инструкций для аудитора, выполняющего проверку, а также средством контроля и проверки надлежащего выполнения работы.

В процессе подготовки программы аудита аудитор обязан принимать во внимание полученные им оценки неотъемлемого риска и риска средств контроля, а также требуемый уровень уверенности, который должен быть обеспечен при процедурах проверки по существу, временные рамки тестов средств контроля и процедур проверки по существу, координацию любой помощи, которую предполагается получить от аудируемого лица, а также привлечение других аудиторов или экспертов.

Общий план аудита и программа аудита должны по мере необходимости уточняться и пересматриваться в ходе аудита. Причины внесения значительных изменений в общий план и программу аудита должны быть документально зафиксированы.

Вопрос 12.Аудит формирования Уставного капитала, его структура.

Нормативная база.

Юр.лица могут создаваться только в такой форме, которая предусм.ГК РФ и принятыми на его основе ФЗ (законы об обществах. Различных форм собственности).

При аудите следует проверять соответствие деятельности предприятия учредительным документам.

Объекты и источники проверки.

Первонач.задачей аудита явл.проверка соответствия содержания учредительных докум. экономического субъекта требованиям законодательства: зарегистрирован ли он в гос.регистрац.палате, налоговом органе, Пенсион.фонде, учрежд.мед.страха, не противоречат ли его деятельность целям, предусмотр.уставом (учред.договором), и разрешена ли она соотв.лицензиями. Это проверяется на основании след.документов:

Устава

Учреидит. договора

Патента субъекта малого бизнеса

Протокола собрания учредителей

Свидетельства о госрегистрации

Документов по приватизации и акционировании

Лицензиий и разрешений на определенные виды деятельности

Свидетельств о регистации в Гос.палате. налоговом органе, ПФ, ФОМС, органе статистики

Выписок из протоколов собраний учредителей(участников), акционеров

Проспектов эмиссии

Договоров с банком на открытие счетов

Бух.отчетностей, имеющих отметки налогового органа

Других

Проверка формирования УК.

Аудитор должен получить документальные доказательства правильности первичного формирования УК и всех последующих изменений его суммы. Минимальный размер УК на дату гос.регистрации установлен ФЗ в зависимости от организационно-правовой формы предприятий:

ОАО - Не менее 1 000 МРОТ; ЗАО - Не менее 100; Народные предприятия - Не менее 1 000; ООО - Не менее 100; Гос.и муниц.унитарные предприятия - Не менее 1 000

Первонач.величина УК формируется из взносов их учредителейи участников.

В соотв.с ГК РФ вкладом в УК могут быть ден.средства, ценные бумаги, другие вещи или имущественные права, либо иные права, имеющие денежн.оценку.

Аудитор проверяет, имеется ли соглашение между учредителями о денежной оценке имущественного влкада, а в необходимых случаях – подтверждена ли она независимым оценщиком. В кач.вклада в УК могут поступать НМА.ПБУ 14/2000 «Учет НМА». Уточнен.перечень и понятие таких активов:

исключтительные права патентообладателя на изобретения, промышл.образцы, полезные модели и селекционные достижения;

исключ.авторские права на программы ЭВМ и базы данных;

исключительные права владельца на товарный знак и знак обслуживания, наименование места происхожд.товаров;

имущ.право автора на топологии интегральных микросхем;

деловая репут.приедприятия. а также организационные расходы, которые в соотв.с учредит.документами признаны вкладом в УК.

УК коммерческой организации может формироваться с участием зарубежного

капитала. Аудитор применяет правильность исчисления курсовых разниц и уплату тамож.пошлин,НДС,акцизов.

Установлены определенные сроки формирования УК. Так акции общества при его учреждении должны быть полностью оплачены в теч.срока, предусмотренного уставом. Обязательное условие: не менее половины УК должно оплачиваться к моменту регистрации ОАО(ЗАО), а оставшаяся – в течение года после даты регистрации.

Размер УК измен.на основан.решения общ.собрания акц.одноврем.с уточнением учредит.документов.