Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Анализ финансово-экономической деятельности ОАО Мясокомбинат Омский

Реферат: Анализ финансово-экономической деятельности ОАО Мясокомбинат Омский

1. Общая характеристика ОАО «Мясокомбинат «ОМСКИЙ»

Объектом исследования в рамках данного отчета является открытое акционерное общество «Мясокомбинат «Омский», входящее в состав группы предприятий «Омский Бекон».

1. 1. Общая характеристика предприятия

Мясокомбинат «Омский», расположенный в поселке «Солнечный» города Омска, был введен в строй 30 декабря 1968 года. И с самого начала партнерство тесно связало мясокомбинат и совхоз «Лузинский», впоследствии - «Омский бекон».

Акционировался мясокомбинат 17 мая 1993 года. 20 декабря 1995 года, в один из самых сложных моментов для экономики предприятия, было проведено собрание акционеров, и к руководству пришла новая команда во главе с генеральным директором Александром Александровичем Кивичем. Фактически с этого времени началась интеграция мясокомбината «Омский» и «Омского бекона». Благодаря поддержке «Омского бекона» комбинату удалось рассчитаться с долгами и начать аккуратно и своевременно оплачивать поставляемое сырье. Но главным фактором дальнейшего успеха стала основательная поэтапная реконструкция.

Оборудование прошлого поколения заменялось передовым, что позволило в 4 раза увеличить производственные мощности, доведя выпуск продукции до 2000 тонн в месяц. Так был сделан значительный качественный скачок в повышении эффективности производства, расширении ассортимента продукции. Реконструкция и модернизация мясоперерабатывающих цехов, внедрение современных технологий - залог экономической стабильности мясокомбината «Омский» и успеха не только на региональном, но и российском рынках.

Качество свинины ОАО «Омский бекон», обусловленное сбалансированным кормлением, правильным содержанием, высоким генетическим уровнем животных, полностью проявляется при столь же качественной переработке. Установленное на мясокомбинате «Омский» самое современное технологическое оборудование производства Германии, Австрии, США, Нидерландов успешно справляется с этой задачей.

Интеграция мясокомбината «Омский» и «Омского бекона» способствовала дальнейшему росту предприятий, позволив существенно снизить себестоимость продукции и максимально эффективно организовать технологический процесс на всех его стадиях. Централизованно и, что особенно важно, без посредников стали приобретаться программные материалы, оборудование, специи, оболочки для колбасных изделий. Следует подчеркнуть, что и в перерабатывающем цехе «Омского бекона», и на мясокомбинате «Омский» единая технология производства, единый подход к созданию продукта, единые требования к качеству.

Именно качество стало главным аргументом мясокомбината «Омский» в соперничестве на рынке, особенно на фоне богатого разнообразия торговых марок, как иностранных, так и отечественных производителей. Поэтому логичным шагом в развитии предприятия стала комплексная разработка и внедрение системы качества. В то же время подобная работа велась и на «Омском беконе», и на Лузинском комбикормовом заводе.

Первой, в мае 1999 года, была сертифицирована система качества в ОАО «Мясокомбинат «Омский». Сертификационный аудит, проведенный органом по сертификации Омского центра стандартизации, метрологии и сертификации, подтвердил соответствие системы качества требованиям ГОСТ, ИСО 9001-96. Объективность контроля качества продукции обеспечивается деятельностью аккредитованной лаборатории.

В феврале 2000 года начался новый этап реконструкции мясоперерабатывающих цехов Группы предприятий «Омский бекон», в которую теперь входит мясокомбинат «Омский». Был сделан еще один качественный переход к более эффективным моделям производства и управления, внедрены современные технологии, произведена модернизация цехов мясопереработки на уровне мировых стандартов.

Закуплено и установлено новое современное оборудование, аналогов которому нет в Сибири. Голландские и германские автоматы для переработки сырья и упаковки готовой продукции позволяют не только автоматизировать весь технологический процесс, но и повысить производительность труда, что в конечном итоге напрямую влияет на повышение качества мясных изделий.

В настоящий момент предприятие производит в месяц 2400 тонн колбасной и деликатесной продукции. В ассортименте более 200 наименований, многие из которых разработаны технологами комбината.

А ведь еще несколько лет назад специалисты мясокомбината могли использовать для изготовления продукции только традиционную рецептуру ГОСТов. Ограниченность ассортимента не позволяла в полной мере реализовать все возможности мясокомбината для освоения рынка и, следовательно, отрицательно сказывалась на прибыли. Не использовался и огромный творческий потенциал специалистов. Однако на предприятии нашлись люди, которые не только осознавали важность перемен, но и сами форсировали события, доводя идеи до реального воплощения. Галина Борисовна Баранова — именно такой человек. Она прошла карьерную лестницу от простого рабочего до руководителя: 30 лет отдав работе на мясокомбинате, стала профессионалом высочайшего класса. Возглавляла колбасный цех комбината, а сейчас -начальник мясоперерабатывающего цеха № 47 ОАО «Мясокомбинат «Омский». За многолетний добросовестный труд в агропромышленном комплексе и достижение высоких производственных показателей в апреле 2003 года Г. Б. Баранова была награждена Почетной грамотой Министерства сельского хозяйства России.

С самого начала вместе с Галиной Борисовной разрабатывала рецептуры заведующая лабораторией Любовь Александровна Каверга, а сейчас над расширением ассортимента трудится главный технолог мясокомбината Галина Ивановна Губанова. В 2003 году Галина Ивановна была удостоена почетного права быть занесенной на Доску почета Кировского административного округа г. Омска.

От создания рецепта до прилавка магазина - долгий путь. Специалисты, создающие новые фирменные вкусы, закладывают основу для дальнейшей работы всего коллектива, конечный результат которой зависит от каждого сотрудника мясокомбината. Высокое качество продукции - бесспорное доказательство профессионализма и ответственности работников предприятия, среди которых начальник колбасного цеха Александр Михайлович Ожерельев, старший мастер Наталья Дмитриевна Савчук, составитель фарша Сергей Николаевич Лесников. Заслуженным уважением и авторитетом на мясокомбинате «Омский» пользуются директор пo производству Владимир Григорьевич Солодянкин, главный бухгалтер Надежда Николаевна Перевера и руководитель информационно-вычислительного центра Надежда Николаевна Демина. С 1971 года трудится в мясной промышленности заслуженный ветеринарный врач РФ Николай Иванович Каверга, более 20 пет он занимал должность главного ветеринарного врача предприятия.

Больше тридцати лет трудится на мясокомбинате заслуженный экономист Российской Федерации Таисия Савельевна Арзамасова. В ее трудовой книжке всего одна запись о приеме на работу. В 1970 году она была принята в планово-экономический отдел на должность экономиста, а в 1985 году - возглавила отдел. С 1996 года Т. С. Арзамасова успешно справляется с обязанностями в должности заместителя генерального директора по экономике мясокомбината. Она отвечает за экономическую эффективность деятельности всего предприятия и знает, где найти резервы, каким образом нужно организовать производство, чтобы получить максимальную прибыль.

На мясокомбинате помнят имена тех, кто закладывал его основы - это первые руководители предприятия: Юрий Камильевич Хайбулаев, Анатолий Карлович Березовский, Иван Андреевич Шевелев, Виктор Давыдович Ткаченко. Здесь внимательно относятся к своим ветеранам многие из них проработали по 30 и более лет, а некоторые начинали свою трудовую биографию вместе с рождением предприятия. Такие, как мастер цеха субпродуктов Наталья Ивановна Самошина. Многие ветераны награждены высокими правительственными наградами: орденом Ленина - Анна Павловна Закрасова, орденом Трудового Красного Знамени - Нина Федоровна Парфенова и многие другие.

С декабря 2000 года мясокомбинат «Омский» возглавляет Владимир Васильевич Лахтин. В августе 1992 года он был принят на предприятие начальником компрессорного цеха, а в декабре 1995 года - назначен главным инженером. Сегодня В. В. Лахтин курирует весь блок переработки сельскохозяйственной продукции - мясопереработки и молочного производства, будучи заместителем генерального директора Группы предприятий «Омский бекон» и исполнительным директором ОАО «Мясокомбинат «Омский».

За многолетний добросовестный труд Владимир Васильевич Лахтин награжден Почетной грамотой администрации Омской области, Почетным знаком координационного совета программы «Сто лучших товаров России» - «За достижения в области качества».

«Наше качество - ваше здоровье» — лаконичный и оправданный девиз ОАО «Мясокомбинат «Омский». Качество самой высокой пробы, подтвержденное дипломами, призами, медалями на выставках региональных и российских уровней: «Золотая осень», «Российские продукты питания», «Агропродсельмаш», «Сто лучших товаров России», «Супермаркет», «Продсиб» и некоторые другие. Сегодня мясокомбинат «Омский» по праву входит в число крупнейших производителей высококачественного мясного продовольствия, пользующегося спросом не только в Омске и Омской области, но и во многих регионах России.

1.2. Организационная структура предприятия

Аппарат управления предприятия представляет собой систему взаимосвязанных органов и работников управления. На предприятии существуют постоянно-действующие отделы и службы, отвечающие за выполнение определенных функций на производстве. Работники этих подразделений несут ответственность за результаты производственной деятельности.

В верхней иерархии управленческой структуры имеются должности: Генеральный директор, главный инженер, заместитель исполнительного директора по экономике, директор по производству, директор по развитию и стратегическому планированию, зам. директора по снабжению и сбыту, гл. бухгалтер, зам. директора по хозяйственной части, начальник цеха основного производства.

В состав отделов управления входят: финансовый отдел, бухгалтерия, отдел МТС, отдел сбыта, отдел труда и заработной платы, планово-экономический отдел, отдел информационных технологий, административно-хозяйственный отдел.

Также имеются отделы: гл. механика и энергетика, технологическая лаборатория, отдел технического контроля, отдел охраны труда и техники безопасности, отдел охраны окружающей среды, хозяйственный отдел, отдел организации труда и заработной платы, отдел производства и управления.

В непосредственном подчинении Генерального директора ОАО «Омский Бекон» находятся исполнительный директор, заместитель Генерального директора по маркетингу и продажам, начальник департамента закупа и сырья, директор по развитию и стратегическому планированию, главный ветеринарный врач предприятия.

Схематически организационная структура предприятия представлена в Приложении 1.

2. Анализ финансово-экономической деятельности предприятия

Методика анализа деятельности предприятия базируется на системе определенных показателей. Их перечень довольно велик. Поэтому в каждом конкретном случае в соответствии со спецификой деятельности предприятия и в соответствии с пользователем данной информации (администрация, потенциальные инвесторы, налоговые органы и так далее) выбирается соответствующий ряд показателей. Перечень выбранных показателей должен быть необходимым и достаточным для качественного анализа.

Показатели деятельности предприятия формируются на основе данных бухгалтерской и статистической отчетности, оперативных данных. Практика финансового анализа уже выработала основные виды анализа (методику анализа) финансовых отчетов. Среди них можно выделить 6 основных методов:

горизонтальный (временной) анализ - сравнение каждой позиции отчетности с предыдущим периодом. Данные изменения рассчитываются как в абсолютных величинах, так и в процентах к базисному периоду.

вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, а следовательно, ведется перспективный прогнозный анализ;

анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей;

сравнительный (пространственный) анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям предприятия, филиалов, подразделений, цехов, так и межхозяйственный анализ показателей данного предприятия в сравнении с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

факторный анализ - анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), когда анализ дробят на составные части, так и обратным, когда составляют баланс отклонений и на стадии обобщения суммируют все выявленные отклонения, фактического показателя от базисного за счет отдельных факторов. В рамках этого анализа выявляются факторы и причины динамики показателей и их количественная оценка, так как выявление факторов, влияющих на изменение показателей, демонстрирует руководителю направления принятия наиболее эффективных управленческих решений.

Целью данной работы является оценка финансовой деятельности предприятия за анализируемые периоды. Соответственно данной цели определяется методика и система показателей анализа.

На начальном этапе проводится анализ финансовых результатов и рентабельности. В рамках данного анализа определяется динамика показателей прибыли, рентабельности и определяется степень влияния различных факторов на произошедшие изменения.

На следующем этапе проводится анализ себестоимости, позволяющий определить изменение затрат на рубль товарной продукции и причины этих изменений. Кроме того, определяется характер и структура затрат, выявляются наиболее эффективные пути снижения себестоимости.

Далее проводится анализ финансового состояния, позволяющий определить изменения в структуре баланса за анализируемый период, определить степень финансовой устойчивости предприятия.

Таким образом, в целом анализ хозяйственно-финансовой деятельности сводится к оценке изменений экономических показателей и финансового состояния предприятия за анализируемые периоды.

2.1. Анализ основных технико-экономических показателей

деятельности предприятия

В условиях рыночной экономики основа экономического развития предприятия - прибыль, важнейший показатель эффективности работы организации, источник его жизнедеятельности. Рост прибыли создает финансовую основу для осуществления расширенного воспроизводства предприятия и удовлетворения социальных и материальных потребностей учредителей и работников.

В современных условиях сводный показатель, характеризующий финансовый результат деятельности предприятия - валовая (балансовая) прибыль или убыток.

Валовая прибыль формируется как финансовый результат от реализации продукции (услуг), имущества организации (основных средств, материальных активов, материальных оборотных средств и других активов), а также доходов от внереализационных операций и представляет собой разницу между выручкой от реализации продукции, имущества и себестоимостью выполненных работ (услуг) и товарно-материальных ценностей, уменьшенных на сумму расходов по этим операциям:

|

Пв=Пр+Пч+П+ВД, |

(2.1.1.) |

где

Пв - валовая прибыль, тыс. руб.;

Пр - прибыль от сдачи заказчикам выполненных работ и услуг, тыс. руб.;

Пч - прибыль от реализации имущества, тыс. руб.;

П - прибыль от реализации продукции подсобных и вспомогательных производств, тыс. руб.;

ВД - внереализационные доходы и убытки, тыс. руб.

В процессе расчета валовой прибыли учитываются также доходы и расходы предприятия от внереализационных операций.

Прибыль, остающаяся в распоряжении предприятия после налогообложения, называется чистой прибылью. Эта прибыль направляется на капитальные вложения и прирост основного и оборотного капитала; на покрытие убытков прошлых лет, на отчисления в резервный капитал, на расходы социального характера; а также на выплату дивидендов и доходов.

Каждое предприятие в результате своей производственно-хозяйственной деятельности за свою работу получает денежный эквивалент, который называется выручкой. Выручка, как финансовый показатель, характеризует завершение производственного цикла, возврат авансированного на производство средств предприятия в денежную форму и начало нового витка в обороте средств.

Выручка предприятия включает в себя денежные средства от:

реализации работ (средства, получаемые от заказчика за выполненные объемы работ);

реализация услуг другим предприятиям;

реализация услуг населению;

продажа на сторону основных фондов, нематериальных активов и другого имущества;

доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям.

К доходам и расходам от внереализационных операций относятся: денежные суммы полученных и уплаченных штрафов, пени, неустоек и других экономических санкций; процентов, полученных на сумму средств, числящихся на счетах организации; курсовых разниц по валютным счетам и операциям с иностранной валютой; доходов (дивидендов, процентов) по акциям, облигациям и другим ценным бумагам, принадлежащим организации, а также доходов от долевого участия в деятельности других организаций; прочие доходы, расходы и потери.

В Приложении №2 рассчитаны основные технико-экономические показатели деятельности на ОАО «Мясокомбинат «ОМСКИЙ».

Главными источниками для расчета показателей являются:

Форма №1 «Бухгалтерский баланс» и форма № 2 «Отчет о прибылях и убытках».

Динамика темпов роста (Приложение 3) основных технико-экономических показателей за 2000-2002 гг.

По данным Приложения №2 проведем анализ изменения основных технико-экономических показателей деятельности ОАО «Мясокомбинат «ОМСКИЙ».

В результате сравнительного анализа по технико-экономическим показателям видно, что выручка от продаж в 2001 году по сравнению с 2000 годом увеличилась на 677238804 рубля, т.е. на 56,5 %. В 2002 году по сравнению с 2001 годом выручка увеличилась на 684869759 руб., т.е. на 36,51 %. В общем в 2002 году по сравнению с 2000 годом выручка увеличилась на 1362108563 руб., т.е. на 113,64%.

В 2002 году произошло увеличение количества рабочих с 1309 (в 2000 году) до 2190 человек, в связи с чем фонд заработной платы составил 138861572 рублей, что на 215,17% выше по сравнению с 2000 годом.

В результате увеличения выручки от продаж в 2001 году, выработка на одного рабочего по сравнению с 2000 годом возросла на 386860,94 руб., а в результате увеличения выручки от продаж в 2002 году выработка на одного рабочего снизилась на 38261,19 руб. Общее же изменение выработки на одного рабочего за эти годы составило 348599,74 рублей.

В результате повышения среднегодовой заработной платы в 2001 году по сравнению с 2000 годом на 2436,91 руб., т.е. на 7,25 %, фонд оплаты труда рабочих увеличился соответственно на 9071139,59 рублей (27,73 %), а в результате увеличения средней заработной платы в 2002 году на 12642,27 руб., фонд оплаты труда рабочих увеличился по сравнению с 2001 годом на 37117713,77 рублей (88,84%), в итоге по сравнению с 2000 годом фонд оплаты труда рабочих увеличился на 46188853,36 рублей (141,22%).

Чистая прибыль предприятия в 2001 году по сравнению с 2000 годом снизилась на 888851 рублей. В 2002 году по сравнению с 2001 годом снизилась еще на 7971959 рублей. В общем в 2002 году прибыль предприятия снизилась на 8860810 рублей (50,72%) по сравнению с 2000 годом и составила 8609470 рублей. Себестоимость работ при этом в 2001 году увеличилась на 693012685 рублей, а в 2002 году произошло увеличение себестоимости на 632857717 руб. В 2001 году произошел рост затрат на один рубль реализации, что на 2 коп. больше, чем в предыдущем году, а в 2002 году произошло снижение на 1 коп.

Увеличение себестоимости в 2001 году привело к снижению рентабельности предприятия на 2,05 % по сравнению с 2000 годом. В 2002 году можно наблюдать увеличение рентабельности на 0,73 % по сравнению с 2001 годом. В общем же в 2002 году по сравнению с 2000 годом произошло снижение рентабельности на 1,32 %.

В 2001 году затраты на один рубль выручки от основной деятельности снизились, это говорит о том, что по основной деятельности предприятие получило недостаток от выполненных работ, что теоретически должно было повлечь за собой увеличение прибыли и рентабельности производства. Однако этого не произошло из-за снижения темпов производства в связи со сменой руководства. Затраты на один рубль выручки от основной деятельности в 2002 году возросли, это говорит о том, что по основной деятельности предприятие получило избыток от выполненных работ, что повлекло за собой снижение прибыли и рентабельности производства.

Таблица 2.1.1.

Анализ динамики и структуры ОФ предприятия.

|

Группа ОФ |

На начало года |

На конец года |

Отклонение |

|||

|

руб. |

уд.вес, % |

руб. |

уд.вес, % |

абс., руб. |

уд.вес, % |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

2000 год |

||||||

|

1. Здания |

141069541 |

46,81 |

134633131 |

44,58 |

- 6436410 |

- 1022,59 |

|

2. Сооружения |

56444803 |

18,73 |

57833358 |

19,15 |

1388555 |

220,61 |

|

3. Машины и оборудование |

99686426 |

33,08 |

105030583 |

34,78 |

5344157 |

849,06 |

|

4. Транспортные средства |

4093984 |

1,36 |

4254112 |

1,41 |

160128 |

25,44 |

|

5. Произв. хоз. инвентарь |

72591 |

0,02 |

216894 |

0,07 |

144303 |

22,93 |

|

6. Другие виды ОС |

16711 |

0,01 |

45402 |

0,02 |

28691 |

4,56 |

|

Итого |

301384056 |

100 |

302013480 |

100 |

629424 |

100 |

|

2001 год |

||||||

|

1. Здания |

134633131 |

44,67 |

142158324 |

47,07 |

7525193 |

38,71 |

|

2. Сооружения |

57833358 |

19,19 |

59512119 |

19,71 |

1678761 |

8,64 |

|

3. Машины и оборудование |

105030583 |

34,85 |

113681406 |

37,64 |

8650823 |

44,50 |

|

4. Транспортные средства |

4254112 |

1,41 |

5822795 |

1,93 |

1568683 |

8,07 |

|

5. Произв. хоз. инвентарь |

216894 |

0,07 |

247280 |

0,08 |

30386 |

0,16 |

|

6. Другие виды ОС |

45402 |

0,02 |

31558 |

0,01 |

-13844 |

-0,07 |

|

Итого |

302013480 |

100 |

321453482 |

100 |

19440002 |

100 |

|

2002 год |

||||||

|

1. Здания |

142158324 |

47,17 |

141572252 |

46,88 |

-586072 |

-2,67 |

|

2. Сооружения |

59512119 |

19,75 |

59760216 |

19,79 |

248097 |

1,13 |

|

3. Машины и оборудование |

113681406 |

37,72 |

129896375 |

43,01 |

16214969 |

73,93 |

|

4. Транспортные средства |

5822795 |

1,93 |

10088566 |

3,34 |

4265771 |

19,45 |

|

5. Произв. хоз. инвентарь |

247280 |

0,08 |

1969951 |

0,65 |

1722671 |

7,85 |

|

6. Другие виды ОС |

31558 |

0,01 |

98863 |

0,03 |

67305 |

0,31 |

|

Итого |

321453482 |

100 |

343386223 |

100 |

21932741 |

100 |

Таблица 2.1.2.

Показатели оценки эффективности использования основных фондов.

|

Показатель |

2000 |

2001 |

2002 |

|

Фондоотдача, руб. |

3,97 |

6,02 |

7,7 |

|

Фондоемкость, руб. |

0,25 |

0,17 |

0,13 |

|

Фондорентабельность, % |

2,09 |

1,88 |

1,43 |

|

Фондовооруженность, руб. |

230480,34 |

199063,53 |

151824,55 |

Наблюдается повышение среднегодовой стоимости основных средств предприятия в 2001 году по сравнению с 2000 годом на 10034713 рублей, но, несмотря на это, заметно увеличение фондоотдачи на 2,04 рубля, т.е. на 51,5%. Увеличение среднегодовой стоимости основных производственных фондов в 2002 году по сравнению с 2001 годом на 20686372 руб. не привело к снижению фондоотдачи. Она увеличилась по сравнению с предшествующим годом на 1,69 рубля. В общем в 2002 году по сравнению с 2000 годом произошло увеличение среднегодовой стоимости основных фондов на 30721085 руб., а также увеличение фондоотдачи на 3,73 рубля.

На рисунке приведем пример изменения фондоотдачи за 2000-2002 гг.

Рис.2.1.3. Изменение фондоотдачи за 2000-2002 гг.

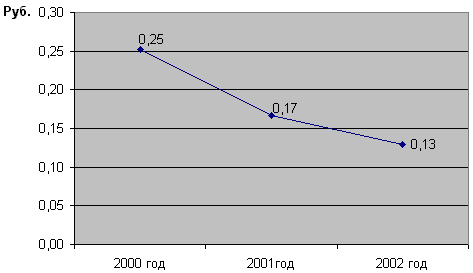

В результате увеличения объема реализации в 2001 году по сравнению с 2000 годом произошло снижение фондоемкости на 0,08 рубля, т.е. на 34%. В результате увеличения объема реализации в 2002 году по сравнению с 2001 годом наблюдается снижение фондоемкости на 0,04 рубля, т.е. на 21,9 %, а по сравнению с 2000 годом фондоемкость снизилась на 12 копеек или на 48,4 %.

На рисунке приведен пример изменения фондоемкости за 2000-2001 гг.

Рис.2.1.4.Изменеия фондоемкости за 2000-2001гг.

Меняется и фондовооруженность: по сравнению с 2000 г. в 2001 г. она снижается на 13,6%, а в 2002 г. – еще на 20,5%. Изменение фондовооруженности за период 2000-2002 гг. составило 34,13%.

Рис.2.1.5. Изменения фондовооруженности за 2000-2002 гг.

Анализ влияния факторов на изменение технико-экономических показателей необходимо начинать с анализа выручки от продаж. Основные производственные факторы, определяющие выручку, объединяют в три группы: первая включает факторы, связанные с наличием трудовых ресурсов и уровня их использования; вторая объединяет факторы, от которых зависит обеспечение производства материальными ресурсами и уровень их использования; к третьей группе относят факторы, определяющие наличие основных производственных фондов и уровень их использования.

Таблица 2.1.3.

Основные технико-экономические показатели за 2000-2002 годы

|

Показатели |

2000 |

2002 |

Темп роста, % |

|

1. Выручка от продаж |

1198599856 |

1875838660 |

213,64 |

|

2. Численность персонала |

1309 |

1670 |

167,27 |

|

3. Материальные ресурсы |

1282952614 |

2219854668 |

164,44 |

|

4. Среднегодовая стоимость ОПФ |

301698768 |

311733481 |

110,18 |

|

5. Выработка на одного работника |

915660,7 |

1399879,597 |

127,73 |

|

6. Материалоотдача |

0,93 |

1,21 |

129,9 |

|

7. Фондоотдача |

3,97 |

7,70 |

193,9 |

По данным анализа выручка от продаж в 2002 году увеличилась по сравнению с 2000 годом на 213,64 %, выработка на одного работника увеличилась и составила 127,73 %, материалоотдача увеличилась на 129,9 %, фондоотдача увеличилась до 193,9 %.

После анализа выручки от продаж рассчитаем влияние изменения численности на изменение выручки от продаж. Так, обобщающий экономический показатель выручки зависит от численности работников и среднегодовой выработки:

|

V=Ч*В, |

(2.1.2) |

где :

V- выручка от продаж;

В - среднегодовая выработка на одного работника;

Ч- численность работников.

Влияние указанных факторов на выручку можно определить методом цепных подстановок. Результат влияния изменения численности на выручку определяем по формуле:

|

Vч= Чо*Вб-Чб*Вб, |

(2.1.3) |

где:

Vч - влияние на выручку изменения численности;

Чо - значение численности отчетного периода;

Чб - значение численности базового периода;

Вб - значение выработки базового периода.

За базовый период может быть принят первый год анализируемого периода(2000 г.)

|

Vв= Чо*Во-Чо*Вб, |

(2.1.4) |

где:

Vв - влияние на выручку изменения среднегодовой выработки;

Во - значение среднегодовой выработки на одного работника в отчетном периоде.

Общее влияние двух факторов на изменение выручки можно получить путем суммирования рассчитанных показателей. Для большей наглядности сведем результаты расчетов в таблице 2.1.4.

Таблица 2.1.4.

Влияние основных факторов на изменение выручки от продаж

|

Фактор |

Влияние фактора на изменение выручки по годам |

|||

|

2000 |

2001 |

2002 |

Отклонения |

|

|

Изменение численности |

- |

28385482 |

334216155 |

305830674 |

|

Изменение выработки |

- |

648853322 |

1027892408 |

379039085 |

|

Общее влияние факторов |

- |

677238804 |

1362108563 |

684869759 |

Баланс отклонений: Под влиянием изменения численности и выработки в 2002 году произошло увеличение выручки от продаж на 684869759 рублей, что в свою очередь составляет 50,28% от общего увеличения выручки от продаж за 2000-2002 гг.

Следующий этап анализа - анализ использования фонда оплаты труда. Задачами анализа данного показателя являются оценка использования средств на оплату труда; определение факторов, влияющих на фонд оплаты труда по численности персонала. Для более обоснованного анализа определяют влияние на изменение фонда оплаты двух факторов: численности и среднегодовой зарплаты одного работника. проанализируем влияние факторов на изменение фонда оплаты труда методом цепных подстановок.

Таблица 2.1.4.

Влияние факторов на изменение фонда оплаты труда рабочих

|

№ п/п |

Влияние факторов |

Фонд оплаты труда, руб. |

Изменение фонда оплаты труда, руб. |

|

|

Численность работников, чел. |

Среднегодовая зарплата, руб. |

|||

|

1 |

1309 |

33658,54 |

44059028,9 |

0 |

|

2 |

1340 |

50301,55 |

67404077 |

+ 23345048,14 |

|

3 |

1674 |

63421,59 |

106167742 |

+ 62108712,8 |

В результате повышения среднегодовой заработной платы в 2001 году по сравнению с 2000 годом на 16643 рубля (49,4%) и увеличения работников на 31 человека, фонд оплаты труда увеличился на 23345048,14 рублей, а в результате увеличения среднегодовой заработной платы в 2002 году на 13120 рублей (26 %) и увеличения численности работников предприятия на 334 человека, фонд оплаты труда рабочих увеличился на 38763664,7 рублей. В итоге в 2002 году из-за влияния этих факторов произошло увеличение фонда заработной платы на 62108712,8 рублей (13,3 % от общего прироста фонда оплаты труда).

Следующий анализируемый показатель- анализ изменения себестоимости по статьям затрат. Анализ изменения себестоимости по статьям затрат проведем в таблице 2.1.5.

Таблица 2.1.5.

Анализ себестоимости по статьям затрат за 2000 - 2002 годы.

|

Статьи затрат |

Полная себестоимость фактически реализованных услуг |

|||||

|

2000 год |

2002 год |

Отклонения |

||||

|

руб. |

% к итогу |

руб. |

% к итогу |

Руб. |

% к итогу |

|

|

Материальные затраты |

1282952614 |

89,04 |

2109750978 |

85,34 |

826798364 |

-3,70 |

|

Затраты на оплату труда |

44059030 |

3,06 |

106277116 |

4,30 |

62218086 |

+1,24 |

|

Амортизация |

11784787 |

0,82 |

20460251 |

0,83 |

8675464 |

+0,01 |

|

Итого (производственная себестоимость) |

1338796431 |

92,91 |

2236488345 |

90,47 |

897691914 |

-2,45 |

|

Прочие затраты |

102100716 |

7,09 |

235725324 |

9,53 |

133624608 |

+2,45 |

|

Всего |

1440897147 |

192,91 |

2472213669 |

190,47 |

1031316522 |

-2,45 |

Данные таблицы показывают, что в результате снижения материальных затрат на 3,7 %, увеличения затрат на оплату труда на 1,24 %, увеличения амортизации на 0,01 % в 2002 году по сравнению с 2000 годом произошло снижение производственной себестоимости на 87,04 %. В итоге из-за увеличения прочих затрат на 2,45 % полная себестоимость снизилась на 2,45 %.

Следующий этап анализа – это анализ влияния факторов на увеличение выработки. На изменение выработки оказывают влияние следующие два фактора: численность работников и выручка от продаж. Результаты анализа увеличения выработки сведем в таблице 2.1.6.

Таблица 2.1.6

Влияние факторов на изменение выработки на одного работника

за 2000-2002 гг.

|

№ п/п |

Влияние факторов |

Выработка на 1 работника, руб. |

Изменение выработки на 1 работника, руб. |

|

|

Численность работников, чел. |

Выручка от продаж, руб. |

|||

|

1 |

1309 |

1198599856 |

915660,6998 |

0 |

|

2 |

1340 |

1875838660 |

1399879,597 |

+ 484218,9 |

|

3 |

1674 |

2560708419 |

1529694,396 |

+ 614033,7 |

В результате анализа выявлено увеличение выработки на 614033,7 руб. Это произошло за счет увеличения объема выручки от продаж в 2002 году по сравнению с 2000 годом на 1362108563 рубля, в результате чего выработка на одного рабочего увеличилась на 614033,7 рублей.

Следующий этап анализа – это анализ влияния факторов на изменение рентабельности услуг методом цепных подстановок. На изменение рентабельности услуг влияют следующие два фактора: прибыль от продаж и себестоимость услуг.

Влияние факторов на изменение рентабельности приведем в таблице 2.1.7.

Таблица 2.1.7

Влияние факторов на изменение рентабельности за 2000-2002 гг.

| № |

Влияние факторов |

Рентабельность услуг, % |

Изменение рентабельности услуг, % |

|

|

Прибыль от продаж, руб. |

Себестоимость, руб. |

|||

|

1 |

39511353 |

1130716089 |

3,49 |

0 |

|

2 |

52321665 |

1130716089 |

4,63 |

1,13 |

|

3 |

52321665 |

2456586491 |

2,13 |

-2,50 |

|

4 |

- |

- |

- |

-1,37 |

Рентабельность услуг в 2002 году по сравнению с 2000 годом увеличилась на 1,13 %. Это произошло из-за увеличения прибыли от продаж, а также из-за снижения себестоимости рентабельность услуг уменьшилась на 2,5% . Таким образом, изменение рентабельности под влиянием прибыли от продаж и себестоимости произошло в сторону уменьшения на 1,37 %.

Следующий анализируемый показатель - затраты на один рубль реализации.

На изменение затрат на один рубль реализации оказывают влияние два фактора: выручка от продаж и себестоимость услуг. За анализируемый период было выявлено увеличение затрат на один рубль реализации в 2001 году по сравнению с 2000 годом на 2 коп., т.е. на 102,2 %. В 2002 году произошло снижение затрат на один рубль реализации по сравнению с 2001 годом на 1 коп., т.е. на (99,29 %), а по сравнению с 2000 годом затраты увеличились на 1 копейку, т.е. на 101,3 %.

Проанализируем влияние факторов на изменение затрат на один рубль реализации методом цепных подстановок. Результаты анализа в таблице 2.1.8.

Таблица 2.1.8

Влияние факторов на изменение затрат на один рубль реализации

за 2000-2002гг.

| № |

Влияние факторов |

Затраты на 1 рубль реализации, коп. |

Изменение затрат на один рубль реализации, коп. |

|

|

Выручка от продаж, руб. |

Себестоимость, руб. |

|||

|

1 |

1198599856 |

1130716089 |

106 |

0 |

|

2 |

2560708419 |

1130716089 |

226 |

120 |

|

3 |

2560708419 |

2456586491 |

104 |

-122 |

|

4 |

- |

- |

- |

-2 |

В результате увеличения выручки от продаж затраты на один рубль реализации в 2002 году по сравнению с 2000 годом увеличились на 120 копеек, а в результате увеличения себестоимости затраты на один рубль реализации снизились на 122 копейки. Общий баланс отклонений затрат на один рубль реализации составил 2 копейки в сторону снижения затрат.

2.3. финансовый анализ деятельности предприятия

2.3.1. Структурный анализ активов и пассивов предприятия

Цель структурного анализа – изучение структуры и динамики средств предприятия и источников их формирования для ознакомления с общей картиной финансового состояния.

Структурному анализу предшествует общая оценка динамики активов организации, получаемая путем сопоставления темпов прироста активов с темпами прироста финансовых результатов.

Таблица 2.3.1.

Сравнение динамики активов и финансовых результатов

|

Показатели |

2000 год |

2001 год |

Темп прироста, % |

2002 год |

Темп прироста, % |

|

1.Средняя за период величина активов предприятия |

267168231 |

338599992 |

27 |

513722432 |

52 |

|

2.Выручка от реализации за период |

1198599856 |

1875838660 |

57 |

2560708419 |

37 |

|

3.Прибыль от реализации за период |

39511353 |

25155473 |

-36 |

52321665 |

108 |

Сравнение динамики активов и финансовых результатов за 2000 год и 2001 год показало, что темп прироста прибыли меньше темпа прироста активов а темп прироста выручки больше темпа прироста активов - это свидетельствует об эффективности использования активов. Анализ динамики в 2002 году выявил, что темпы прироста прибыли больше темпов прироста активов, а темпы прироста выручки меньше темпов прироста активов – это свидетельствует о том, что в отчетном периоде (2002 год) предприятие стремилось к резкому увеличению прибыли в условиях ограниченности активов.

2.3.2. Анализ структуры активов предприятия

Активы предприятия состоят из внеоборотных и оборотных активов. Анализ структуры активов предприятия проведем в таблице 2.10. Для анализа структуры активов необходимо рассчитать коэффициент соотношения оборотных и внеоборотных активов, так как он характеризует наиболее общую структуру активов.

Таблица 2.3.2.

Анализ структуры активов

|

Показатель |

Абсолютные величины, руб. |

Удельные веса, % |

Отклонение |

||||

|

Начало года |

Конец года |

Начало года |

Конец года |

абсолют. |

уд. вес |

% к изм. итога |

|

|

2000 год |

|||||||

|

Внеоборотные активы |

167655358 |

158036854 |

65,67 |

56,63 |

-9618504 |

-9,04 |

-40,5 |

|

Оборотные активы |

87635966 |

121008284 |

34,32 |

43,36 |

33372318 |

9,034 |

40,5 |

|

Итого |

255291324 |

279045138 |

100 |

100 |

23753814 |

0 |

100 |

|

Коэффициент соотношения ВОА и ОА |

0,52 |

0,77 |

X |

X |

-3,47 |

X |

Х |

|

2001 год |

|||||||

|

Внеоборотные активы |

158036854 |

167898502 |

56,63 |

42,17 |

9861648 |

-14,47 |

8,28 |

|

Оборотные активы |

121008284 |

230256343 |

43,36 |

57,83 |

109248059 |

14,47 |

-8,28 |

|

Итого |

279045138 |

398154845 |

100 |

100 |

119109707 |

0 |

100 |

|

Коэффициент соотношения ВОА и ОА |

0,77 |

1,37 |

X |

X |

11,08 |

X |

X |

|

2002 год |

|||||||

|

Внеоборотные активы |

167898502 |

206692837 |

42,17 |

32,84 |

38794335 |

-9,32 |

16,78 |

|

Оборотные активы |

230256343 |

422597182 |

57,83 |

67,15 |

192340839 |

9,32 |

-16,78 |

|

Итого |

398154845 |

629290019 |

100 |

100 |

231135174 |

0 |

100 |

|

Коэффициент соотношения ВОА и ОА |

1,37 |

2,04 |

X |

X |

4,96 |

Х |

Х |

Внутренний анализ структуры активов показал, что в 2000 году произошло снижение коэффициента соотношения оборотных и внеоборотных активов на 3,47 руб. Это говорит о том, что в наибольшей мере на прирост источников средств организации были направлены оборотные активы. В 2001 году наблюдается такая же картина. В 2002 году на прирост источников средств предприятия в наибольшей мере были направлены и оборотные и внеоборотные активы, в результате чего произошло увеличение коэффициента соотношения оборотных и внеоборотных активов на 4,96 руб.

2.3.3. Анализ структуры пассивов предприятия

Пассивы организации состоят из собственного капитала и резервов, долгосрочных заемных средств и кредиторской задолженности. Структуру пассивов характеризуют коэффициент автономии, равный доле собственных средств в общей величине источников средств предприятия.

Коэффициент соотношения заемных и собственных средств, вычисляемый по формуле:

К соот ЗК и СК = ЗК / СК,

где:

ЗК – заемный капитал;

СК – реальный собственный капитал

Для расчета коэффициентов рассчитывается реальный собственный капитал, совпадающий для акционерных с величиной чистых активов и общая величина источников средств предприятия, которые равны:

Реальный собственный капитал равен итогу раздела 3 баланса «Капитал и резервы».

Общая величина источников средств предприятия равна итогу баланса

Нормальные ограничения для коэффициентов:

К соот ЗК и СК >= 0,5;

К соот ЗК и СК

Они означают, что обязательства предприятия могут быть покрыты собственными средствами. Положительно оцениваются рост коэффициента автономии, свидетельствующий об увеличении финансовой независимости, и уменьшение коэффициента соотношения заемных и собственных средств, отражающие уменьшение финансовой зависимости.

Анализ структуры пассивов данного предприятия приведем в таблице 2.3.3.

Таблица 2.3.3

Анализ структуры пассивов

|

Показатель |

Абсолютные величины, руб. |

Удельные веса, % |

Отклонение |

||||

|

Начало года |

Конец года |

Начало года |

Конец года |

абсолют. |

уд. вес |

% к изм. итога |

|

|

2000 год |

|||||||

|

1. СК |

167138076,00 |

199259135,00 |

65,52 |

71,41 |

32121059,00 |

5,89 |

134,21 |

|

2. ЗК |

87973248,00 |

79786003,00 |

34,48 |

28,59 |

-8187245,00 |

-5,89 |

-34,21 |

|

Итого источников |

255111324,00 |

279045138,00 |

100,00 |

100,00 |

23933814,00 |

0,00 |

100,00 |

|

Коэффициент автономии |

0,65 |

0,71 |

x |

x |

0,06 |

x |

x |

|

Коэффициент соотношения ЗК и СК |

0,53 |

0,40 |

x |

x |

-0,13 |

x |

x |

|

2001 год |

|||||||

|

1. СК |

199259135,00 |

204893557,00 |

71,41 |

51,46 |

5634422,00 |

-19,95 |

4,73 |

|

2. ЗК |

79786003,00 |

193261288,00 |

28,59 |

48,54 |

113475285,00 |

19,95 |

95,27 |

|

Итого источников |

279045138,00 |

398154845,00 |

100,00 |

100,00 |

119109707,00 |

0,00 |

100,00 |

|

Коэффициент автономии |

0,71 |

0,51 |

x |

x |

-0,20 |

x |

x |

|

Коэффициент соотношения ЗК и СК |

0,40 |

0,94 |

x |

x |

0,54 |

x |

x |

|

2002 год |

|||||||

|

1. СК |

204893557,00 |

213570332,00 |

51,46 |

33,94 |

8676775,00 |

-17,52 |

3,75 |

|

2. ЗК |

193261288,00 |

415719687,00 |

48,54 |

66,06 |

222458399,00 |

17,52 |

96,25 |

|

Итого источников |

398154845,00 |

629290019,00 |

100,00 |

100,00 |

231135174,00 |

0,00 |

100,00 |

|

Коэффициент автономии |

0,51 |

0,34 |

x |

x |

-0,18 |

x |

x |

|

Коэффициент соотношения ЗК и СК |

0,94 |

1,95 |

x |

x |

1,00 |

x |

x |

В результате анализа пассивов предприятия определили, что в 2000 году прирост собственных средств оказал наибольшее влияние на увеличение имущества предприятия. Коэффициент автономии снизился на 0,12 , что ниже нормального значения (>=0,5) – это свидетельствует об уменьшении финансовой независимости. А увеличение коэффициента соотношения заемных и собственных средств на 1,25 , что выше нормального значения (

В 2001 году прирост собственных средств оказал наибольшее влияние на увеличение имущества предприятия. Коэффициент автономии снизился на 0,19, что ниже нормального значения (>=0,5) – это свидетельствует об уменьшении финансовой независимости. А увеличение коэффициента соотношения заемных и собственных средств на 12,54 , что выше нормального значения (

В 2002 году прирост заемных средств оказал наибольшее влияние на увеличение имущества предприятия. Коэффициент автономии снизился на 0,08 , что ниже нормального значения (>=0,5) – это свидетельствует об уменьшении финансовой независимости. А уменьшение коэффициента соотношения заемных и собственных средств на 73,15 , оценивается положительно, и это отражает уменьшение финансовой зависимости.

2.3.4.Анализ финансовой устойчивости предприятия

Финансовая устойчивость - это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам её финансово-хозяйственной деятельности.

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат.

Общая величина запасов и затрат равна сумме строк 210 и 220 актива баланса.

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

1. Наличие собственных оборотных средств (реальный собственный капитал - внеоборотные активы+230стр.);

2. Наличие собственных и долгосрочных заёмных источников формирования запасов и затрат или функционирующий капитал (наличие собственных оборотных средств + долгосрочные кредиты и займы);

3. Общая величина основных источников формирования запасов и затрат (наличие собственных и долгосрочных источников средств для формирования ЗЗ+610+450).

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования:

- Излишек (+) или недостаток (-) собственных оборотных средств, равный разнице величины собственных оборотных средств и величины запасов;

- Излишек (+) или недостаток (-) долгосрочных источников формирования запасов, равный разнице величины долгосрочных источников формирования запасов и величины запасов;

- Излишек (+) или недостаток (-) общей величины основных источников формирования запасов, равный разнице величины основных источников формирования запасов и величины запасов.

С помощью этих показателей определяется трёхкомпонентный показатель типа финансовой ситуации:

Возможно выделение 4х типов финансовых ситуаций:

1. Абсолютная устойчивость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям: Фс іО; Фт іО; Фо і0; т.е. S= {1,1,1};

2. Нормальная устойчивость финансового состояния, которая гарантирует платежеспособность: Фс< 0; Фті0; Фоі0; т.е. S={0,1,1};

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором всё же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов: Фсі0;т.е. S={0,0,1};

4. Кризисное финансовое состояние, при котором предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности: Фс

Формулы для расчета показателей:

1 = СОК – Запасы

2 = СОК – Запасы + ДО

3 = СОК – Запасы + ДО + КЗиК

Определение типа финансовой устойчивости предприятия представим в таблице 2.3.4.

Таблица 2.3.4.

Определение типа финансовой ситуации

|

Показатели |

2000 год |

2001 год |

2002 год |

|

СОК |

20352499,5 |

37970967 |

20798574 |

|

Зап |

59510497 |

102733307 |

166371144,5 |

|

ДО |

584375 |

478125 |

371875 |

|

КЗиК |

27259169,5 |

61472426,5 |

146244500 |

|

Ситуация |

кс |

кс |

нфс |

кс – кризисное финансовое состояние;

нфс – неустойчивое финансовое состояние

На основании проведенного анализа, выявили, что на протяжении 2000 и 2001 годов на данном предприятии трёхкомпонентный показатель финансовой ситуации S={0,0,0} характеризует кризисное финансовое состояние. Лишь в 2002 году наблюдается неустойчивое финансовое состояние. Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором - величина запасов, то основными способами выхода из кризисного финансового состояния будет: пополнение источников формирования запасов и оптимизации их структуры, а также обоснованное снижение уровня запасов.

Кроме расчета показателя собственных оборотных средств, финансовую устойчивость оценивают с помощью системы показателей.

Одной из важнейших характеристик устойчивости финансового состояния предприятия, его независимости от заемных источников средств является коэффициент автономии (Ка), равный доле источников собственных средств в общем итоге баланса-нетто. Нормальное минимальное значение коэффициента автономии оценивается на уровне 0,5. Значение Ка>0,5, показывает, что все обязательства предприятия могут быть покрыты его собственными средствами. Выполнение ограничения Ка>0,5 важно не только для самого предприятия, но и для его кредиторов. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости предприятия, снижении риска финансовых затруднений в будущие периоды. Такая тенденция, с точки зрения кредиторов, повышает гарантии погашения предприятием своих обязательств.

Ка = Обязательства предприятия / Валюта баланса

Коэффициент автономии дополняет коэффициент соотношения заемных и собственных средств (Кз/с), который представляет собой частное от деления всей суммы обязательств по привлеченным заемным средствам на сумму собственных средств. Он указывает, сколько заемных средств привлекло предприятие на один рубль вложенных в активы собственных средств. Нормальное ограничение для коэффициента соотношения заемных и собственных средств Кз/с

Кз/с = Обязательства предприятия / Собственные средства

Также существенной характеристикой финансового состояния является коэффициент соотношения мобильных и иммобилизованных средств (Км/и). Значение коэффициента в большей степени обусловлено отраслевыми особенностями круговорота средств анализируемого предприятия.

Км/и = Оборотные средства (моб.) / Внеоборотные средства (иммобил.)

Весьма существенной характеристикой устойчивости финансового состояния является коэффициент маневренности (Км), равный отношению собственных оборотных средств предприятия к общей величине источников собственных средств. Он показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Высокое значение коэффициента маневренности положительно характеризует финансовое состояние, однако каких-либо устоявшихся в практике нормальных значений показателя не существует. Иногда в специальной литературе в качестве оптимальной величины коэффициента рекомендуется 0,5.

Км = СОС / Общая величина источников собственных средств

В соответствии с той определяющей ролью, какую играют для анализа финансовой устойчивости абсолютные показатели обеспеченности предприятия источниками формирования запасов и затрат, одним из главных относительных показателей устойчивости финансового состояния является коэффициент обеспеченности запасов и затрат собственными источниками формирования (Ко), равный отношению величины собственных оборотных средств к стоимости запасов и затрат предприятия. Нормальное ограничение, получаемое на основе статистических усреднений данных хозяйственной практики, для этого коэффициента имеет следующий вид: Ко>0,6 - 0,8.

Ко = СОС / Стоимость запасов и затрат

Важную характеристику структуры средств предприятия дает коэффициент имущества производственного назначения (Кп.им.), равный отношению суммы стоимостей основных средств (за минусом износа), капитальных вложений, оборудования, производственных запасов и незавершенного производства к итогу баланса. На основе данных хозяйственной практики нормальным считается следующее ограничение показателя: Кп.им.>0,5. В случае снижения значения показателя ниже критической границы целесообразно привлечение долгосрочных заемных средств для увеличения имущества производственного назначения, если финансовые результаты в отчетном периоде не позволяют существенно пополнить источники собственных средств.

Кп.им. = (ОС + Кап.Влож. + Оборудование + Запасы + НЗП) / Валюта баланса

Для характеристики структуры средств предприятия также определяется коэффициент обеспеченности собственными средствами, равный отношению величины собственных оборотных средств к общей величине оборотных активов:

Коб = Собственные оборотные средства / Оборотные активы

Анализ показателей финансовой устойчивости предприятия рассмотрено в приложении 3.

За анализируемый период финансовое состояние ОАО «Мясокомбинат «ОМСКИЙ» можно признать удовлетворительным. Предприятие практически независимо от внешних источников, так как коэффициент автономии находится в пределах оптимального значения и составляет на конец 2000 года 0,71; 2001 года - 0,61. В 2002 году значение этого показателя составило 0,43, что должно натолкнуть руководство предприятия на изучение финансовой политики ОАО, а именно необходимо ответить на вопрос – сможет ли в дальнейшем предприятие при такой тенденции покрывать свои обязательства за счет собственных средств.

Так коэффициент соотношения заемных и собственных средств на конец 2002 года не удовлетворяет пороговому значению

Коэффициент маневренности на протяжении всех рассматриваемых периодов находится значительно ниже порогового значения. Это означает, что значительная часть собственных средств закреплена в ценностях иммобилизованного характера, которые являются менее ликвидными. Для выхода из данной ситуации необходимы вложения собственных средств преимущественно в активы мобильного характера, что бы смогло обеспечить ликвидность баланса.

2.3.5. Анализ платежеспособности и ликвидности предприятия.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

Абсолютно ликвидные активы (АЛА) - к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения.

Быстро реализуемые активы (БРА) - дебиторская задолженность и прочие активы (-) иммобилизация.

Медленно реализуемые активы (МРА) - Запасы и затраты, (-) сч.31 (-) НДС (+) расчёты с учредителями (+) долгосрочные финансовые вложения (за исключением вкладов в УК).

Трудно реализуемые активы (ТРА) - статьи раздела 1 актива, за исключением статей этого раздела, включенных в предыдущую группу.

Пассивы баланса группируются по степени срочности их оплаты:

Наиболее срочные обязательства (НСО) - к ним относится кредиторская задолженность и ссуды непогашенные в срок.

Краткосрочные обязательства (КО) - краткосрочные кредиты и заемные средства.

Долгосрочные обязательства (ДО) - Долгосрочные кредиты и займы.

Постоянные пассивы (ПП) - 1 раздел "Источники собственных средств" пассива баланса (+) стр. 640, 650, 660 (-) сч. 31 (-) сч. 19 (-) иммобилизация.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

АЛА > НСО

БРА > КО

МРА > ДО

ТРА < ПП

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит "балансирующий" характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличии у предприятия собственных оборотных средств. В случае, когда одно или несколько неравенств системы имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность. Сравнение же медленно реализуемых активов с долгосрочными пассивами отражает перспективную ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени. Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Анализ ликвидности баланса предприятия покажем в таблицах.

|

Таблица 2.3.5. |

|||||||

|

Баланс ликвидности за 2000 год |

|||||||

|

Актив |

тыс. руб. |

Пассив |

тыс. руб. |

Платежный недостаток (излишек) |

|||

|

Начало года |

Конец года |

Начало года |

Конец года |

На начало года |

На конец Года |

||

|

АЛА |

3476443 |

7691881 |

НСО |

42299285 |

41293400 |

-38822842 |

-33601519 |

|

БРА |

31893030 |

35791122 |

КО |

44973988 |

37961353 |

-13080958 |

-2170231 |

|

МРА |

48561879 |

70506455 |

ДО |

637500 |

531250 |

47924379 |

69975205 |

|

ТРА |

167408117 |

157779383 |

ПП |

163248696 |

191982838 |

4159421 |

-34203455 |

|

ИТОГ |

251339469 |

271768841 |

ИТОГ |

251339469 |

271768841 |

0 |

0 |

|

Начало года: баланс неликвиден |

|||||||

|

Конец года: баланс ликвиден в отдаленной перспективе |

|||||||

|

Таблица 2.3.6. |

|||||||

|

Баланс ликвидности за 2001 год |

|||||||

|

Актив |

тыс. руб. |

Пассив |

тыс. руб. |

Платежный недостаток (излишек) |

|||

|

Начало года |

Конец года |

Начало года |

Конец года |

На начало года |

На конец Года |

||

|

АЛА |

7691881 |

14460533 |

НСО |

41293400 |

107846288 |

-33601519 |

-93385755 |

|

БРА |

35791122 |

62982804 |

КО |

37961353 |

84990000 |

-2170231 |

-22007196 |

|

МРА |

70506455 |

136843033 |

ДО |

531250 |

425000 |

69975205 |

136418033 |

|

ТРА |

157779383 |

167623569 |

ПП |

191982838 |

188648651 |

-34203455 |

-21025082 |

|

ИТОГ |

271768841 |

381909939 |

ИТОГ |

271768841 |

381909939 |

0 |

0 |

|

Продолжение таблицы 2.3.6 |

|||||||

|

Начало года: баланс ликвиден в отдаленной перспективе |

|||||||

|

Конец года: баланс ликвиден в отдаленной перспективе |

|||||||

|

Таблица 2.3.7. |

|||||||

|

Баланс ликвидности за 2002 год |

|||||||

|

Актив |

тыс. руб. |

Пассив |

тыс. руб. |

Платежный недостаток (излишек) |

|||

|

Начало года |

Конец года |

Начало года |

Конец года |

На начало года |

На конец года |

||

|

АЛА |

14460533 |

27041003 |

НСО |

107846288 |

207901937 |

-93385755 |

-180860934 |

|

БРА |

62982804 |

169658606 |

КО |

84990000 |

207499000 |

-22007196 |

-37840394 |

|

МРА |

136843033 |

196902409 |

ДО |

425000 |

318750 |

136418033 |

196583659 |

|

ТРА |

167623569 |

206405401 |

ПП |

188648651 |

184287732 |

-21025082 |

22117669 |

|

ИТОГ |

381909939 |

600007419 |

ИТОГ |

381909939 |

600007419 |

0 |

0 |

|

Начало года: баланс ликвиден в отдаленной перспективе |

|||||||

|

Конец года: баланс неликвиден |

|||||||

Для оценки платежеспособности предприятия используются относительные показатели, различающиеся набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности, показывающий, какую часть краткосрочной задолженности может покрыть предприятие за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Показатель рассчитывается по формуле:

Ка.л. = Абсолютно ликвидные активы / Краткосрочные обязательства

Нормальное ограничение Ка.л.>0,2.

Платежеспособность предприятия с учетом предстоящих поступлений от дебиторов характеризует коэффициент уточненной (текущей) ликвидности. Он показывает, какую часть текущей задолженности предприятие может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности:

Кт.л = Ден. средства, КФВ, кр. дебиторская задолженность / Кр. обязательства

Нормальное ограничение Кт.л.>1, означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги.

Прогнозируемые платежные возможности предприятия при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов отражает коэффициент покрытия (общей ликвидности):

Кп. = ДС и КФВ +краткосрочная дебит. задолженность + запасы / КО

Нормальное ограничение показателя: Кп.>2

Общая платежеспособность предприятия определяется как способность покрыть все обязательства предприятия всеми ее активами. Коэффициент общей платежеспособности рассчитывается по формуле:

Ко.п. = Активы предприятия/ Обязательства предприятия

Нормальное ограничение показателя Ко.п.>2.

Анализ коэффициентов ликвидности показан в таблице 2.3.10.

По данным таблицы видно, что все показатели ликвидности значительно ниже нормативных значений, что характеризует неплатежеспособность, не ликвидность предприятия.

Коэффициент абсолютной ликвидности в 2000 году составил 0,12, в 2001 году 0,18, в 2002 году 0,15. Основным фактором повышения уровня абсолютной ликвидности является равномерное и своевременное погашение дебиторской задолженности.

Коэффициент текущей ликвидности в 2000 году равен 0,031, в 2001 году 0,184, в 2002 году 0,247. Повышению уровня уточненной ликвидности способствует рост обеспеченности запасов собственными оборотными средствами, для чего следует увеличивать собственные оборотные средства и обоснованно снижать уровень запасов.

Коэффициент покрытия в 2000 году составил 0,537, в 2001 году 0,395, в 2002 году 0,439. Повышению уровня коэффициента покрытия способствует пополнение реального собственного капитала предприятия и сдержанный рост внеоборотных активов и долгосрочной дебиторской задолженности.

Коэффициент общей платежеспособности в 2000 году составил 1,341, в 2001 году 1,065, в 2002 году 0,983. В течении трех отчетных периодов произошло снижение данного коэффициента. Для повышения уровня коэффициента необходимо пополнять реальный собственный капитал.

Для прогноза изменения платежеспособности предприятия установлены коэффициент восстановления и коэффициент утраты платежеспособности, вычисляемые по формулам:

Кв = (Ктл.к. + 6/12 * (Ктл.к.-Ктл.н.)) / 2

Ку = (Ктл.к. + 3/12 * (Ктл.к.-Ктл.н.)) / 2

где:

Кв – коэффициент восстановления;

Ку – коэффициент утраты;

Ктл.к. – коэффициент текущей ликвидности на конец периода;

Ктл.н. – коэффициент текущей ликвидности на начало периода;

6 – период восстановления платежеспособности;

12 – продолжительность отчетного года.

Таблица 2.3.10.

Расчет коэффициентов ликвидности

|

Коэффициент |

2000 |

2001 |

2002 |

||||||

|

Начало года |

Конец года |

Отклонение |

Начало года |

Конец года |

Отклонение |

Начало года |

Конец года |

Отклонение |

|

|

Коэффициент абсолютной ликвидности |

0,08 |

0,20 |

0,13 |

0,20 |

0,17 |

-0,03 |

0,17 |

0,13 |

-0,04 |

|

Коэффициент критической ликвидности |

0,40 |

0,55 |

0,14 |

0,55 |

0,40 |

-0,15 |

0,40 |

0,47 |

0,07 |

|

Коэффициент текущей ликвидности |

0,96 |

1,44 |

0,48 |

1,44 |

1,11 |

-0,33 |

1,11 |

0,95 |

-0,16 |

|

Коэффициент общей платежеспособности |

1,595 |

1,341 |

-0,254 |

1,341 |

1,065 |

-0,276 |

1,065 |

0,983 |

-0,082 |

Рассмотрим оценку структуры баланса в таблице 2.18.

Таблица 2.3.11.

Оценка структуры баланса

|

Показатели |

2000 |

2001 |

2002 |

|

Коэффициент восстановления |

0,218 |

0,162 |

0,231 |

|

Коэффициент утраты |

0,244 |

0,180 |

0,225 |

Коэффициент восстановления платежеспособности имеет значение меньше 1. Это свидетельствует о том, что в отчетном периоде отсутствует тенденция восстановления платежеспособности предприятия в течении 6 месяцев. Коэффициент утраты платежеспособности в отчетном периоде также меньше 1.Это свидетельствует о наличии тенденции утраты платежеспособности предприятия в течение 3 месяцев. Структура баланса предприятия является удовлетворительной.

2.3.Комплексный экономический анализ и оценка

эффективности бизнеса.

Для комплексного экономического анализа эффективности деятельности ОАО «Мясокомбинат «ОМСКИЙ» была использована методика Бужинского и Шеремета, которая заключается в системном рассмотрении общих показателей деятельности предприятия и анализе эффективности использования ресурсов на основе экономико-математической модели.

Системность комплексного анализа проявляется в логически обоснованной последовательности изучения результатов деятельности предприятия.

Этапы комплексного экономического анализа:

1). Оценка динамики качественных показателей эффективности использования ресурсов предприятия;

2). Определение соотношения между темпом прироста ресурса и темпом прироста выручки;

3). Оценка доли интенсивности и экстенсивности в приросте выручки;

4). Определение относительной экономии ресурса;

5). Определение совокупного социально-экономического эффекта и комплексная оценка бизнеса.

Таблица 2.3.1.

Исходные данные для анализа

|

Показатели |

2000 |

2001 |

Темп роста, % |

Темп прироста, % |

2002 |

Темп роста, % |

Темп прироста, % |

|

1. Выручка от продаж |

1198599856 |

1875838660 |

156,50 |

56,50 |

2560708419 |

136,51 |

36,51 |

|

2. Трудовые ресурсы |

- |

- |

- |

- |

- |

- |

- |

|

2.1. Среднесписочная численность |

1309 |

1340 |

102,37 |

2,37 |

1674 |

124,93 |

24,93 |

|

2.2. Фонд заработной платы |

44059030 |

56278189 |

127,73 |

27,73 |

106277116 |

188,84 |

88,84 |

|

3. Материальные затраты |

1282952614 |

2219854668 |

173,03 |

73,03 |

2109750978 |

95,04 |

-4,96 |

|

4. Основные производственные фонды |

285233624 |

299579614,5 |

105,03 |

5,03 |

319905690,5 |

106,78 |

6,78 |

|

5. Оборотные средства |

59510497 |

103868059,5 |

174,54 |

74,54 |

167505897 |

161,27 |

61,27 |

Таблица 2.3.2.

Расчет качественных показателей использования ресурсов

и оценка их динамики.

|

Показатели |

2000 |

2001 |

Темп роста, % |

2002 |

Темп роста, % |

|

|

1. |

Выработка на 1 работника, руб. |

915660,6998 |

1399879,597 |

152,88 |

1529694,396 |

109,27 |

|

2. |

Выручка на 1 рубль ФЗП, руб. |

27,20 |

33,33 |

122,52 |

24,09 |

72,29 |

|

3. |

Материалоотдача, руб. |

0,934251073 |

0,845027689 |

90,45 |

1,213749132 |

143,63 |

|

4. |

Фондоотдача, руб. |

4,202168872 |

6,261569777 |

149,01 |

84572895 |

127,84 |

|

5. |

Коэффициент оборачиваемости запасов, кол-во оборотов |

20,14098212 |

18,05982194 |

89,67 |

15,28727325 |

84,65 |

Наибольший темп роста в 2002 году наблюдается по материалоотдаче (143,63%). То есть на 1 рубль материальных затрат приходится 1,23 рубля выручки.

Таблица 2.3.3.

Расчет соотношения прироста ресурса и прироста выручки, в %

|

Показатели |

2000-2001 |

Прирост |

2001-2002 |

Прирост |

|

|

1. |

Численность |

0,042 |

преимущественно интенсивный |

0,683 |

преимущественно экстенсивный |

|

2. |

Заработная плата |

0,491 |

преимущественно интенсивный |

2,433 |

полностью экстенсивный |

|

3. |

Материальные ресурсы |

1,292 |

полностью экстенсивный |

-0,136 |

полностью интенсивный |

|

4. |

Основные произв. фонды |

0,089 |

преимущественно интенсивный |

0,186 |

преимущественно интенсивный |

|

5. |

Оборотные средства |

1,319 |

полностью экстенсивный |

1,678 |

полностью экстенсивный |

Из этой таблицы видно, что в 2001-2002 гг. наибольшую долю влияния на прирост выручки оказывает изменение фонда заработной платы: в 1% прироста выручки содержится 2,433% прироста под влиянием изменения ФОТ (фонда оплаты труда). Экстенсивность влияния говорит о количественной характеристике этого показателя.

Таблица 2.3.4.

Соотношение экстенсивного и интенсивного фактора в приросте выручки

|

Ресурсы |

Доля влияния в 100% выручки, 2000-2001 |

Доля влияния в 100% выручки, 2001-2002 |

|||

|

экстенсивный |

интенсивный |

экстенсивный |

интенсивный |

||

|

1. |

Численность |

4,19 |

95,81 |

68,27 |

31,73 |

|

2. |

Фонд заработной платы |

49,08 |

50,92 |

243,34 |

-143,34 |

|

3. |

Материальные затраты |

129,25 |

-29,25 |

-13,59 |

113,59 |

|

4. |

Основные произв. фонды |

8,90 |

91,10 |

18,58 |

81,42 |

|

5. |

Оборотные средства |

131,92 |

-31,92 |

167,81 |

-67,81 |

Таблица 2.3.5.

Расчет относительной экономии ресурса

|

ОЭР |

2000-2001 |

2001-2002 |

|

|

1. |

Численность (чел.) |

-709 |

-155 |

|

2. |

Численность (руб.) |

-29 760 983 |

-9 855 378 |

|

3. |

Фонд заработной платы |

-12 675 291 |

29 451 728 |

|

4. |

Материальные затраты |

212 001 839 |

-920 573 889 |

|

5. |

Основные произв. фонды |

-146 818 119 |

-89 050 611 |

|

6. |

Оборотные средства |

10 732 648 |

25 715 550 |

В период 2000-2001 гг. наблюдается экономия по численности, ФЗП, ОПФ. Наибольшая экономия - по основным производственным фондам ( около 146 818 тыс.руб.). В период 2000-2001 гг. наблюдается экономия по численности работников, основным производственным фондам и материальным затратам. Наибольшая экономия приходится на материальные затраты и составляет около 1 млрд.руб.

Таблица 2.3.6.

Сводный расчет показателей интенсификации за 2000-2001 гг.

|

Вид ресурса |

Динамика качественного показателя, % |

Соотношение прироста ресурса к выручке, % |

Доля влияния в 100% выручки |

ОЭР, руб. |

||

|

экстенсивный |

интенсивный |

|||||

|

1. |

Численность (руб.) |

152,88 |

0,042 |

4,19 |

95,81 |

-29760983,11 |

|

2. |

Фонд заработной платы |

122,52 |

0,491 |

49,08 |

50,92 |

-12675291,5 |

|

3. |

Материальные затраты |

90,45 |

1,292 |

129,25 |

-29,25 |

212001838,5 |

|

4. |

ОПФ |

149,01 |

0,089 |

8,90 |

91,10 |

-146818118,9 |

|

5. |

Оборотные средства |

89,67 |

1,319 |

131,92 |

-31,92 |

10732647,89 |

|

Итого: |

97,6 |

1,067 |

106,70 |

-6,70 |

63241076 |

|

Таблица 2.3.7.

Сводный расчет показателей интенсификации за 2001-2002 гг.

|

Вид ресурса |

Динамика качественного показателя, % |

Соотношение прироста ресурса к выручке, % |

Доля влияния в 100% выручки |

ОЭР, руб. |

||

|

экстенсивный |

интенсивный |

|||||

|

1. |

Численность (руб.) |

109,27 |

0,683 |

68,27 |

31,73 |

-9855377,909 |

|

2. |

Фонд заработной платы |

72,29 |

2,433 |

243,34 |

-143,34 |

29451728,27 |

|

3. |

Материальные затраты |

143,63 |

-0,136 |

-13,59 |

113,59 |

-920573888,7 |

|

4. |

ОПФ |

127,84 |

0,186 |

18,58 |

81,42 |

-89050611,22 |

|

5. |

Оборотные средства |

84,65 |

1,678 |

167,81 |

-67,81 |

25715550,05 |

|

Итого: |

135,3 |

0,024 |

2,44 |

97,56 |

23859151 |

|

Таблица 2.3.8.

Совокупный ресурс и ресурсоотдача за 2001-2002 гг.

|

Показатель |

2000 |

2001 |

Темп роста, % |

2002 |

Темп роста, % |

|

Совокупный ресурс |

1671755765 |

2679580531 |

160,3 |

2703439682 |

100,9 |

|

Ресурсоотдача |

0,717 |

0,7 |

97,6 |

0,947 |

135,3 |

приложение 2

Лист 1

Технико-экономические показатели деятельности