Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Страхування в Україні

Реферат: Страхування в Україні

Зміст.

Вступ.

1. Економічна необхідність страхової послуги для фізичних та юридичних осіб.

2. Розвиток системи страхових послуг.

3. Порядок надання страхових послуг страхувальникам.

4. Діюча система страхових послуг в Україні та шляхи її удосконалення.

Література.

Вступ.

Слово «страхування» увійшло в українську мову давно. Воно має відповідники в інших мовах: «insuranse» — в англійській, «versicherungs» — у німецькій. Західні філологи вважають, що термін має латинське походження. В основі його слова «securus» і «sine cura», які означають «безтурботний». Отже, страхування відбиває ідею застереження, захисту та безпеки.

У фаховій літературі питанням з'ясування поняття страхування також приділено значну увагу. Проте до єдиного розуміння змісту категорії «страхування» дійти не вдалося. Оскільки ігнорувати відоме положення про необхідність відрізняти економічну сутність категорії від її змісту ні в якому разі не можна. Адже сутність постійна, а зміст може змінюватися відповідно до конкретних умов розвитку суспільства. Важливість цього висновку полягає в тому, що він вказує на об'єктивну стабільність сутності страхування. Така позиція дає змогу сформувати поняття про страхування зусиллями багатьох поколінь.

Аналіз опублікованих визначень страхування показує, що кожне з них уточнює або доповнює попередні, залишаючи без змін їх основу.

Офіційне тлумачення цього терміна в Україні наведено в Законі «Про страхування»: «Страхування — це вид цивільно-правових відносин щодо захисту майнових інтересів громадян та юридичних осіб у разі настання певних подій (страхових випадків), визначених договором страхування або чинним законодавством за рахунок грошових фондів, що формуються шляхом сплати громадянами та юридичними особами страхових платежів (страхових внесків, страхових премій)».

У Законі зафіксовані головні елементи, що формують поняття страхування. Це мета страхування — захист майнових інтересів фізичних і юридичних осіб. Указується на те, що захист забезпечується на випадок конкретних подій, перелік яких зафіксовано в чинному законодавстві або страхових полісах. Підкреслено джерела грошових коштів, що є ресурсами для страхових виплат.

Водночас ретельне вивчення поняття страхування і співставлення різних його тлумачень у наукових працях показують, що офіційне визначення терміна перевантажене правовими аспектами.

Страхування є насамперед системою економічних відносин між конкретними суб'єктами господарювання, де з одного боку виступають страхувальники, а з іншого — страховики. Важливою передумовою застосування страхування є майнова самостійність суб'єктів господарювання і їхня зацікавленість у переданні відповідальності за наслідки ризику спеціалізованим формуванням. Чим ця зацікавленість більша, тим і потреба у страхуванні вища. Саме в такій площині страхування розглядається у працях учених багатьох країн ринкової орієнтації. Поняття страхування є неповним і тоді, коли воно не передбачає превентивного спрямування захисту.

З урахуванням вищесказаного провідні економісти нашої країни дають таке визначення поняття «страхування»:

Страхування — це економічні відносини, за яких страхувальник сплатою грошового внеску забезпечує собі чи третій особі в разі настання події, обумовленої договором або законом, суму виплати страховиком, який утримує певний обсяг відповідальності і для її забезпечення поповнює та ефективно розміщує резерви, здійснює превентивні заходи щодо зменшення ризику, у разі необхідності перестраховує частину останнього.

Зміст страхування, як і інших категорій, розкривається в його функціях. Радянські економісти, визначаючи функції страхування, виходили насамперед не із сутності самої категорії страхування, а вважали, що функції страхування «...є зовнішніми формами, які дозволяють виявити особливості страхування як ланки фінансової системи. Категорія фінансів виражає свою економічну сутність передусім через розподільну функцію. Ця функція знаходить конкретне, специфічне виявлення у функціях, притаманних страхуванню, — ризиковій, попереджувальній і заощаджувальній» (Страховое дело / Под ред. Л. Й. Рейтмана. — М.,1992.—С.17).

До речі, думка про те, що фінансам притаманна розподільна функція, не є загальновизнаною. Так, велика плеяда відомих учених у галузі фінансів із Санкт-Петербурзького університету економіки та фінансів уже протягом багатьох років переконливо обстоює інші тлумачення функцій фінансів, зокрема створення і розподілу, використання грошових доходів і фондів. Деякі науковці одну із функцій фінансів убачають у забезпеченні процесу відтворення.

Теоретичні і практичні намагання розглядати страхування як вторинну категорію щодо фінансів (у їх вузькій інтерпретації) завдають шкоди розбудові господарського механізму, і особливо у зв'язку з поступовим переходом країни до ринкової економіки.

За умов, коли державі належало понад 9/10 усіх виробничих фондів і фінансових ресурсів, страхування було монополізоване і дуже обмежене щодо можливостей розвитку. Воно, як правило, не поширювалось на об'єкти державної власності. Включення страхування до фінансів мало значною мірою суто фіскальну мету. Були часи, коли умови страхування не передбачали створення перехідних резервів. Значні суми штучно створеного перевищення надходжень над витратами зараховувались до бюджету.

Інша ситуація створюється в ринковій економіці. Тут страхування переведено на комерційні засади. Воно стає важливим напрямком підприємницької діяльності. Страхування розглядається як окрема галузь (індустрія). Природно, що страхові компанії, як і інші підприємства, мають своє фінансове господарство, яке призначене для забезпечення статутної діяльності. У цій частині страхування входить до фінансів підприємств і галузей.

1.Економічна необхідність страхової пслуги

для фізичних та юридичних осіб.

Людям природно притаманне прагнення захиститися від небезпеки втрати життя, здоров'я, житла, харчів тощо. Потреба в захисті дуже близька до первинних (фізіологічних) запитів. Зі зростанням запитів людини ускладнюються й атрибути її безпеки.

Протягом усього історичного шляху розвитку суспільне виробництво стикається із суперечностями між природою і людиною, а також між окремими суб'єктами виробничих відносин. Ці суперечності зумовлюють появу несприятливих подій (ризиків), серед яких виокремлюють стихійне лихо і нещасні випадки.

Стихійне лихо являє собою випадок, спричинений руйнівною дією сил природи, охоплює здебільшого немалу територію і призводить до значних матеріальних збитків або загибелі чи втрати здоров'я багатьох людей.

Неіцасні випадки — це такі події, котрі через несприятливий збіг обставин призводять до загибелі або втрати здоров'я окремих людей (наприклад, внаслідок дорожньо-транспортної пригоди).

Потенційна можливість настання стихійного лиха і нещасних випадків являє сутність ризику. Поняття «ризик» має кілька значень. Його часто ототожнюють з небезпекою, що загрожує тому чи іншому суб'єктові або об'єктові. Насправді не всяка небезпека може з погляду страхування розглядатись як ризик. До страхових ризиків відносять лише такі випадки небезпеки, появу яких можна прогнозувати й оцінювати на підставі історичного досвіду та за допомогою математичних і статистичних методів. Такий ризик має бути теоретично можливий, але його настання точно не визначене ні в часі, ні в просторі і не залежить від волевиявлення жодної зацікавленої особи.

Суспільне виробництво в цілому, і особливо кожне господарське формування, а також життєдіяльність практично кожної людини об'єктивно мають ризиковий характер, що породжує систему відносин між людьми з метою попередження, подолання, зменшення руйнівних наслідків стихійного лиха та нещасних випадків.

Спираючись на свій багатовіковий досвід, людство вживає дедалі ефективніших заходів із протистояння стихійним явищам. Підвищуються вимоги до будівництва об'єктів, застосовуються щоразу досконаліші інженерні конструкції, вогнетривкі та інші новітні ізоляційні матеріали, споруджуються греблі, пильна увага приділяється безпеці експлуатації транспортних засобів тощо.

Проте концентрація виробництва та ускладнення його технологій, одержання й застосування нових хімічних речовин, енергетичних ресурсів, швидкісних і багатотоннажних транспортних засобів, зростання криміногенних явищ призводять до появи безлічі нових ризиків. На долю України випала найбільша з відомих у світі техногенних катастроф — аварія на Чорнобильській атомній електростанції, що завдала шкоди обсягом понад 140 млрд доларів. Якщо така аварія є, на щастя, винятком, то пожежі на виробничих, комунальних і житлових об'єктах, травми на транспорті і в побуті, забруднення навколишнього середовища та інші локальні події трапляються в країні практично щодня.

Великі ризики зумовлюються також новими хворобами (наприклад, СНІД), епідеміями інфекційних захворювань, травматизмом на виробництві і в побуті. Не можна також не брати до уваги ризиків для юридичних і фізичних осіб, котрі породжуються зростанням злочинності, поширенням наркоманії та алкоголізму.

Отже, сумарний вплив ризиків досі не зменшується. Це змушує весь світ активно шукати шляхів послаблення їх негативного впливу на життя людей.

За умов ризикового характеру функціонування будь-якого підприємства і не менш ризикового проживання кожної людини існує нагальна потреба попередження і відшкодування збитків, завданих стихійним лихом та нещасними випадками. Без її задоволення неможливо забезпечувати безперервність процесу виробництва матеріальних благ, підтримувати належний рівень життя людей. Відносини, що складаються в суспільстві з цього приводу, мають об'єктивний характер і в своїй сукупності формують зміст економічної категорії «страховий захист».

Специфіка цієї категорії зумовлена такими ознаками: випадковістю ризику; незвичайністю заподіяної шкоди; можливістю вираження шкоди в натуральній або грошовій формі; необхідністю попередження, подолання наслідків події і відшкодування завданих нею збитків. Сутність страхового захисту полягає в нагромадженні й витрачанні грошових та інших ресурсів для здійснення заходів з попередження, подолання або зменшення негативного впливу ризиків і відшкодування пов 'язаних з ними втрат,

Для того щоб система заходів з попередження, подолання і відшкодування втрат була реально можливою, необхідно частину валового продукту спрямовувати на створення страхового фонду суспільства.

Зауважимо, що сукупний фонд страхового захисту не має зведеного планового чи звітного оформлення, котре характеризувало б його величину. Не існує й спеціального органу управління цим фондом.

До фонду страхового захисту належать централізовані натуральні та грошові резерви держави, децентралізовані фонди (у частині, іцо використовується на покриття шкоди, завданої стихійними та іншими непередбаченими подіями, — самострахування), а також фонди, створювані методом страхування. У межах цих форм страхового захисту може існувати багато видів фондів цільового призначення.

Розмір і структура фондів, що використовуються з метою страхового захисту юридичних і фізичних осіб, залежать від багатьох чинників. Насамперед це теоретичні концепції формування фонду; стан розвитку економіки, співвідношення між формами власності, методи залучення коштів для реалізації соціальних програм, традиції населення, міжнародні відносини тощо.

Відомо, що в країнах соціалістичної орієнтації існувала практика, сутність якої стосовно страхового фонду полягала у віднесенні витрат на страхування за рахунок прибутку, що залишався в розпорядженні підприємств. У країнах капіталістичного світу перемогли погляди, згідно з якими джерелом поповнення страхового фонду є витрати виробництва. Розмір страхового фонду тут розглядається як сума витрат, що їх бере на себе суспільство, компенсуючи шкоду, заподіяну страховими ризиками.

За часів Радянської влади власність на засоби виробництва, землю, її родовища, переважний обсяг готової продукції і фінансових ресурсів була державною. Тому в разі стихійного лиха або іншого серйозного надзвичайного випадку збитки, яких зазнали підприємства, відшкодовувались переважно із загальнодержавних коштів. Для цього створювались резервні фонди при урядах СРСР та кожної республіки, які входили відповідно до союзного і республіканського бюджетів. У деяких республіках ці кошти використовувалися насамперед у боротьбі з наслідками землетрусів у високосейсмічних регіонах — Туркменії, Узбекистані, Вірменії, Молдавії та інших.

В Україні за рахунок централізованих фондів і досі фінансуються витрати, пов'язані з запобіганням і ліквідацією повеней, зсувів, аварій на шахтах і т. ін. Держава, доки не розвинені інші форми захисту власності, змушена покривати зі свого бюджету витрати на відновлення пошкоджених чи знищених стихією або через збіг несприятливих обставин підприємств, доріг та інших об'єктів як виробничого, так і соціального призначення.

Страховому захисту досить довго значною мірою сприяв державний позичковий фонд. Особливо характерним це було для сільського господарства та інших галузей, підприємства яких отримували великі суми кредиту під сезонний розрив між витратами виробництва і доходами. На випадок різкого зниження виходу продукції через природні аномалії та з інших причин, не залежних від господарства, підприємствам надавалися тривалі (до 12 років) відстрочки у сплаті позик. Нерідко наприкінці відстрочки борги списувалися за рахунок бюджету.

Такий режим використання позик частково спричинювався до заміщення ними потреби у страхуванні. Покладання на кредит не властивих йому функцій призвело до ігнорування основних принципів кредиту: цільового призначення, матеріального забезпечення, терміновості і платності за користування. Зрештою кредит втрачав свої сти-мулювальні властивості.

Майже кожне міністерство чи відомство на випадок непередбачених обставин мало у своєму розпорядженні фонди фінансової підтримки підлеглих їм державних підприємств. Такі фонди створювалися шляхом відрахувань від прибутків підприємств. За рахунок відомчих фондів могла надаватися тимчасова фінансова допомога на поповнення нестачі оборотних засобів, що виникала, як правило, з не залежних від позичальника причин. Часто допомога надавалася на безповоротних засадах. Проте надання такої допомоги не регулювалося чіткими нормами. Тому нерідко кошти йшли на покриття й таких збитків, які зумовлювалися безгосподарністю у виробничих формуваннях, помилковими рішеннями вищестоящих організацій.

Централізовані кошти держави, а також фонди відомств становили в сукупності переважну частину ресурсів, що спрямовувалися на страховий захист.

Водночас із розширенням прав підприємств зростали можливості самострахування, для чого створювалися внутрішні натуральні та грошові резерви. Такі фонди дозволяють покривати шкоду, завдану дрібними ризиками.

Перевага самострахування полягає в тому, що воно дає змогу оперативно вирішити питання відшкодування невеликих збитків. Крім того, не потрібно платити на сторону страхові премії. А вони передбачають витрати не лише на відшкодування збитків, заподіяних стихійним лихом чи нещасним випадком, а й спрямовуються на покриття всіх витрат з утримання офісу на формування прибутку страховика.

Доходи від тимчасового інвестування вільних коштів цих резервів також залишаються юридичній чи фізичній особі, що організовує самострахування. Така особа завжди безпосередньо зацікавлена вжити заходів щодо зниження ризиків. До того ж витрати із власних (внутрішніх) резервів безпосередньо не залежать від наслідків ризиків на інших підприємствах.

Проте зазначені переваги децентралізованої форми нагромадження і використання резервних коштів виявляються лише в певних межах. Адже при самострахуванні практично немає розподілу наслідків ризику. Один великий (а нерідко і середній) ризик може призвести до необхідності ліквідувати підприємство. Самострахування вимагає відволікання значних ресурсів до резервів. Крім того, кошти цих фондів не зосереджуються на окремому рахунку в банку. Вони перебувають у господарському обороті і на момент, коли постане реальна потреба використати їх за цільовим призначенням, можуть бути в неліквідній формі. З викладених тут та інших міркувань цей канал формування коштів для страхового захисту об'єктивно не може посідати визначальне місце у структурі сукупного фонду страхового захисту.

Фінансування за рахунок централізованих фондів поширювалося на покриття втрат від ризиків лише підприємств державного сектора..

Кооперативні, громадські підприємства і населення вдавалися не лише до самострахування, а й організовували захист своїх матеріальних інтересів на випадок ризику за рахунок коштів фонду, що створювався методом страхування. Цим методом можна було нагромаджувати кошти не лише на захист майна, а й на вирішення низки соціальних питань (страхування на випадок постійної або тимчасової втрати працездатності, страхування на дожиття, довесільне страхування тощо). Проте відносно низький рівень доходів населення гальмував розвиток зазначених видів страхування.

Отже, оскільки у плановій централізованій економіці переважала державна форма власності, то й специфічні форми та методи її захисту відсунули страхування на другий план.

Зауважимо, що склад і структура фондів, призначених для страхового захисту, принципово змінюються в період поступового переходу до економіки ринкового типу. Адже процес роздержавлення власності вимагає відповідних змін і в її страховому захисті. Вони мають спрямовуватися на дедалі частіше прийняття рішень про страховий захист на рівні підприємства, розширення меж самофінансування.

На підприємствах доцільно мати фонд ризику. Чинне законодавство дозволяє доводити його розмір до 25% від суми статутного фонду. Важливо, щоб кошти фонду постійно перебували в ліквідній формі.

Тепер значно меншою мірою, ніж у минулі часи, використовуються централізовані грошові резерви держави на відновлення майна, знищеного або пошкодженого стихією чи іншим лихом. Тут позначаються і тимчасові фінансові труднощі держави. За значного дефіциту бюджету неможливо передбачити в ньому серйозні резерви.

Значно ослабла роль у страховому захисті і -позичкового фонду. Він перестав бути єдиним державним фондом. Перебудова банківської справи на комерційних засадах зумовила появу сотень відносно автономних позичкових фондів. На 1 січня 1998 року в Україні було 228 комерційних банків. Кожний із них володіє самостійними ресурсами. Банки здебільшого не в змозі і не мають економічного інтересу надавати тривалі (на кілька років) та ще й на безвідсоткових засадах відстрочки повернення позик. Не можуть розраховувати підприємства і на фінансову підтримку галузевих міністерств і відомств. Резервні фонди при цих органах ліквідовано.

Негативно позначилась на організації самострахування суб'єктів господарювання жорстка податкова політика. Переважна частина підприємств позбавлена через це можливості мати у своєму розпорядженні необхідні грошові резервні фонди.

Отже, можливості забезпечення страхового захисту за рахунок перелічених щойно джерел дуже обмежені. Це означає, що більше навантаження має надалі припадати на фонди, створювані методом страхування. Якщо до цього додати завдання з переорієнтації програми соціального захисту громадян (охорона здоров'я, пенсійне забезпечення, частково освіта) на страхові засади, як це зроблено в країнах з ринковою економікою.

Необхідність страхування випливає з права власності або володіння тим чи іншим об'єктом. Кожний індивідуальний або асоційований власник будинку, автомашини, а тим більше складного виробничого технологічного комплексу, зацікавлений у тому, щоб вкладені в цей об'єкт кошти не були втрачені через стихійне лихо, нещасний випадок, пограбування тощо.

Ще більший страховий інтерес мають фізичні (а нерідко і юридичні) особи в організації захисту на випадок втрати свого (або своїх працівників) життя чи здоров'я. Це гарантує отримання певних доходів у разі втрати годувальника, при тривалій або постійній втраті працездатності застрахованого, а також у разі настання інших, спеціально обумовлених подій. Очевидно, що страхові виплати не повинні перевищувати реально втрачених доходів страхувальника і його витрат на лікування, аби не стимулювати завищення необхідних термінів лікування.

У свою чергу, організації, які беруть на себе ризики, як і будь-яка інша комерційна структура, мають інтерес отримати прибуток. Ідеться про загальну масу прибутку, тобто з урахуванням і наслідків інвестиційної діяльності.

Страховий захист є проявом економічної безпеки фізичних і юридичних осіб. Серед багатьох форм страхового захисту страхуванню належить особлива роль. Воно дає змогу досягти раціональної структури коштів, що спрямовуються на запобігання (або оперативне усунення) наслідкам стихії чи інших чинників, які перешкоджають діяльності тієї чи іншої особи.

Страхування, маючи великі можливості маневрування резервами, є важливою ланкою формування всієї системи економічної безпеки. Така роль стає можливою тільки за належного рівня розвитку страхової справи.

Тепер, коли страхуванням в Україні охоплено менш як 10 % страхового поля, регулююча роль цього економічного важеля ще мало помітна, на відміну, наприклад, від Японії, де страхуванням охоплені практично всі підприємства й громадяни. Важко уявити підприємця, який ризикнув би зайнятись тим чи іншим бізнесом, зігнорувавши страхування. Такі дії суперечили б здоровому економічному глузду.

Проілюструємо це таким прикладом. Нова фірма має намір займатись в'їзною торгівлею хутряним одягом. Підприємець для організації цього бізнесу має у своєму розпорядженні 80 тис. грн. При цьому 20 тис. грн. потрібно авансувати на придбання спеціального автомобіля, а решту коштів спрямувати на закупівлю товару та інші витрати. Припустимо, що за такої структури розміщення капіталу підприємець отримає середньоденний прибуток у 500 грн. протягом 250 днів на рік. Проте автомобільний транспорт характеризується як найбільш небезпечний.

Перед підприємцем постає проблема: що вигідніше — створити власний резерв коштів на випадок термінової необхідності заміни автомобіля чи вдатися до послуг страхової компанії? Уявімо ситуацію, що власник не застрахував автомобіль. У такому разі він матиме економію на страховій премії (наприклад, 8% від вартості автомобіля, тобто 1600 грн. на рік).

Водночас утриматися від придбання страхового полісу означає для підприємця необхідність зарезервувати з метою самострахування транспортного засобу, а отже і безпеки свого бізнесу, не менш як третину всього капіталу (20 тис. грн.). Це суттєво зменшує фінансові результати діяльності. У даному випадку на авансований капітал буде отримано прибутку не 125000, а лише 83330 грн. Отже, втрачений прибуток буде більшим за страхові платежі на 40070 грн., або в 25 разів. Хоч приклад і умовний, але він добре відбиває ті переваги, які надає страхування.

Можливості страхування зростають із розширенням кола страхувальників, а це, у свою чергу, підвищує фінансовий потенціал страховиків. На посилення саме цих тенденцій слід очікувати в найближчій перспективі.

2.Розвиток системи страхових послуг.

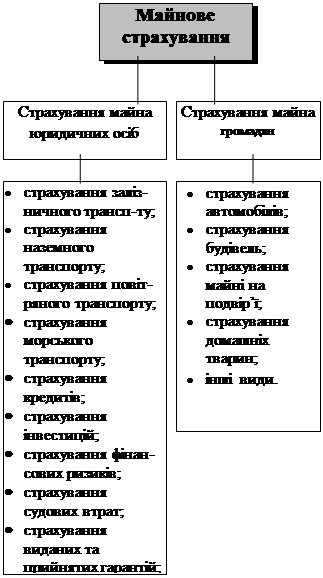

Система страхових послуг базується на сукупності об'єктів з виокремленням галузей, підгалузей і видів страхування. Схематично її унаочнює мал.1. Вона є найбільш звичною для національних страховиків і дуже важливою з теоретичного погляду.

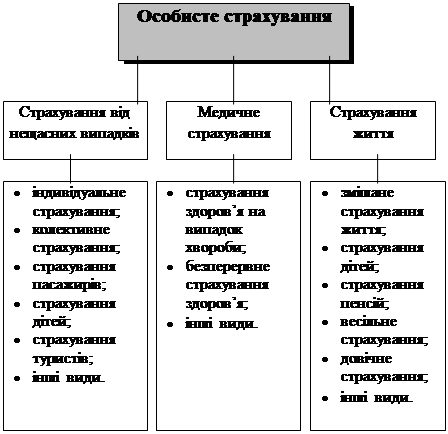

Закон України «Про страхування» визначає, що об'єктами страхування можуть виступати три групи майнових інтересів:

1) пов'язані з життям, здоров'ям, працездатністю та додатковою пенсією страхувальника або застрахованої особи (особисте страхування);

2) пов'язані з володінням, користуванням і розпоряджанням майном (майнове страхування);

3) пов'язані з відшкодуванням страхувальником заподіяної ним шкоди фізичній особі або її майну, а також шкоди, заподіяної юридичній особі (страхування відповідальності).

На відміну від об'єктів майнового страхування об'єкти особистого страхування не мають вартісної оцінки. Тому вважається, що в особистому страхуванні не відбувається компенсації матеріальної шкоди, а виплати страховика на користь страхувальника (застрахованого) або його родини мають тут характер фінансової допомоги.

Особисте страхування проводиться на випадок смерті страхувальника (застрахованого), тимчасової або постійної втрати ним працездатності (втрати здоров'я), дожиття страхувальника (застрахованого) до кінця строку дії договору страхування або до визначеної в договорі події. Особливістю цієї галузі є поєднання в її рамках усіх видів страхування, що пов'язані зі страховим захистом життя й здоров'я особи, а також додатковим пенсійним її забезпеченням. При цьому окремі види належать до довгострокового («накопичувального»), а окремі — до загального страхування. Саме ця особливість зумовлює потребу виокремлення підгалузей особистого страхування.

Особисте страхування включає три підгалузі. Їх існування пов'язане з різною тривалістю договорів страхування і різними обсягами страхової відповідальності (переліком подій, на випадок яких проводиться страхування). Підгалузями особистого страхування є страхування від нещасних випадків, медичне страхування, страхування життя. У рамках цих підгалузей виокремлюються види страхування.

1. Мал.1 Система страхових послуг

|

|

|

|||

Страхування від нещасних випадків об'єднує короткострокові (як правило, до одного року) види особистого страхування. Обсяг відповідальності за видами, які входять у цю підгалузь, передбачає виплату страхової суми або її частини в разі настання однієї з таких подій:

а) смерті застрахованого; б) постійної втрати ним здоров'я (встановлення інвалідності); в) тимчасової непрацездатності. Необхідна умова настання відповідальності страховика — щоб перелічені події були наслідком нещасного випадку, передбаченого в договорі страхування.

Страхувальником може бути як фізична, так і юридична особа (наприклад, підприємство, яке страхує своїх працівників), а застрахованим — лише фізична особа. Якщо особа укладає договір страхування власного життя і здоров'я, то вона одночасно є страхувальником і застрахованим. При укладанні договору страхування життя і здоров'я іншої особи (наприклад, дитини) застрахованою буде саме ця особа, а страхувальником — особа, що уклала договір і сплачує внески. Страхування від нещасних випадків в Україні провадиться як у добровільній, так і в обов'язковій формі.

Конкретними видами страхування в цій підгалузі є, наприклад, індивідуальне страхування від нещасних випадків, колективне страхування працівників за рахунок коштів підприємств і організацій, страхування туристів, пасажирів, дітей, окремих категорій працівників, чия робота пов'язана з особливою небезпекою для життя і здоров'я, та інші такі види. Вони мають дуже багато спільних рис, і тому законодавством України передбачається можливість здійснення страховиком усіх цих видів страхування за однією ліцензією, а саме: ліцензією на право здійснення страхування від нещасних випадків.

Друга підгалузь особистого страхування — медичне страхування. Воно виникло і почало розвиватися в нашій країні порівняно недавно, хоча Західні країни мають уже досить великий досвід у цій справі. За радянських часів потреби в медичному страхуванні начебто й не було, оскільки медична допомога надавалася на безоплатній основі. З переходом до ринкових відносин ситуація змінилася. Висока вартість кваліфікованої медичної допомоги зумовила інтерес населення до медичного страхування, що сприяло його розвитку.

Особливістю цієї підгалузі є наявність тут як довгострокових, так і короткострокових видів страхування. До довгострокових видів належить, наприклад, безперервне страхування здоров'я, договір про яке страхувальник може укласти на невизначений період. Проте «довгостроковість» цього виду не дає підстав віднести його до підгалузі страхування життя, оскільки він не передбачає повернення страхувальникові внесених ним коштів по закінченні строку дії договору страхування (тобто при «дожитті», що є характерною ознакою договорів страхування життя). Так само не можна віднести до підгалузі страхування від нещасних випадків короткострокові види медичного страхування (наприклад, страхування здоров'я на випадок хвороби, медичне страхування туристів, що від'їжджають за кордон, страхування на період вагітності та пологів тощо), бо в них відсутній принциповий момент, характерний для всіх видів страхування від нещасних випадків, а саме: нещасний випадок, який характеризується раптовістю.

Ще одна особливість медичного страхування — це те, що страхова виплата може здійснюватися страховиком двома способами: по-перше, безпосередньо страхувальникові (застрахованому) у вигляді повної страхової суми або її частки; по-друге, у вигляді оплати медичній установі вартості лікування застрахованого (включаючи плату за перебування в стаціонарі, фізіотерапевтичні процедури, консультації провідних фахівців, витрати на придбання ліків і т. ін.).

Тобто зрозуміло, що медичне страхування — специфічна самостійна підгалузь особистого страхування, яка має свої характерні особливості і об'єднує всі види страхування, пов'язані з відшкодуванням витрат страхувальника у зв'язку із захворюванням і необхідністю лікування.

Так само, як і в разі страхування від нещасних випадків, страхувальниками тут можуть бути і фізичні і юридичні особи; страхувальник і застрахований можуть являти собою одну й ту саму або дві різні особи.

Медичне страхування може провадитися як у добровільній, так і в обов'язковій формі. До переліку видів обов'язкового страхування, наведеного в Законі України «Про страхування», належить і медичне страхування.

Третя підгалузь особистого страхування — страхування життя. Обсяг відповідальності за договорами страхування життя, згідно з чинним законодавством України, передбачає одноразову або розстрочену виплату страхової суми, якщо настане одна з таких подій: а) дожиття застрахованого до закінчення строку дії договору страхування; б) смерть застрахованого з будь-якої причини в період дії договору страхування (або рішення суду про оголошення застрахованої особи померлою); в) досягнення застрахованим певного віку: пенсійного (пенсійне страхування) або віку, визначеного договором страхування (варіант «дожиття»).

Як видно із переліку страхових подій, страхові виплати за ними мають становити повну страхову суму. Часткових виплат страхової суми (як у страхуванні від нещасних випадків і медичному страхуванні) договори страхування життя у своєму класичному, «чистому» вигляді не передбачають. Але насправді в нашій країні і за кордоном поширена практика поєднання в одному страховому полісі двох видів страхового покриття: характерного для договорів страхування життя і характерного для договорів страхування від нещасних випадків. Отже, до обсягу відповідальності за довгостроковими договорами страхування життя, окрім дожиття і смерті, включається також втрата застрахованим працездатності внаслідок нещасного випадку (травмування, гострого отруєння тощо). Такий комбінований поліс зі страхування життя передбачає окрім виплат повної страхової суми за фактом дожиття або смерті виплату частки страхової суми за фактом тимчасової або постійної втрати працездатності.

Саме комбіноване страхування життя (так зване «змішане страхування життя») завжди користувалося великою популярністю серед населення в нашій країні і було найпоширенішим видом страхування за радянських часів. Адже воно забезпечувало, з одного боку, страховий захист життя і здоров'я на будь-який випадок, а з іншого — накопичення коштів за період дії договору з обов'язковою виплатою повної страхової суми страхувальникові (застрахованому) або його спадкоємцям.

Договори страхування життя — довгострокові договори. За вимогами Комітету у справах нагляду за страховою діяльністю вони мають укладатися на строк не менш як три роки. Але податкове законодавство України відносить до страхування життя (щодо надання податкових пільг) лише ті договори, які укладаються на строк не менш як 10 років. Виняток (він буде чинним до 2003 року) становлять договори зі страхування життя громадян віком після 50 років. Такі договори відносяться до страхування життя за умови терміну їх дії від п'яти років.

Підгалузь страхування життя об'єднує в собі всі види страхування, які відповідають розглянутим щойно вимогам законодавства до обсягу страхової відповідальності і терміну дії. Хоча не обов'язково в конкретному виді страхування має йтися саме про страхування життя. До цієї підгалузі входить, наприклад, страхування пенсій, обсяг відповідальності за яким не передбачає виплати на випадок смерті, але за іншими ознаками це страхування належить саме до підгалузі страхування життя.

Різноманітність видів страхування в межах цієї підгалузі пов'язана з конкретним страховим інтересом страхувальника при укладанні договору. Так, інтерес страхувальника щодо забезпечення свого рівня доходів при виході на пенсію передбачає укладання договору страхування «на дожиття» до пенсійного віку з виплатою йому страховиком щомісячних або щорічних сум у вигляді додаткової пенсії. Інтерес страхувальника — забезпечити майнові інтереси членів власної родини на випадок своєї смерті — сприяє укладанню договорів довічного страхування, що передбачають страхові виплати на користь родини у вигляді допомоги на поховання. Поширені й договори страхування життя не самих страхувальників, а третіх осіб, які в цих договорах називаються застрахованими особами, наприклад дітей (змішане страхування дітей, страхування до вступу в шлюб).

На відміну від страхування від нещасних випадків і медичного страхування при укладанні договорів страхування життя (за винятком пенсійного страхування) страхувальниками можуть бути виключно фізичні особи. Страхування життя має також і ту особливість, що всі види страхування, які входять до цієї підгалузі, провадяться тільки в добровільній формі.

Найдавнішою і^адиційно розвиненою галуззю страхування є майнове страхування. Його економічне призначення полягає в компенсації шкоди, заподіяної страхувальнику внаслідок страхового випадку із застрахованим майном. Ідеться як про матеріальні, так і про фінансові збитки.

Обсяг відповідальності страховика включає виплату страхового відшкодування страхувальникові в разі пошкодження або знищення матеріальних цінностей, а також у разі втрати страхувальником грошових коштів або неотримання ним запланованого доходу (прибутку) внаслідок страхових випадків, обумовлених договором страхування.

Особливістю цієї галузі є те, що в основу визначення страхової суми за договорами майнового страхування покладено дійсну вартість страхованих об'єктів. У разі страхування майна не на повну вартість збитки при настанні страхової події, як правило, також не відшкодовуються в повному обсязі.

Розмір відшкодування залежить від системи страхового забезпечення, передбаченої конкретним договором страхування. У майновому страхуванні використовують три системи страхового забезпечення: пропорційну, систему першого ризику і граничну (граничного відшкодування).

Пропорційна система передбачає виплату відшкодування в тій самій пропорції щодо реального збитку, в якій страхова сума за договором перебуває відносно дійсної вартості застрахованого майна.

Система першого ризику передбачає повне відшкодування збитків, завданих застрахованому майну, але в межах страхової суми за договором. Тобто якщо при використанні пропорційної системи страховик бере до уваги загальний обсяг збитків і відшкодовує його в певній пропорції, то в разі використання системи першого ризику обсягом збитків, який перевищує страхову суму, страховик просто нехтує. Зазначений обсяг вважається «другим» ризиком (на відміну від «першого», який підлягає відшкодуванню і від якого походить назва цієї системи).

Обидві ці системи використовуються страховиком як засіб заохочення страхувальника укладати договори на повну вартість майна. Вони втрачають сенс, коли страхова сума за договором і дійсна вартість майна збігаються.

Система граничного відшкодування використовується в тих видах майнового страхування, де страховик має компенсувати збитки страхувальника, які обчислено як різницю між заздалегідь обумовленою границею (звідси назва системи) і фактичним рівнем доходів. Ця система поширюється на страхування врожаю, втрат від простоїв у виробництві тощо.

Майнове страхування об'єднує найрізноманітніші види страхування, які поділяються на дві підгалузі: страхування майна громадян і страхування майна юридичних осіб. Виокремлення цих двох підгалузей пов'язане з істотними розбіжностями у практиці проведення страхування майна юридичних і фізичних осіб.

Так, розмір ризику при страхуванні майна фізичної особи, як правило, значно менший, аніж розмір ризику юридичної особи.

Крім того, ризики фізичної особи достатньо прості й однорідні, тому досить часто страховик може видавати стандартний страховий поліс. А ризики юридичної особи складні і неоднорідні, тому часто постає потреба створювати індивідуальні програми страхового покриття.

Процес прийняття на страхування ризиків фізичної особи — здебільшого річ відносно нескладна. Інколи страховики навіть обходяться без попереднього огляду майна, що страхується. Чого не можна сказати про прийняття на страхування ризиків юридичних осіб. Тут завжди потрібний попередній огляд, оскільки ці ризики істотно різняться між собою.

Складність ризиків юридичних осіб часто спонукає страховика скористатися послугами кваліфікованого страхового посередника (брокера) з його досвідом і знанням, а при страхуванні майна фізичних осіб страховик може сам пропонувати поліси клієнтам, а також використовувати послуги будь-якого посередника: банку, пошти, автостоянки тощо.

Об'єктами страхування у громадян звичайно виступають власні житлові і дачні будинки, господарські споруди, автомобілі, домашнє майно, домашні і сільськогосподарські тварини. Перелік об'єктів майнового страхування юридичних осіб значно ширший. Він включає будівлі і споруди, машини і технологічне устаткування, електронне обладнання, транспортні засоби всіх видів, вантажі, будівельно-монтажні та інженерні ризики, фінансово-кредитні ризики тощо. Відповідно до перелічених об'єктів в обох підгалузях виокремлюються конкретні види страхування.

Страхування майна, як правило, здійснюється лише в добровільній формі. Законодавством України передбачені лише два види обов'язкового страхування майна: страхування авіаційних суден і страхування врожаю сільськогосподарських культур та багаторічних насаджень у державних сільськогосподарських підприємствах.

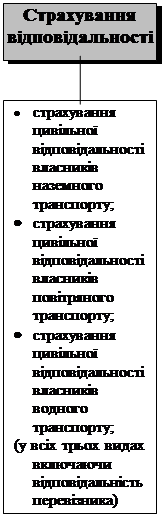

Третя (відносно нова для вітчизняного страхування) галузь — це страхування відповідальності. Економічне призначення такого страхування полягає в захисті майнових інтересів страхувальника в разі, якщо він завдасть шкоди життю, здоров'ю і майну третьої особи, а також майнових інтересів потерпілої третьої особи. Відповідно обсяг відповідальності страховика включає виплату відшкодування страхувальникові або третій особі в разі настання передбаченої договором страхування страхової події. Страховою подією при страхуванні відповідальності вважається факт настання відповідальності страхувальника, який може бути встановлений судовими органами або добровільно визнаний самим страхувальником.

На відміну від майнового та особистого страхування, особливістю страхування відповідальності є те, що крім страховика і страхувальника тут завжди присутня третя особа, на користь якої укладається договір. І найчастіше вона невідома (виняток становить страхування відповідальності за невиконання договірних зобов'язань).

Види страхування, які належать до цієї галузі, мають комплексний характер. Адже більшість полісів страхування відповідальності забезпечують одночасний страховий захист як життя і здоров'я третьої особи (об'єкти особистого страхування), так і її майна (об'єкти майнового страхування). У цьому полягає ще одна особливість страхування відповідальності.

Особливістю страхування відповідальності є також порядок визначення в договорі страхової суми. На відміну від страхування майна, де страхова сума звичайно визначається страховою (дійсною) вартістю об'єкта страхування, при страхуванні відповідальності страхова сума не встановлюється. Договором визначається лише гранична сума відшкодування — ліміт відповідальності, яку бере на себе страховик при скоєнні страхувальником шкоди третім особам (їхньому життю, здоров'ю, майну).

Законодавство більшості розвинутих країн передбачає обов'язкове страхування відповідальності власників деяких джерел підвищеної небезпеки, найбільш загрозливих внаслідок значного поширення або великих масштабів імовірної шкоди. Практично в усіх країнах існує обов'язкове страхування відповідальності власників автотранспортних засобів. З 1 січня 1997 року страхування відповідальності власників транспортних засобів у обов'язковій формі провадиться також в Україні. У більшості країн світу здійснюється страхування відповідальності власників авіаційного транспорту, власників суден, користувачів ядерних установок, обов'язкове страхування професійної відповідальності певних категорій фахівців. Практично всі перелічені види страхувих послуг починають активно розвиватися й у нашій країні.

3.Порядок надання страхових послуг страхувальникам.

Надання страхових послуг здійснюється на підставі договорів, заключених між страхувальником та страховиком, страхових полісів. Згідно із Законом України «Про страхування» договір страхування є угодою між страховиком і страхувальником, за якою страховик бере на себе зобов'язання у разі страхового випадку виплатити страхову суму або відшкодувати збиток у межах страхової суми страхувальникові чи іншій особі, на користь якої укладено договір страхування (надати допомогу, виконати послугу тощо), а страхувальник зобов'язується сплачувати страхові платежі у визначені терміни та виконувати умови договору.

Змістом договору як юридичного факту визнається сукупність його умов. Нині на практиці застосовуються розроблені страховими організаціями (компаніями) умови (правила) з різних видів особистого і майнового страхування, що відбивають діловий імідж і фінансово-підприємницькі можливості страхувальників.

Цими умовами і правилами часто визначається весь комплекс істотних (та інших) умов, які становлять зміст страхового договору. Отже, угода сторін зводиться, по суті, до прийняття або відмови від укладення договору страхування на запропонованих страховиком умовах і конкретизації окремих пунктів (розмір страхової суми, строк і т. ін.) в індивідуальних договорах страхування.

На ринку страхових послуг поширюється «продаж страхових полісів», у яких усі умови страхового договору передбачені в односторонньому порядку страховиком. Придбавши такий поліс, страхувальник «погоджується» із запропонованими умовами.

Отже, визначальною ознакою договору є угода сторін. Проте для деяких цивільно-правових договорів самої лише угоди сторін недостатньо. Потрібно виконати ще певні дії, наприклад передати речі, гроші, сплатити внески, після чого договір вважається укладеним. Такі договори іменуються реальними (на відміну від консєнсуальних). До них належить договір страхування, який набуває сили з моменту сплати страховиком першого страхового внеску (якщо договором або законом не передбачено інше). Договори страхування укладаються за правилами страхування. Факт укладання договору страхування може засвідчуватися страховим свідоцтвом (полісом, сертифікатом), що є формою договору страхуванням

у Законі докладно висвітлені реквізити, які мають міститися у страховому свідоцтві (полісі); а) назва документа; б) назва, юридична адреса і банківські реквізити страхувальника; в) прізвище, ім'я, по батькові або назва страхувальника, його адреса; г) об'єкт страхування; д) розмір страхової суми; е) зазначення страхового ризику; є) розмір страхового внеску, строки і порядок його внесення; ж) строк дії договору; з) порядок зміни і призупинення договору; й) інші умови за згодою сторін, у тому числі доповнення до правил страхування або винятки з них; і) підписи сторін.

Вимоги законодавця до необхідних реквізитів страхового полісу, які мають виконуватися страховими організаціями, фірмами, компаніями, безперечно сприятимуть не тільки одноманітності в оформленні

Порядок укладання договору визначається цивільним законодавством, зокрема Законом України «Про страхування». Існують дві стадії у процесі укладання договору: 1) пропозиція однієї сторони іншій вступити в договірні відносини (оферта); 2) одержання і прийняття пропозиції іншою стороною — акцепт, що вказує на згоду останньої укласти договір на умовах, закладених у пропозиції. .

Питання про правову характеристику оферту не може розглядатися без урахування теоретичних положень, розроблених наукою, та постанов цивільного законодавства.

Пропозиція щодо укладання договору може визначатись як оферта, якщо вона відповідає ряду необхідних ознак, зокрема, з оферти має випливати волевиявлення на укладання договору, а не просто наводитися інформація про можливість укладання договору. Оферта має бути адресована конкретній особі.

Законодавче визначення оферти і перелік ознак, яким вона має відповідати, передбачено в цивільному законодавстві. Згідно з ним пропозиція щодо укладання договору одній або кільком конкретним особам є офертою, якщо вона достатньо визначена і відображає намір особи, яка внесла пропозицію, вважати себе пов'язаною договором у разі її прийняття (акцепту). Пропозиція вважається достатньо визначеною, якщо в ній зазначені істотні умови договору або порядок його визначення.

Законодавство розрізняє порядок укладання договорів залежно від пропозиції, зробленої однією зі сторін з визначенням строків для відповіді або без їх визначення.

Коли пропозиції укласти договір зроблено із вказівкою строку для відповіді, договір вважається укладеним, якщо особа, котра його запропонувала, одержала від іншої відповідь про прийняття пропозиції протягом цього строку.

Якщо пропозиція укласти договір зроблена без зазначення строку для відповіді, момент укладення договору встановлюється залежно від того, в усній чи письмовій формі подано пропозицію. У першому випадку договір визнається укладеним, якщо інша сторона терміново повідомила особу, яка внесла пропозицію, про прийняття цієї пропозиції.

В іншому випадку угода вважається досягнутою і договір укладеним, якщо повідомлення про прийняття пропозиції одержано до строку, встановленого законодавством, а якщо такий строк не встановлений, — у межах необхідного для цього часу.

Таким чином, оферта зазначає певні визначені юридичні наслідки, а саме сторону, що внесла пропозицію, пов'язану ним. У разі укладення договору з третьою особою (або відмови укласти договір) оферент зобов'язаний компенсувати збитки стороні, якій раніше була зроблена пропозиція, за умови, що остання акцептувала його і на виконання договору мала витрати.

До форми договору страхування застосовують загальні правила, установлені для форми угоди.

Якщо згідно із законодавством або угодою сторін договір має бути укладений у письмовій формі, то він може бути укладений складанням одного документа, підписаного сторонами, обміну листами, телетайпограмами і т. ін., а також підписаний стороною, яка їх надсилає.

Законодавство передбачає, що для укладання договору страхувальник подає страховикові письмову заяву встановленої форми або іншим способом повідомляє про свій намір укласти договір страхування.

Для письмового визнання договору страхування необхідна не тільки письмова заява страхувальника, а й письмова згода страхової організації на укладання такого договору, підтвердженням якої є страхове свідоцтво (страховий поліс), видане страховиком.

4. Діюча система страхових послуг в Україні та шляхи її удосконалення.

Страхова галузь України, як і вся її економіка, зазнає нині безпрецидентних змін. У найстисліши строки потрібно подолати шлях від централізованої планової економіки до господарства, що функціонує на ринкових засадах. Зміни мають бути фундаментальні й стосуватися політичних, юридичних, економічних, соціальних і технологічних аспектів еволюції ьсуспільства. Отже реформування тривалий час впливатиме на розвиток усіх галузей економіки країни.

Головні перетворення полягають у структурних змінах форм влас6ності. Ці зміни, у свою чергу, зумовлюють відповідну трансформацію форм її страхового захисту. Серед змін, які відбуваються нині в Україні, найістотніше вплинути на подальшу долю страховиків можуть наступні.

Здійснення приватизації майна переважної кількості підприємств, що раніше належали до державного сектора економіки. Це зумовлює підвищення страхового інтересу як щодо захисту майна, так і щодо страхування відповідальності підприємств. Потрібно намагатися охопити страхуванням насамперед ризики засновників та акціонерів компанії. Це сприяє швидшому започаткуванню та подальшому розвитку страхової діяльності, підвищує довір'я до нового страховика, що дуже важливо для укріплення позиції на страховому ринку.

Зміни в джерелах сплати страхових платежів. Тепер і за добровільними видами страхування майна підприємств (включаючи транспортні засоби, вантажі) страхові премії додаються до витрат на виробництво, що відповідно зменшує базу оподаткування. Це значно підсилює фінансові можливості підприємств, спонукає їх брати участь у страхуванні.

Зростання рівня реальної середньої заробітної плати працюючих. Ця обставина дає нові можливості активізувати залучення населення до страхування життя, від нещасних випадків, страхування нерухомості, транспортних засобів та домашнього майна. Водночас зростання заробітної плати призводить до подорожчання трудових ресурсів, зайнятих у страхуванні.

Суттєве зниження рівня інфляції, завдяки якому зміцнюється довіра страхувальників до реальності відшкодування збитків. Проте особливу увагу слід приділити врахуванню у правилах і договорах страхування можливості коригувати страхову суму та суму платежів у зв'язку з відхиленням реальної вартості застрахованого майна під впливом інфляції (дефляції) грошової одиниці.

Стан криміногенної ситуації, особливо у великих містах, що призводить до підвищення рівня збитковості за багатьма договорами. Така тенденція вимагає коригування страхових тарифів, вжиття разом зі страхувальниками і правоохоронними органами додаткових запобіжних заходів щодо охорони об'єктів страхування.

Зміна порядку нарахування і віднесення на витрати амортизаційних відрахувань на основні засоби. Прискорена амортизація призведе до збільшення коливань між залишковою вартістю об'єкта за балансом підприємства і його реальною вартістю. Це потрібно брати до уваги і в умовах страхування.

Очікуване збільшення кредитних інвестицій у підприємницьку діяльність. Це потягне за собою, зокрема, збільшення масштабів використання страхових послуг у частині страхування майна від вогню і стихійного лиха, технічних ризиків, майна, що передбачається під заставу, страхування відповідальності.

Розпочато процес формування українського фондового ринку. Розвинений ринок цінних паперів дасть змогу страховикам прискорити продаж власних акцій і цим самим залучити додатковий капітал до статутного фонду. Водночас, це сприятиме оперативнішому вирішенню питання про інвестування тимчасово вільних коштів у цінні папери і, при потребі, їх продажу. Розвиток фондового ринку потягне за собою впровадження нових страхових послуг.

Коливання банківської облікової ставки, що безпосередньо впливає на прояв заощаджувальної функції страхування, вносить відповідні зміни в доходи страховиків від розміщення депозитів та визначає деякі інші параметри фінансової діяльності.

Зростання можливостей підприємств щодо реалізагіії продукції, особливо на експорт. Це створює сприятливі умови для розширення страхування експортних кредитів, страхування відповідальності товаровиробників за якість продукції, страхування вантажів та відповідальності вантажоперевізника, страхування юридичних втрат на розгляд претензій.

Стабілізація економічного стану на багатьох підприємствах дозволяє поступово переходити до страхування втрат, до яких можуть призвести перерви у виробництві у разі настання стихійного лиха, техногенних аварій або інших страхових подій.

Поглиблення проблеми безробіття, що зумовлює зростання потреби у страхуванні роботодавця на цей випадок.

Поява в регіонах нових страховиків, що володіють аналогічними ліцензіями на страхову діяльність. Компанія має ретельної вивчати можливості своїх конкурентів і відповідно реагувати підвищенням якості, своїх послуг.

Доцільність залучення до реалізації полісів страхових посередників. Страхові брокери й агенти сприяють, як правило, зростанню кількості договорів і розширенню географії страхувальників, а це позитивно позначається на надходженні страхових премій і формуванні раціональної структури страхового портфеля.

Перестрахування ризиків на облігаторних засадах. У зв'язку з цим потрібно ретельно дібрати перестраховиків і укласти з ними відповідні угоди. У свою чергу, в межах нормативів платоспроможності доцільно збільшити обсяг операцій із приймання ризиків на перестрахування. Перспективним напрямком розвитку внутрішнього ринку страхування є створення регіональних і спеціалізованих страхових пулів.

Посилення спілкування з потенційними страхувальниками наданням Їм різних консультацій з ризик-менеджменту, страхування ризиків та інших питань, що не виходять за межі статутної діяльності компанії.

Можливості тіснішої взаємодії з місцевими органами влади. Ці стосунки можуть виявлятися у взаємному прагненні розслідувати причини страхових подій, створити зручніші умови для розміщення офісу компанії, рекламних матеріалів, фінансувати за рахунок коштів страховика ряд запобіжних заходів, купувати цінні папери, що емітують місцеві адміністрації, і т. ін.

Отже, державна політика, спрямована на приватизацію, проведення протиінфляцінних заходів, упорядкування оподаткування як страхувальників, так і страховиків, відсоткових ставок, валютних курсів, фінансового контролю, забезпечує серйозні передумови для активізації страхової діяльності. Стратегія кожної конкретної компанії полягає в тому, щоб максимально скористатися цими можливостями. Разом з тим мають бути своєчасно враховані й чинники, що ускладнюють роботу страховиків.

Аналізуючи на цьому фоні позитивні й негативні зміни в умовах діяльності страховика, доцільно знайти відповіді на такі запитання:

• чи може компанія надавати свої послуги за цінами, нижчими або такими самими, як конкуренти (якщо ні, то що цьому заважає);

• який доступ має компанія до страхувальників. Що заважає їй розширити коло своїх прихильників;

• чи має компанія належний персонал для оперативної переорієнтації роботи на нові послуги та ринки;

• що необхідно для посилення мотивації працівників до кращого виконання місії компанії?

ВИКОРИСТАНА ЛІТЕРАТУРА

ТА ЗАКОНОДАВЧІ АКТИ

1.Александров А. А. Страхование. — М.: Приор, 1998. — 186 с.

2.Архипов А.П. О формировании й управлений коллективом страховой компании // Финансы. — 1997. — № 11. — С. 34 — 39.

3.Архипов А.П. Структура региональных страхових рынков // Финансы. — 1997. — № 3. — С.44 — 49.

4.Бабенко В. Канали розподілу страхових послуг у промислове розвинутих країнах // Економіка України. — 1997. — № 7. — С.82 — 87.

5.Осадець С.С. Страхування — К.: КНЕУ, 1998.—528с.

6.Базилевич В.Д., Базилевич К.С. Страхова справа. — К.: Знання, 1997.—216с.

7. Закон України «Про страхування» // Урядовий кур'єр. — 1996. — 18 квітня.

8. Законодавство України про страхування // Бюлетень законодавства і юридичної практики України. — 1997. — № 4. — 368 с.

9.Закон України «Про внесення змін до Закону України «Про страхування» // Голос України. — 1997. — 14 листопада.