Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Финансовый менеджмент в системе управления денежными потоками на транспортном предприятии

Реферат: Финансовый менеджмент в системе управления денежными потоками на транспортном предприятии

Белорусская государственная политехническая академия

Конкурс научных работ студентов ВУЗов Республики Беларусь по естественным, техническим и гуманитарным наукам

Девиз «Стремление»

Финансовый менеджмент в системе управления денежными потоками на транспортном предприятии

Выполнил: Смирнов Егор Анатольевич

Руководитель: Левкович Олег Александрович

2000

С одержание

одержание

Содержание 2

Введение 3

1 СУЩНОСТЬ И СОДЕРЖАНИЕ ТЕОРИИ ФИНАНСОВОГО МЕНЕДЖМЕНТА 4

2 МЕТОДИКА АНАЛИЗА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ предприятия 13

3. ОЦЕНКА ИМУЩЕСТВЕННОГО И ФИНАНСОВОГО ПОЛОЖЕНИЯ ПРЕДПРИЯТИЯ 27

заключение 44

СПИСОК ЛИТЕРАТУРЫ 46

Введение

Одним из важнейших условий успешного управления финансами предприятия является анализ его финансового состояния.

Это, в свою очередь, позволяет определить факторы, характеризующие финансовую устойчивость и ликвидность предприятия. Таким образом, в зависимости от осознания существующих на предприятии реалий и способностей к их анализу, вырабатываются решения того или иного качества, а, следовательно, можно отрегулировать механизм прогнозирования и планирования деятельности.

Поэтому, руководители, как правило, стараются выработать особый принцип построения прибыли на данном конкретном предприятии. Чаще всего этим принципом является принцип финансового самообеспечения.

В данной связи, наиболее значимым моментом для реализации принятого решения, является рационализация распределения ресурсов предприятия, получаемых из заранее определенных источников. При этом, инвестиции, основанные на риске и планировании капиталовложений внутри предприятия и направленные на ликвидность, доходность и рентабельность его деятельности на рынке, выступают как один из важнейших механизмов управления возникающими во внешней среде рисками и планирования нормы прибыли предприятия при помощи анализа эффективности капиталовложений и, как результат, инвестиционного проектирования.

В сфере управления экономикой главный упор делается на совершенствование хозяйственного механизма путем повсеместного использования преимущественно экономических методов управления, переход всех отраслей и предприятий на полный хозяйственный расчет, самофинансирование. Основная роль в укреплении и развитии экономического потенциала страны и достижении высшей цели общественного производства принадлежит первичному звену народного хозяйства — предприятию.

Важным условием реализации программы формирования народного хозяйства является развитие и расширение аналитической работы на предприятиях, в объединениях, министерствах и ведомствах. Экономический анализ производственно-хозяйственной деятельности предприятия, во-первых, служит исходным моментом выявления и мобилизации резервов повышения эффективности производства, а во-вторых, являясь основной функцией управления, становится действенным орудием совершенствования хозяйственного механизма.

1 СУЩНОСТЬ И СОДЕРЖАНИЕ ТЕОРИИ ФИНАНСОВОГО МЕНЕДЖМЕНТА

Финансы представляют собой совокупность денежных отношений, возникающих в процессе создания фондов денежных средств у субъектов хозяйствования и государства и использования их на цели воспроизводства, стимулирования и удовлетворения социальных нужд общества. Можно выделить четыре основные стадии процесса общественного воспроизводства: производство, обмен, распределение и потребление. Областью возникновения и функционирования финансов является вторая стадия воспроизводственного процесса, когда происходит обмен произведенными общественными продуктами, именно на этой стадии появляются финансовые отношения, связанные с формированием денежных доходов и накоплений. Финансовые ресурсы образуются на стадии производства, когда создается новая стоимость и, осуществляется перенос старой. Однако реальное формирование финансовых ресурсов начинается только на стадии обмена, когда стоимость реализована.

Государственные финансы являются важнейшим средством перераспределения стоимости общественного продукта и части национального богатства. В основе их лежит система бюджетов: республиканский и местные. Отдельным элементом в системе государственных финансов являются внебюджетные фонды, главное назначение которых состоит в финансировании отдельных целевых мероприятий.

Финансы субъектов хозяйствования являются основным элементом системы и представляют собой денежные отношения, связанные с формированием и распределением финансовых ресурсов.

Теория финансового менеджмента отличается следующими особенностями:

• ориентирована на решение практических задач;

• имеет междисциплинарный характер;

• разрабатывается в международном масштабе.

Финансовый менеджмент предназначен для решения практических задач. Он нацелен на исследование и разработку правил эффективного управления с целью достижения высоких результатов, являющихся критерием его качества. Отсюда вытекают следующие требования:

во-первых, необходимо предоставлять работникам, занятым практической деятельностью знания, помогающие им повысить уровень управления;

во-вторых, способствовать повышению квалификации менеджеров и особенно подготовке претендентов на эти должности;

в-третьих, определять области и проблемы, требующие дальнейшего изучения и разработки в целях содействия развитию познавательной базы.

Финансовый менеджмент - междисциплинарная отрасль науки. У него есть собственный источник познания (практика), пополняемый знаниями различных научных дисциплин, без которых менеджмент не смог бы развиваться. Междисциплинарность - одна из основных причин, вызвавших информационный взрыв в области управления.

Первоначально и затем в течение нескольких десятилетий менеджмент в основном подпитывался информацией, получаемой в ходе управленческой деятельности, иными словами, его источником служили эмпирические знания. Опыт менеджеров и сейчас является важным источником познания и содействует созданию теории менеджмента. Развитию теории также способствовали, право, экономика, логистика, бухгалтерский учет, информатика, технические науки и другие отрасли знаний.

Единой универсальной теории финансового менеджмента не существует, но теория менеджмента становится предметом международных исследований, приобретая интернациональный характер. Эта тенденция вызвана прежде всего расширением сферы деятельности транснациональных компаний и распространением ее на новые страны. В этой связи возникает необходимость разрабатывать методы управления товарами и денежными средствами в новых условиях, чему способствует освоение "ноу-хау" менеджмента других стран. Это важный, но часто неучитываемый фактор роста производительности и экономического развития.

В этой связи все большее значение придается сравнительному менеджменту. Он заключается в изучении и анализе опыта различных стран, включая исследование причин, определяющих различия в уровне производительности и результатах деятельности предприятий.

Наиболее распространена классическая интерпретация практики и теории финансового менеджмента с функциональных позиций, основанная на следующих двух аксиомах:

• основу менеджмента составляет процесс, одинаковый для всех организаций, т.е. имеющий универсальный характер;

• процесс менеджмента складывается из ряда действий, т.е. основных функций управления, выделенных в результате специализации труда, которые в совокупности составляют единое целое.

С развитием кибернетики стало формироваться понимание менеджмента как информационного процесса. Посредством информационных процессов реализуются все функции финансового менеджмента. Поэтому каждая организация создает информационную систему. Это - один из важных аспектов менеджмента и условие его реализации.

Представители "науки управления" (management science), тесно связанной с такой научной дисциплиной, как исследование операций (операционный анализ), рассматривают менеджмент как систему математических формул или моделей.

В действительности "наука управления" (исследование операций) не заменяет финансовый менеджмент. Его функции не сводятся к применению математических методов и моделей. В менеджменте много проблем, которые невозможно выразить в математической форме. Вместе с тем можно согласиться с мнением, что содержание этой дисциплины сводится к применению научных методов для анализа и решения проблем менеджмента.

Финансовый менеджмент не может обойтись без применения научных методов. Они помогают при формировании и развитии познавательной базы, имеют особенно большое значение в управлении производством, эффективны при планировании и контроле, играют важную роль в ходе принятия решений, поддающихся алгоритмизации.

Для комплексного понимания и наилучшей реализации менеджмента необходимы разнообразные знания, получаемые при использовании всех известных подходов. Каждый из них в определенной мере способствует объяснению и совершенствованию управления. Только интеграция, синтез достижений отдельных научных дисциплин в сочетании с практическим опытом могут дать целостное представление о менеджменте и помочь при разработке его теории.

Проблема в том, чтобы найти способ, позволяющий использовать достижения многих научных дисциплин, обобщить опыт менеджеров и на этой базе разработать теорию менеджмента. Эта цель достижима только на основе применения системного подхода.

Основу теории финансового менеджмента составляет сам процесс управления. Поставленная задача может быть решена на основе моделирования процесса с учетом нескольких взаимодополняющих аспектов, т.е. с использованием многофакторного подхода. Таким образом, выделяется несколько частичных процессов (подсистем), соответствующих выбранным критериям, которые в совокупности составляют единое целое.

Содержание процесса финансового менеджмента, а также его теории можно представить как систему трех взаимосвязанных и взаимодополняющих частичных процессов (подсистем), выделенных в соответствии с тремя аспектами - функциональным, принятия решений, информационным.

Исходной базой является функциональный аспект, в соответствии с которым, процесс подразделяется на основные менеджерские функции. Обычно выделяются следующие функции - планирование, организация и контроль.

В теории менеджмента особое место занимают основные подходы к изучению отдельных частных проблем и менеджмента в целом, а также к исследованию возможностей использования достижений на практике.

При оценке возможности применения результатов исследований на практике высказываются различные мнения относительно существования единственного, наилучшего способа реализации установленных принципов и управленческих функций, обеспечивающего наиболее эффективную деятельность организации.

Стратегия управления заключается в выборе и обосновании политики привлечения и эффективного размещения ресурсов (в том числе финансовых средств) коммерческой организации, тактика управления — в конкретизации поставленных целей в виде системы планов и их ресурсного обеспечения по различным параметрам (временному, материально-техническому, информационному, кадровому и т.д.). В зависимости от горизонта планирования состав и структура используемых или планируемых к использованию ресурсов существенно различаются.

В той или иной степени роль финансовых ресурсов важна на всех уровнях управления (стратегический, тактический, оперативный), однако особое значение она приобретает в плане стратегии развития предприятия. Таким образом, финансовый менеджмент как одна из основных функций аппарата управления приобретает ключевую роль в условиях рыночной экономики. Финансовые ресурсы как основной компонент системы бухгалтерского учета представляют собой ведущее связующее звено между учетом и финансовым менеджментом, что и предопределяет их тесную взаимосвязь.

Финансы субъекта хозяйствования выполняют три основные функции:

• формирование, поддержание оптимальной структуры и наращивание экономического потенциала предприятия;

• обеспечение текущей финансово-хозяйственной деятельности;

• обеспечение участия хозяйствующего субъекта в осуществлении социальной политики.

Эти функции могут быть структурированы и описаны в терминах целей и задач, стоящих перед собственниками предприятия и аппаратом управления, а также средств и методов их достижения.

Любой бизнес начинается с постановки и поиска ответов на следующие три ключевых вопроса:

• каковы должны быть величина и оптимальный состав активов предприятия, позволяющие достичь поставленные перед предприятием цели и задачи?

• где найти источники финансирования и каков должен быть их оптимальный состав?

• как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее платежеспособность и финансовую устойчивость предприятия?

Решаются эти вопросы в рамках финансового менеджмента как системы эффективного управления финансовыми ресурсами, являющейся одной из ключевых подсистем общей системы управления предприятием.

Организационная структура системы управления финансами хозяйствующего субъекта, а также ее кадровый состав могут быть построены различными способами в зависимости от размеров предприятия и вида его деятельности.

Любая более или менее крупная компания в той или иной степени связана с финансовыми рынками; эта связь многообразна, поскольку компания может выступать в различных ипостасях: в качестве эмитента ценных бумаг, инвестора, ссудозаемщика, спекулянта и др. Возникающие в ходе этой связи операции на финансовых рынках осуществляются с помощью финансовых инструментов. Существуют различные подходы к трактовке этого понятия. В частности, финансовые инструменты представляют собой контракты, предусматривающие некоторые формы кратко- и долгосрочного инвестирования, торговля которыми осуществляется на финансовых рынках. Таким образом, к финансовым инструментам относятся акции, облигации, фьючерсы и т.п.

Приемы и методы, находящиеся в арсенале финансового менеджера, многообразны. С определенной долей условности их можно разделить на три большие группы: общеэкономические, прогнозно-аналитические и специальные.

К первой группе относятся: кредитование, ссудо-заемные операции, система кассовых и расчетных операций, система страхования, система расчетов, система финансовых санкций, трастовые операции, залоговые операции, трансфертные операции, система налогообложения и др. Общая логика подобных методов, их основные параметры, возможность или обязательность исполнения задаются централизованно в рамках системы государственного управления экономикой. Хотя выбор в их применении достаточно ограничен, тем не менее, варианты использования отдельных методов нередко определяются уже на уровне конкретного предприятия.

Во вторую группу входят: финансовое планирование, налоговое планирование, методы прогнозирования, факторный анализ, моделирование и др. Большинство из этих методов уже импровизационны по своей природе.

Промежуточное положение между этими двумя группами по степени централизованной регулируемости и обязательности применения занимают специальные методы управления финансами, многие из которых еще только начинают получать распространение в Беларуси: это дивидендная политика, финансовая аренда, факторинговые операции, франчайзинг, фьючерсы и т.п. В основе многих из этих методов лежат производные финансовые инструменты.

Основой информационного обеспечения системы управления финансами являются любые сведения финансового характера; в частности, можно выделить бухгалтерскую отчетность, сообщения финансовых органов, информацию учреждений банковской системы, данные товарных, фондовых и валютных бирж, прочую информацию.

Техническое обеспечение системы управления финансами является самостоятельным и весьма важным ее элементом. Многие современные системы, основанные на безбумажной технологии (межбанковские расчеты, взаимозачеты, расчеты с помощью кредитных карточек, клиринговые расчеты и др.), невозможны без применения сетей ЭВМ, персональных компьютеров, функциональных пакетов прикладных программ. Функционирование любой системы управления финансами осуществляется в рамках действующего правового и нормативного обеспечения. Сюда относятся: законы, указы Президента, постановления правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

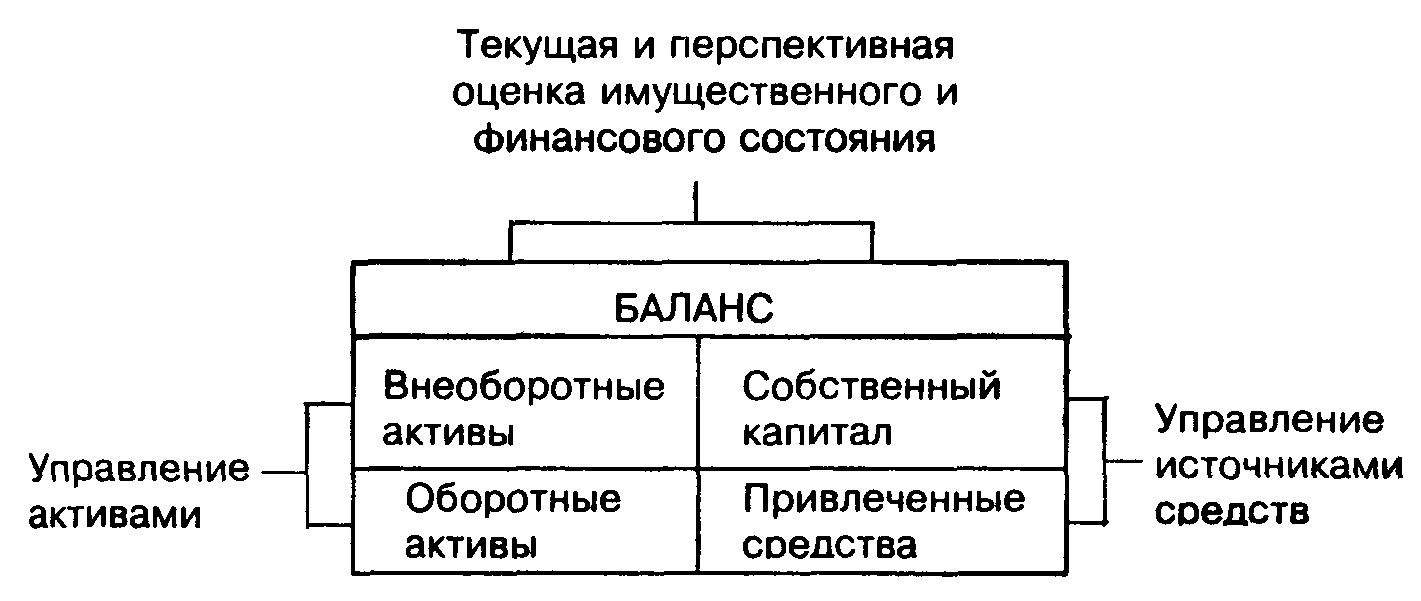

В наиболее общем виде деятельность финансового менеджера может быть структурирована следующим образом:

общий анализ и планирование имущественного и финансового положения предприятия;

обеспечение предприятия финансовыми ресурсами (управление источниками средств);

распределение финансовых ресурсов (инвестиционная политика и управление активами).

Логика выделения таких областей деятельности финансового менеджера тесно связана со структурой баланса как основной отчетной формы, отражающей имущественное и финансовое состояние предприятия (рис. 1).

Рисунок 1. Ключевые области деятельности финансового менеджера

Выделенные направления деятельности одновременно определяют и основные задачи, стоящие перед менеджером. В рамках первого направления осуществляется общая оценка:

активов предприятия и источников их финансирования;

величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала предприятия и расширения его деятельности;

источников дополнительного финансирования;

системы контроля за состоянием и эффективностью использования финансовых ресурсов.

Второе направление предполагает детальную оценку:

объема требуемых финансовых ресурсов;

формы их предоставления (долгосрочный или краткосрочный кредит, денежная наличность);

методов мобилизации финансовых ресурсов;

степени доступности и времени предоставления (доступность финансовых ресурсов может определяться условиями договора; финансы должны быть доступны в нужном объеме и в нужное время);

затрат, связанных с привлечением данного вида ресурсов (процентные ставки, прочие формальные и неформальные условия предоставления данного источника средств);

риска, ассоциируемого с данным источником средств (так, с позиции предприятия капитал собственников как источник средств гораздо менее рисков, чем срочная ссуда банка).

Третье направление предусматривает анализ и оценку долгосрочных и краткосрочных решений инвестиционного характера:

оптимальность преобразования финансовых ресурсов в другие виды ресурсов (материальные, трудовые, денежные);

целесообразность и эффективность вложений в основные средства, их состав и структура;

оптимальность оборотных средств (в целом и по видам);

эффективность финансовых вложений.

Принятие решений с использованием приведенных оценок выполняется в результате анализа альтернативных решений, учитывающих компромисс между требованиями ликвидности, финансовой устойчивости и рентабельности.

В зависимости от того, в каких разрезах рассматривается баланс как одна из основных моделей предприятия в терминах финансов, отчетливо выделяются такие разделы финансового менеджмента, как долго- и краткосрочные решения, управление вложениями во внеоборотные и оборотные активы, управление источниками средств и структурой капитала, управление рисками и др.

Модно сформулировать систему целей, решаемых с помощью управления финансовыми ресурсами, различающихся по степени формализации и возможностям количественной оценки:

выживание фирмы в условиях конкурентной борьбы;

избежание банкротства и крупных финансовых неудач;

лидерство в борьбе с конкурентами;

максимизация рыночной стоимости фирмы;

устойчивые темпы роста экономического потенциала фирмы;

рост объемов производства и реализации;

максимизация прибыли;

минимизация расходов;

обеспечение рентабельной деятельности и т.д.

Приоритетность той или иной цели по-разному объясняется в рамках существующих теорий организации бизнеса.

Наиболее распространенным является утверждение, что предприятие должно работать таким образом, чтобы обеспечить максимальный доход. Обычно это ассоциируется с рентабельной работой, ростом прибыли и снижением расходов.

В рамках традиционной неоклассической экономической модели предполагается, что любая фирма существует для того, чтобы максимизировать прибыль (обычно подразумевается, что речь идет о прибыли с позиции не разового, но долгосрочного ее получения). В идеале, когда предполагается равнодоступность информации, наличие опытного руководства и другие, достичь такого максимума невозможно, а суммарный маржинальный доход равен нулю. Поэтому применяется понятие «нормальной» прибыли, т.е. прибыли, устраивающей владельцев данного бизнеса. Действительно, прибыльность различных видов производств может существенно различаться, что не вызывает тем не менее стремления всех бизнесменов одновременно сменить свой бизнес на более прибыльный. В основе такого подхода лежит и весьма распространенная система ценообразования на производимую продукцию — «себестоимость плюс некая устраивающая производителя надбавка».

Другие исследователи выдвигают предположение, что в основе деятельности фирм и их руководства лежит стремление к наращиванию объемов производства и сбыта. Обосновывается это тем, что многие менеджеры олицетворяют свое положение (заработная плата, статус, положение в обществе) с размерами фирмы в большей степени, нежели с ее прибыльностью.

Любому предприятию в той или иной степени присущ разрыв между функцией владения и функцией управления и контроля. Данная проблема усугубляется по мере усложнения форм организации бизнеса. В свою очередь, это привело, к возникновению ряда управленческих теорий.

Наибольшее распространение в последние годы получила «Теория максимизации богатства акционеров». Разрабатывая эту теорию, исходили из предпосылки, что ни один из существующих критериев — прибыль, рентабельность, объем производства и т.д. — не может рассматриваться в качестве обобщающего критерия эффективности принимаемых решений финансового характера. Такой критерий должен:

а) базироваться на прогнозировании доходов владельцев предприятия;

б) быть обоснованным, ясным и точным;

в) быть приемлемым для всех аспектов процесса принятия управленческих решений, включая поиск источников средств, собственно инвестирование, распределение доходов (дивидендов).

Считается, что этим условиям в большей степени отвечает критерий максимизации собственного капитала, т.е. рыночной стоимости обыкновенных акций фирмы. С позиции инвесторов в основе этого подхода лежит предпосылка, что повышение достатка владельцев фирмы заключается не столько в росте текущих прибылей, сколько в повышении рыночной цены их собственности. Таким образом, любое финансовое решение, обеспечивающее в перспективе рост стоимости акций, должно приниматься владельцами и/или управленческим персоналом.

В случае неприменимости критерия максимизации рыночной стоимости фирмы рекомендуется использовать абсолютные и относительные показатели прибыли и рентабельности.

С практической позиции финансы представляют собой один из важнейших рычагов, с помощью которого осуществляется воздействие на экономику хозяйствующего субъекта. Это воздействие осуществляется посредством финансового механизма, представляющего собой систему организации, регулирования и планирования финансовых отношений, способов формирования и использования финансовых ресурсов. В состав финансового механизма входят:

• финансовые инструменты;

• финансовые приемы, методы и модели;

• обеспечивающие подсистемы (правовая, нормативная, информационная, техническое и программное).

В условиях рыночной экономики большинство компаний в той или иной степени связано с рынком капитала. Крупные компании и организации выступают там и в роли кредиторов, и в роли инвесторов, участие мелких фирм чаще всего ограничивается решением краткосрочных задач инвестиционного характера. В любом случае принятие решений и выбор поведения на рынке капитала, равно как и активность операций, тесно связаны с концепцией эффективности рынка. Объем сделок по покупке или продаже ценных бумаг зависит от того, насколько точно текущие цены соответствуют внутренним стоимостям. Цена зависит от многих факторов, в том числе и от информации. Насколько быстро информация отражается на ценах и характеризуется уровнем эффективности рынка.

2 МЕТОДИКА АНАЛИЗА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ предприятия

В научной и учебно-методической литературе принято выделять два вида анализа: внутренний и внешний. С определенной долей условности можно сформулировать основные различия между ними (Рисунок 2), хотя на практике эти два вида аналитической работы нередко пересекаются.

Успешность анализа определяется различными факторами. С известной долей условности можно рекомендовать пять основных принципов, которые целесообразно иметь в виду, приступая к анализу. Во-первых, необходимо составить достаточно четкую программу анализа, включая проработку макетов аналитических таблиц, алгоритмов расчета основных показателей и требуемых для их расчета и сравнительной оценки источников информационного и нормативного обеспечения. Во-вторых, схема анализа должна быть построена по принципу «от общего к частному». В-третьих, любые «всплески», т.е. отклонения от нормативных или плановых значений показателей, даже если они имеют позитивный характер, должны тщательно анализироваться. В-четвертых, обоснованность используемой совокупности критериев, которая включает качественные и количественные оценки, однако ее основу обычно составляют исчисляемые показатели, имеющие понятную интерпретацию и, по возможности, некоторые ориентиры (пределы, нормативы, тенденции). В-пятых, выполняя анализ, необходимо помнить, что наибольшую ценность представляет выявление тенденций и закономерностей.

Рисунок 2. Виды анализа

Детализация методики анализа финансово-хозяйственной деятельности зависит от поставленных целей, а также различных факторов информационного, временного, методического, кадрового и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

экспресс-анализ финансово-хозяйственной деятельности;

углубленный анализ финансово-хозяйственной деятельности.

Целью экспресс-анализа является оперативная и упрощенная оценка финансового благополучия и динамики развития хозяйствующего субъекта. В процессе анализа можно предложить расчет различных показателей и дополнить его методами, основанными на опыте и квалификации специалиста.

Экспресс-анализ целесообразно выполнять в три этапа: подготовительный этап, предварительный обзор бухгалтерской отчетности, экономическое чтение и анализ отчетности.

Цель первого этапа — принять решение о целесообразности анализа финансовой отчетности и убедиться в ее готовности к чтению.

Первая задача решается путем ознакомления с аудиторским заключением. Существует два основных типа аудиторских заключений с условными названиями стандартное и нестандартное. Первое представляет собой подготовленный в достаточно унифицированном и кратком изложении документ, содержащий положительную оценку аудитора (аудиторской фирмы) о достоверности представленных в отчетности (отчете) сведений об имущественном и финансовом состоянии компании, а также соответствии принципов формирования и составления отчетности действующим нормативным документам. При наличии стандартного аудиторского заключения можно не делать дополнительных аналитических процедур с целью определения финансовой состоятельности компании.

Нестандартное аудиторское заключение обычно более объемно и, как правило, содержит некоторую дополнительную информацию, которая может быть полезной пользователям отчетности или рассматривается аудитором как целесообразная к опубликованию исходя из принятой технологии аудиторской проверки. Нестандартное аудиторское заключение может содержать либо безоговорочную положительную оценку представленной отчетности и финансового положения, подтверждаемого ею, либо положительную оценку, но с оговорками. Причинами нестандартного аудиторского заключения могут быть:

использование мнения другой аудиторской фирмы (например, в случае аудирования отчетности самостоятельных подразделений одной корпорации разными аудиторскими компаниями); изменение аудируемой фирмой учетной политики; некоторые неопределенности финансового или организационного характера (например, участие аудируемой компании в незавершенном судебном процессе с непредсказуемым исходом, недостаточная эффективность системы внутреннего контроля) и др. В случае нестандартного аудиторского заключения целесообразность заключения контракта с данным потенциальным контрагентом должна определяться финансовым менеджером или другим лицом, участвующим в переговорах, после более тщательного анализа представленного отчета и другой информации формального и неформального характера.

Проверка готовности отчетности к чтению носит менее ответственный и в определенной степени технический характер. Эту работу часто приходится делать, работая с отчетностью небольших предприятий, на которых нет достаточной культуры и традиций подготовки годового отчета.

Здесь проводится визуальная и простейшая счетная проверка отчетности по формальным признакам и по существу: определяется наличие всех необходимых форм и приложений, реквизитов и подписей; выверяется правильность и ясность заполнения отчетных форм;

проверяется валюта баланса и все промежуточные итоги; проверяется взаимная увязка показателей отчетных форм и основные контрольные соотношения между ними и т.п.

Бухгалтерская отчетность представляет собой комплекс взаимоувязанных показателей финансово-хозяйственной деятельности за отчетный период. Отчетным формам присуща как логическая, так и информационная взаимосвязь. Суть логической связи состоит во взаимном дополнении и взаимной корреспонденции отчетных форм, их разделов и статей. Некоторые наиболее важные балансовые статьи расшифровываются в сопутствующих формах. Расшифровку других показателей при необходимости можно найти в аналитическом учете.

Логические связи дополняются информационными, выражающимися в прямых и косвенных контрольных соотношениях между отдельными показателями отчетных форм. Прямое контрольное соотношение означает, что один и тот же показатель приведен одновременно в нескольких отчетных формах. Так, величина уставного капитала на начало (конец) года приводится в формах № 1 и 3. Косвенное контрольное соотношение означает, что несколько показателей одной или ряда отчетных форм связаны между собой несложными арифметическими расчетами. Например, показатель остаточной стоимости основных средств, приводимый в балансе общей суммой, увязывается с показателями первоначальной стоимости и износа из формы № 5. Кроме того, отдельные разделы баланса могут быть связаны определенными неравенствами.

Знание этих контрольных соотношений, важное не только с позиции анализа, но и контроля, помогает лучше разобраться в структуре отчетности, определить правильность ее составления путем визуальной проверки отдельных показателей и арифметических соотношений между ними. Даже простейшие контрольные соотношения могут иметь глубокий аналитический смысл. В частности, в балансе нормально функционирующей коммерческой организации сумма собственных средств («Капитал и резервы»), как правило, превышает величину внеоборотных активов, т.е. имеет место следующее неравенство по итогам первого (A1) и третьего(П3) разделов баланса:

A1

Данное отношение характеризует в целом использование собственных средств коммерческой организации: часть их идет на покрытие (т.е. приобретение) основных средств и долгосрочных финансовых вложений, оставшаяся часть — на покрытие оборотных средств (производственные запасы, запасы товаров, тары и т.д.). В принципе, возможно и нарушение неравенства (1). Это означает, что коммерческая организация финансирует свои внеоборотные активы за счет заемных средств, что в нормальной рыночной, а не псевдорыночной, экономике практически невозможно, поскольку компания, имеющая баланс с таким соотношением активов и источников, является потенциальным банкротом.

Цель второго этапа — ознакомление с годовым отчетом или пояснительной запиской к бухгалтерской отчетности. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта. Составляя первое представление о динамике приведенных в отчетности и пояснительной записке данных, необходимо обращать внимание на алгоритмы расчета основных показателей. Поскольку расчет некоторых аналитических показателей (например, рентабельность, доход на акцию, доля собственных оборотных средств и т.п.) может сопровождаться осознанным или неосознанным разночтением, многие западные фирмы приводят в соответствующем разделе годового отчета алгоритмы для некоторых показателей. Такую практику целесообразно использовать и в Беларуси.

Анализируя тенденции основных показателей, необходимо принимать во внимание влияние некоторых искажающих факторов, в частности инфляции. Кроме того, не стоит забывать, что и баланс, являясь основной отчетной и аналитической формой, не свободен от ограничений. Укажем некоторые, наиболее существенные из них.

1. Баланс фиксирует сложившиеся к моменту его составления итоги финансово-хозяйственных операций.

2. Баланс отражает статус-кво в средствах и обязательствах предприятия, т.е. отвечает на вопрос, что представляет собой предприятие на данный момент согласно используемой учетной политике, но не отвечает на вопрос, в результате чего сложилось такое положение. Ответ на последний вопрос не может быть дан только по данным баланса. Для этого требуется гораздо более глубокий анализ, основанный не только на привлечении дополнительных источников информации, но и на осмыслении многих факторов, которые не находят отражения в отчетности (инфляция, научно-технический прогресс, финансовые затруднения у смежников и др.).

3. По данным отчетности можно рассчитать ряд аналитических показателей, однако все они будут в общем-то бесполезны, если их не с чем сравнить. Баланс, рассматриваемый изолированно, не обеспечивает пространственной и временной сопоставимости.

4. Интерпретация балансовых показателей возможна только с привлечением данных об оборотах. Сделать вывод о том, велики или малы суммы по той или иной статье, можно лишь после сопоставления балансовых данных с соответствующими суммами оборотов.

5. Баланс есть свод моментных Данных на конец отчетного периода и в силу этого не отражает адекватно состояние средств предприятия в течение отчетного периода. Это относится прежде всего к наиболее динамичным статьям баланса. Так, наличие на конец года больших по удельному весу запасов готовой продукции вовсе не означает, что это положение было в течение года постоянным, хотя сама по себе такая возможность не исключается.

6. Финансовое положение предприятия и перспективы его изменения находятся под влиянием не только факторов финансового характера, но и многих факторов, вообще не имеющих стоимостной оценки. В их числе: возможные политические и общеэкономические изменения, перестройка организационной структуры управления отраслью или предприятием, смена форм собственности, профессиональная и общеобразовательная подготовка персонала и т.п. Поэтому анализ бухгалтерской отчетности является лишь одним из разделов комплексного экономического анализа, использующего не только формализованные критерии, но и неформальные оценки.

7. Одно из существенных ограничений баланса — заложенный в нем принцип использования цен приобретения. В условиях инфляции, роста цен на используемые на предприятии сырье и оборудование, низкой обновляемости основных средств многие статьи отражают совокупность одинаковых по функциональному назначению, но разных по стоимости учетных объектов. Естественно, существенно искажаются результаты деятельности предприятия, реальная оценка его хозяйственных средств, рыночная стоимость предприятия в целом.

8. Одна из главных целей функционирования любого предприятия — получение прибыли. Однако именно этот показатель отражен в балансе недостаточно полно.

9. Необходимо еще раз подчеркнуть, что итог баланса вовсе не отражает той суммы средств, которой реально располагает предприятие, т. е. его стоимостной оценки. Основная причина состоит в возможном несоответствии балансовой оценки хозяйственных средств реальным условиям вследствие инфляции, конъюнктуры рынка, используемых методов учета и др. Во-первых, баланс дает лишь учетную оценку активов предприятия и источников их покрытия; текущая рыночная оценка этих активов может быть абсолютно другой, причем, чем длительнее срок эксплуатации и отражения на балансе данного актива, тем больше разница между его учетной и текущей оценками. Во-вторых, даже если предположить, что активы приведены в балансе по их текущей стоимости, валюта баланса, тем не менее, не будет отражать точной стоимостной оценки предприятия, поскольку рыночная оценка предприятия в целом, как правило, выше суммарной рыночной оценки его чистых активов. Эта разница характеризует величину гудвилла данного предприятия и может быть выявлена лишь в процессе его продажи. Не случайно в ряде стран дискутировался вопрос о возможности и целесообразности периодической стоимостной оценки имиджа фирмы и отражения его в активе баланса.

10. Кроме того, в балансе все еще остались статьи, носящие характер регулятивов, завышающих валюту баланса. Прежде всего, это относится к статье «Убытки» (регулятив к источникам собственных средств) и отчасти к статьям «Прочие дебиторы» и «Резервы предстоящих расходов и платежей».

В балансе имеются также статьи, завышающие его валюту в силу существующей методологии формирования уставного капитала. Согласно нормативным документам сумма задолженности учредителей по вкладам в уставный капитал отражается по дебету субсчета 75/1 «Расчеты по вкладам в уставный капитал». С момента возникновения этой задолженности и до момента ее погашения (а этот период может быть достаточно протяженным — так, при первичной эмиссии акций половина уставного капитала должна быть оплачена на момент регистрации общества, а вторая половина — в течение года) валюта баланса оказывается завышенной на величину непогашенной задолженности учредителей.

С позиции финансового менеджера (аналитика) не является очевидной и однозначной, как это кажется на первый взгляд, и экономическая интерпретация статьи «Налог на добавленную стоимость по приобретенным ценностям». Расходы, показанные по этой статье, могут быть косвенно возмещены предприятию (путем уменьшения задолженности по НДС перед бюджетом) лишь в случае оплаты счетов поставщиков, однако если предприятие не в состоянии рассчитаться со своими поставщиками, эта сумма будет представлять собой потери; иными словами, эта статья в известном смысле близка к разделу «Убытки» и потому в принципе может рассматриваться как регулятив к разделу «Капитал и резервы».

Имущественное положение предприятия на начало и конец отчетного периода характеризуется данными баланса. Сравнивая динамику итогов разделов актива баланса, можно выявить тенденции изменения имущественного положения. Результативность и перспективность деятельности могут быть обобщенно оценены по данным анализа динамики прибыли, а также сравнительного анализа темпов роста средств, объемов его производственной деятельности и прибыли.

При беглом чтении отчетности необходимо обращать внимание прежде всего на так называемые «больные» статьи. Смысл этой проверки состоит в следующем.

Данные о недостатках в работе могут непосредственно присутствовать в бухгалтерской отчетности в явном или завуалированном виде. Первый случай имеет место, когда в отчетности есть «больные» статьи, которые условно можно подразделить на две группы:

свидетельствующие о крайне неудовлетворительной работе в отчетном периоде и сложившемся в результате этого плохом финансовом положении;

свидетельствующие об определенных недостатках в работе.

К первой группе относятся: «Непокрытые убытки прошлых лет», «Непокрытый убыток отчетного года», «Кредиты и займы, не погашенные в срок», «Кредиторская задолженность - просроченная», «Векселя выданные просроченные». Эти статьи показывают крайне неудовлетворительную работу коммерческой организации в отчетном периоде и сложившееся в результате этого плохое финансовое положение. Причины образования отрицательной разницы между доходами и расходами по укрупненной номенклатуре статей можно проследить в форме № 2 (результат от реализации, результат от прочей реализации, результат от внереализационных операций). Более детально причины убыточной работы анализируются в ходе внутреннего анализа по данным бухгалтерского учета. Так, элементом статьи «Расчеты с кредиторами за товары и услуги» является задолженность поставщикам по не оплаченным в срок расчетным документам. Наличие такой просроченной задолженности свидетельствует о серьезных финансовых затруднениях.

Наличие сумм по статьям «Кредиты и займы, не погашенные в срок», означающих, что к моменту составления баланса коммерческая организация не смогла рассчитаться по предоставленным ей кредитам, следует оценивать в динамике. Если суммы по этим статьям присутствуют в балансах нескольких смежных периодов, это говорит о хронически неудовлетворительной работе коммерческой организации. Если в предшествовавших балансах суммы по данным статьям отсутствовали, то необходимо выяснить причины возникших финансовых затруднений, оценить их возможные последствия и принять меры к их устранению.

Ко второй группе относятся статьи, непосредственно представленные в балансе, либо элементы статей, которые могут быть выделены при помощи аналитических расшифровок в ходе внутреннего анализа. Об определенных недостатках в работе коммерческой организации можно судить также по некоторым неблагоприятным соотношениям между отдельными статьями.

Если анализ проводится только по данным годового отчета, то к статьям второй группы относятся, в основном, данные, приводимые во втором разделе формы № 5: «Дебиторская задолженность просроченная», «Векселя полученные просроченные» и «Дебиторская задолженность, списанная на финансовые результаты». Значимость сумм по этим статьям в отношении устойчивости финансового состояния зависит от их удельного веса в валюте баланса. Что касается их смысловой нагрузки, то она очевидна: коммерческая организация имеет проблемы со своими покупателями и клиентами. До определенного момента эти проблемы не являются критическими, однако ситуация может резко измениться при совпадении во времени ряда факторов. Иными словами, статьи этой группы могут быть в балансах не только убыточных, но и вполне рентабельных коммерческих организаций.

Данные статьи характеризуют величину иммобилизованных оборотных средств и потому независимо от общей оценки финансового состояния необходим, по возможности, подробный анализ динамики этих статей. Не случайно в крупных западных компаниях, отчетливо понимая потенциальную опасность просроченной дебиторской задолженности, создают специальные кредитные отделы, разрабатывающие и анализирующие политику компании в отношении своих клиентов, в частности, на предмет предоставления тех или иных скидок и принятия действенных, а главное, своевременных мер в отношении неплательщиков.

Недостатки в работе в скрытом, завуалированном виде отражаются в ряде балансовых статей, что может быть выявлено в рамках внутреннего анализа с привлечением данных текущего учета. Это вызвано не фальсификацией данных, а существующей методикой составления баланса, согласно которой многие балансовые статьи комплексные. В частности, это относится к статьям:

• «Расчеты с дебиторами за товары, работы и услуги», которая может включать неоправданную дебиторскую задолженность в виде: а) отгруженных товаров и сданных работ по расчетным документам, не переданным в банк на инкассо, по которым истекли сроки, установленные для сдачи документов в обеспечение ссуд (счета 62 и 45); б) отгруженных товаров и сданных работ по расчетным документам, не оплаченным в срок покупателями и заказчиками (счета 62 и 45); в) товаров, находящихся на ответственном хранении у покупателей ввиду отказа от акцепта (счета 62 и 45); г) расчетов за товары, проданные в кредит и не оплаченные в срок (счет 62); д) расчетов за товары, проданные в кредит, не оплаченные в срок и оформленные нотариальными подписями (счет 62); е) векселей, по которым денежные средства не поступили в срок (счет 62);

• «Расчеты с персоналом по прочим операциям», по которой может отражаться неоправданная дебиторская задолженность в виде расчетов с материально ответственными лицами по недостачам, порче и хищениям (субсчет 73/3);

• «Прочие активы», которая может включать недостачи и потери от порчи товарно-материальных ценностей, не списанных с баланса в установленном порядке (счет 84);

• «Расчеты с кредиторами за товары и услуги», в которую может входить неоправданная кредиторская задолженность в виде: а) расчетов с поставщиками по неоплаченным в срок расчетным документам (счет 60); б) расчетов с поставщиками по неотфактурованным поставкам (счет 60); расчетов с поставщиками по просроченным оплатой векселям (счет 60).

Суммы по элементам указанных статей в явном виде в балансе не выделяются, но их легко можно выявить в рамках внутреннего анализа по аналитическим расшифровкам к счетам 45 «Товары отгруженные», 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 73 «Расчеты с персоналом по прочим операциям», 84 «Недостачи и потери от порчи ценностей». Причины возникновения этих сумм могут быть различными. Однако если наблюдается их рост в динамике, это свидетельствует о серьезных недостатках в организации учета и внутреннего контроля в коммерческом предприятии.

На определенные недостатки в финансово-хозяйственной деятельности указывает также превышение суммы по статье «Расчеты с работниками по полученным ими ссудам» над суммой «Ссуды для рабочих и служащих» (соответствующие расшифровки могут быть получены в рамках внутреннего анализа). Это говорит о том, что коммерческая организация не удержала очередные взносы в погашение задолженности с работников, но соответствующую сумму все же внесла в банк в погашение ссуд, т.е. имеет место неплановое использование средств.

Третий этап — основной в экспресс-анализе; его цель — обобщенная оценка результатов хозяйственной деятельности и финансового состояния объекта. Такой анализ проводится с той или иной степенью детализации, в интересах различных пользователей.

В общем виде методикой экспресс-анализа отчета (отчетности) предусматривается анализ ресурсов и их структуры, результатов хозяйствования, эффективности использования собственных и заемных средств. Смысл экспресс-анализа — отбор небольшого количества наиболее существенных и сравнительно несложных в исчислении показателей и постоянное отслеживание их динамики. Отбор субъективен и производится аналитиком.

Большинство из приведенных в таблице 1 показателей, равно как и тенденции их изменения, имеют достаточно несложную и наглядную экономическую интерпретацию; описание этих и других основных показателей будет приведено ниже.

Многие из данных показателей нередко приводятся в отчете; в том случае, если в рамках экспресс-анализа признается целесообразным делать дополнительные расчеты, то они вполне могут выполняться по упрощенным алгоритмам. В частности, нет необходимости делать дополнительную очистку баланса, а также перекомпоновку и агрегирование отдельных его статей и подразделов.

Таблица 1. Совокупность аналитических показателей для экспресс-анализа

|

Направление (процедура) анализа |

Показатель |

|

1. ОЦЕНКА ЭКОНОМИЧЕСКОГО ПОТЕНЦИАЛА СУБЪЕКТА ХОЗЯЙСТВОВАНИЯ |

|

|

1.1. Оценка имущественного положения |

активов 2. Коэффициент износа основных средств 3. Общая сумма хозяйственных средств, находящихся в распоряжении предприятия |

|

1.2. Оценка финансового положения |

1. Величина собственных средств и их доля в общей сумме источников 2. Коэффициент текущей ликвидности 3. Доля собственных оборотных средств в общей их сумме 4. Доля долгосрочных заемных средств в общей сумме источников 5. Коэффициент покрытия запасов |

|

1.3. Наличие «больных» статей в отчетности |

1. Убытки 2. Ссуды и займы, не погашенные в срок 3. Просроченная дебиторская и кредиторская задолженность 4. Векселя выданные (полученные) просроченные |

|

2. ОЦЕНКА РЕЗУЛЬТАТИВНОСТИ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ |

|

|

2.1. Оценка прибыльности |

1. Прибыль 2. Рентабельность операционная 3. Рентабельность основной деятельности |

|

2.2. Оценка динамичности |

совокупного капитала 2. Оборачиваемость активов 3. Продолжительность операционного и финансового цикла |

|

2.3. Оценка эффективности использования экономического потенциала |

1. Рентабельность авансированного (совокупного) капитала 2. Рентабельность собственного капитала |

Экспресс-анализ может завершаться выводом о целесообразности или необходимости более углубленного и детального анализа финансовых результатов и финансового положения.

Цель углубленного анализа — более подробная характеристика имущественного и финансового положения хозяйствующего объекта, результатов его деятельности в истекшем отчетном периоде, а также возможностей развития объекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желания аналитика.

В общем виде программа углубленного анализа финансово-хозяйственной деятельности предприятия может выглядеть следующим образом.

1. Предварительный обзор экономического и финансового положения субъекта хозяйствования

1.1. Характеристика общей направленности финансово-хозяйственной деятельности

1.2. Выявление «больных» статей отчетности

2. Оценка и анализ экономического потенциала субъекта хозяйствования

2.1. Оценка имущественного положения

2.1.1. Построение аналитического баланса-нетто

2.1.2. Вертикальный анализ баланса

2.1.3. Горизонтальный анализ баланса

2.1.4. Анализ качественных сдвигов в имущественном положении

2.2. Оценка финансового положения

2.2.1. Оценка ликвидности и платежеспособности

2.2.2. Оценка финансовой устойчивости

3. Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования

3.1. Оценка производственной (основной) деятельности

3.2. Анализ рентабельности

3.3. Оценка положения на рынке ценных бумаг

Первая группа направлений, по сути, и представляет собой экспресс-анализ отчета (отчетности). Следующие две группы характеризуют соответственно статику и динамику финансово-хозяйственной деятельности, при этом анализ может выполняться одним из двух способов: а) на основании исходной отчетности; б) на основании аналитического баланса-нетто. Второй способ более предпочтителен, поскольку, как отмечалось выше, баланс, используемый в настоящее время, не свободен от определенных искажений.

Таким образом, построение аналитического баланса фактически преследует две цели:

• повысить реальность учетных оценок имущества в целом и отдельных его компонентов;

• представить баланс в форме, облегчающей расчет основных аналитических коэффициентов.

Первая цель достигается проведением дополнительной очистки баланса от имеющихся в нем регулятивов. Обязательность этой процедуры относится лишь к разделу «Убытки»; что касается балансовых статей «Задолженность участников по взносам в уставный капитал» и «Собственные акции, выкупленные у акционеров», то принятие решения об их исключении оставляется на усмотрение аналитика и может зависеть, в частности, от значимости этих статей в валюте баланса. Вторая цель достигается построением уплотненного (свернутого) баланса путем агрегирования некоторых однородных по составу элементов балансовых статей и их перекомпоновки. Тем самым может быть резко сокращено число статей баланса, повышена его наглядность. Этот прием особенно полезен и необходим при сравнительном анализе балансов отечественной и зарубежной компаний. Как уже упоминалось, в экономически развитых странах нет жесткой регламентации структуры баланса. Поэтому одним из первых шагов сравнительного анализа является приведение балансов к сопоставимой по составу статей структуре. Свертка может применяться также при подготовке баланса для расчета аналитических коэффициентов; агрегированием статей в этом случае достигается большая наглядность для чтения баланса и упрощаются алгоритмы расчета. Отметим, что свертка баланса является вполне обыденной процедурой при проведении пространственно-временных сопоставлений.

Аналитический баланс используется при проведении вертикального и горизонтального анализа, в ходе которого изучаются структура баланса, тенденции изменения его отдельных статей и разделов, степень прогрессивности и оптимальности имущества предприятия.

Вертикальный анализ баланса показывает структуру средств предприятия и их источников, когда суммы по отдельным статьям или разделам берутся в процентах к валюте баланса. Можно выделить две основные черты, обусловливающие необходимость и целесообразность проведения вертикального анализа:

• переход к относительным показателям позволяет проводить межхозяйственные сравнения экономического потенциала и результатов деятельности предприятий, различающихся по величине используемых ресурсов и другим объемным показателям;

• относительные показатели в определенной степени сглаживают негативное влияние инфляционных процессов, которые могут существенно искажать абсолютные показатели финансовой отчетности и тем самым затруднять их сопоставление в динамике.

Вертикальному анализу можно подвергать либо исходную отчетность, либо модифицированную отчетность (с укрупненной или трансформированной номенклатурой статей).

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). В частности, если проводится горизонтальный анализ баланса, данные баланса на некоторую дату (база отсчета) берутся за 100%; далее строятся динамические ряды статей и разделов баланса в процентах к их базисным значениям. Как правило, берутся базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения. Ценность результатов горизонтального анализа существенно снижается в условиях инфляции. Тем не менее, эти данные с известной степенью условности можно использовать при межхозяйственных сравнениях.

Горизонтальный и вертикальный анализы взаимодополняют друг друга. Поэтому на практике нередко строят аналитические таблицы, характеризующие как структуру отчетной бухгалтерской формы, так и динамику отдельных ее показателей. Оба эти вида анализа особенно ценны при межхозяйственных сопоставлениях, поскольку позволяют сравнивать отчетность совершенно разных по роду деятельности и объемам производства предприятий.

В рамках углубленного анализа в дополнение к приведенной выше системе показателей целесообразно использовать следующую последовательность взаимосвязанных и несложных по структуре и количеству показателей таблиц:

• хозяйственные средства предприятия и их структура (содержит такие показатели, как величина хозяйственных средств в оценке нетто, основные средства, нематериальные активы, оборотные средства, собственные оборотные средства);

• основные средства предприятия (приводятся стоимостная оценка основных средств, в том числе активной их части по первоначальной и остаточной стоимости, доля арендованных основных средств, коэффициенты износа и обновления);

• структура и динамика оборотных средств предприятия (приводятся укрупненная группировка статей второго и третьего разделов баланса, а также ряд специфических показателей, таких, как величина собственных оборотных средств, их доля в покрытии товарных запасов и др.);

• основные результаты финансово-хозяйственной деятельности предприятия (выручка от реализации, прибыль, рентабельность, уровень валового дохода, уровень издержек обращения, фондоотдача, выработка, показатели оборачиваемости);

• эффективность использования финансовых ресурсов (содержит показатели: всего финансовых ресурсов, в том числе собственных, привлеченных ресурсов, рентабельность авансированного капитала, рентабельность собственного капитала и др.).

3. ОЦЕНКА ИМУЩЕСТВЕННОГО И ФИНАНСОВОГО ПОЛОЖЕНИЯ ПРЕДПРИЯТИЯ

Методику оценки имущественного и финансового положения предприятия покажем на основании хозяйственной деятельности грузового автопарка ОАО «Автосила».

Сумма хозяйственных средств, находящихся в собственности и распоряжении предприятия. Этот показатель дает обобщенную стоимостную оценку величины предприятия как единого целого. Это — учетная оценка активов, числящихся на балансе предприятия, необязательно совпадающая с их суммарной рыночной оценкой. Значение показателя определяется удалением из баланса статей, завышающих его валюту:

ХС = А – У - Ак - Ду, (2)

где ХС — сумма хозяйственных средств, находящихся в распоряжении предприятия;

А — всего активов по балансу;

У — убытки;

Ак — собственные акции в портфеле;

Ду — задолженность учредителей по взносам в уставный капитал.

Фактически учетная оценка средств, находящихся в распоряжении предприятия, превышает значение ХС, поскольку часть активов, право собственности, на которые не принадлежит предприятию, но которыми оно распоряжается, учитывается на забалансовых счетах. Это товары, принятые на комиссию, основные средства, полученные по договорам операционной аренды и др. При анализе балансов в оценке брутто этот показатель рассчитывается вычитанием регулирующих статей из итога баланса.

Коэффициент износа. Показатель характеризует долю стоимости основных средств, списанную на затраты в предшествующих периодах, в первоначальной (восстановительной) стоимости и рассчитывается по формуле:

Накопленный износ

Киз = ——————————————————— (3)

Первоначальная (восстановительная)

стоимость основных средств

Дополнением этого показателя до 100% (или единицы) является коэффициент годности.

Кг = 1 - Киз (4)

Оба эти коэффициента нередко используются в анализе для характеристики состояния основных средств. В этой связи необходимо сделать следующее замечание.

Коэффициент износа, зависящий от принятой методики производства амортизационных отчислений, не отражает фактической изношенности основных средств, равно как коэффициент годности не дает точной оценки их текущего состояния. В частности, на законсервированные объекты основных средств не начисляется амортизация, т.е. консервация действовавших ранее активов может резко изменить динамику износа в целом по предприятию (отметим, что в последние годы многие предприятия, имевшие избыток производственных мощностей в силу снижения объемов производства и с трудом сводившие концы с концами, прибегали к подобной операции с целью уменьшения постоянных затрат). Что касается текущей стоимостной оценки технических средств и степени ее соответствия расчетной величине остаточной стоимости, то, в принципе, они зависят от таких факторов, как темп инфляции, состояние конъюнктуры и спроса, моральный износ, правильность определения полезного срока эксплуатации основных средств и т.п.

Несмотря на всю условность показателя изношенности основных средств он имеет определенное аналитическое значение — по некоторым оценкам значение коэффициента износа более чем 50% считается нежелательным.

Коэффициент обновления. Определяет часть от имеющихся на конец отчетного периода основных средств, которая составляет новые основные средства, и рассчитывается по формуле:

Стоимость поступивших (новых) основных средств за период

Коб = ———————————————————————————— (5)

Стоимость основных средств на конец периода

Коэффициент выбытия. Показывает, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыла из-за ветхости и по другим причинам. Формула расчета такова:

Стоимость выбывших основных средств за период

Квыб = ——————————————————————— (6)

Стоимость основных средств на начало периода

Следует отметить, что и этот, и предыдущий показатель по данным отчетности могут быть исчислены лишь условно, поскольку в форме № 5 приводятся данные о всех поступивших (выбывших) основных средствах, причем не обязательно новых (списанных из-за ветхости и полного износа).

С помощью программы Microsoft Excel 97 выполним расчеты данной группы показателей:

Таблица 2. Показатели оценки имущественного положения

|

Показатели с учетом корректировки |

Период |

|

|

1998 |

1999 |

|

|

Сумма хозяйственных средств находящихся в распоряжении |

699 763 |

1 122 711 |

|

Коэффициент износа |

0,6095 |

0,6082 |

|

Коэффициент годности |

0,3905 |

0,3918 |

|

Коэффициент обновления |

0,0768 |

0,8892 |

|

Коэффициент выбытия |

0,1195 |

0,0062 |

Рост суммы хозяйственных средств находящихся в распоряжении предприятия в динамике свидетельствует о наращивании имущественного потенциала предприятия. По сравнению с предыдущим годом, изношенность основных средств снизилась на 0,13 %, а также значительно увеличился коэффициент обновления, что связано с тем, что в 1999 году было взято в лизинг несколько автомобилей.

Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Краткосрочная задолженность предприятия, обособленная в отдельном разделе пассива баланса, погашается различными способами, в частности, обеспечением такой задолженности могут, в принципе, выступать любые активы предприятия, в том числе и внеоборотные. Вместе с тем, очевидно, что ситуация, когда, к примеру, часть основных средств продается для того, чтобы расплатиться по краткосрочным обязательствам, является анормальной. Именно поэтому, говоря о ликвидности и платежеспособности предприятия как характеристиках его текущего финансового состояния и оценивая, в частности, его потенциальные возможности расплатиться с кредиторами по текущим операциям, вполне логично сопоставлять оборотные активы и краткосрочные пассивы.

Основополагающими понятиями здесь являются «ликвидность» и «платежеспособность».

Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. В таком понимании любые активы, которые можно обратить в деньги, являются ликвидными. Тем не менее, в учетно-аналитической литературе понятие ликвидных активов сужается до активов, потребляемых в течение одного производственного цикла (года).

Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами. Основным признаком ликвидности, следовательно, служит формальное превышение (в стоимостной оценке) оборотных активов над краткосрочными пассивами. Чем больше это превышение, тем благоприятнее финансовое состояние предприятия с позиции ликвидности. Если величина оборотных активов недостаточно велика по сравнению с краткосрочными пассивами, текущее положение предприятия неустойчиво — вполне может возникнуть ситуация, когда оно не будет иметь достаточно денежных средств для расчета по своим обязательствам. Уровень ликвидности предприятия оценивается с помощью специальных показателей — коэффициентов ликвидности, основанных на сопоставлении оборотных средств и краткосрочных пассивов.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности.

Очевидно, что ликвидность и платежеспособность не тождественны друг другу. Так, коэффициенты ликвидности могут характеризовать финансовое положение как удовлетворительное, однако по существу эта оценка может быть ошибочной, если в оборотных активах значительный удельный вес приходится на неликвиды и просроченную дебиторскую задолженность. Неликвиды, т.е. активы, которые нельзя реализовать на рынке вообще или без существенной финансовой потери, и неоправданная дебиторская задолженность не выделяются в балансе, т.е. качественная характеристика оборотных средств недоступна внешнему аналитику, поэтому с формальных позиций даже такие активы, фактическая ценность которых сомнительна, используются для оценки ликвидности.

Ликвидность менее динамична по сравнению с платежеспособностью. По мере стабилизации производственной деятельности предприятия у него постепенно складывается определенная структура активов и источников средств, резкие изменения которой сравнительно редки. Поэтому коэффициенты ликвидности обычно варьируют в некоторых вполне предсказуемых границах, что, кстати, и дает отчасти основание аналитическим агентствам рассчитывать и публиковать среднеотраслевые и среднегрупповые значения этих показателей для использования в межхозяйственных сравнениях и в качестве ориентиров при открытии новых направлений производственной деятельности.

Напротив, финансовое состояние в плане платежеспособности может быть весьма изменчивым: недавно предприятие было платежеспособным, однако сегодня ситуация кардинально изменилась — пришло время расплатиться с очередным кредитором, а у предприятия нет денег на счете, поскольку не поступил своевременно платеж за поставленную ранее продукцию, — иными словами, оно стало неплатежеспособным из-за финансовой недисциплинированности своих дебиторов. Если задержка с поступлением платежа носит краткосрочный или случайный характер, то ситуация в плане платежеспособности может вскоре измениться в лучшую сторону, однако не исключены и другие, менее благоприятные варианты. Такие пиковые ситуации особенно часто имеют место в коммерческих организациях, по каким-либо причинам не поддерживающих в достаточном объеме страхового запаса денежных средств на расчетном счете.

Оценка ликвидности и платежеспособности может быть выполнена с определенной степенью точности. В частности, в рамках экспресс-анализа платежеспособности обращают внимание на статьи, характеризующие наличные деньги в кассе и на расчетных счетах в банке. Эти ресурсы наиболее мобильны, они могут быть включены в финансово-хозяйственную деятельность в любой момент, тогда как другие виды активов нередко могут включаться лишь с определенным временным лагом. Искусство финансового управления как раз и состоит в том, чтобы держать на счетах лишь минимально необходимую сумму средств, а остальную часть, которая может понадобиться для текущей оперативной деятельности, — в быстро реализуемых активах.

Таким образом, для экспресс-оценки финансового состояния предприятия — чем значительнее размер денежных средств на расчетном счете, тем с большей вероятностью можно утверждать, что оно располагает достаточными средствами для текущих расчетов и платежей. Вместе с тем наличие незначительных остатков на расчетном счете вовсе не означает, что предприятие неплатежеспособно — средства могут поступить на расчетный счет в течение ближайших дней, некоторые виды активов при необходимости легко превращаются в денежную наличность и пр.

Признаком, свидетельствующим об ухудшении ликвидности, является увеличение иммобилизации собственных оборотных средств, проявляющееся в появлении (увеличении) неликвидов, просроченной дебиторской задолженности, векселей полученных просроченных и др.

О неплатежеспособности свидетельствует, как правило, наличие других «больных» статей в отчетности («Убытки», «Кредиты и займы, не погашенные в срок», «Просроченная кредиторская задолженность», «Векселя выданные просроченные»). Следует отметить, что последнее утверждение верно не всегда. Приведем две наиболее характерные причины. Во-первых, фирмы-монополисты могут сознательно идти на нестрогое соблюдение контрактов со своими поставщиками и подрядчиками (логика здесь проста: не будете следовать нашим правилам игры, мы найдем вам замену). Именно такая ситуация сложилась в настоящее время в отношениях крупных универмагов и предприятий, поставляющих им товары, — универмаги нередко не соблюдают сроки уплаты за поставленные товары. Во-вторых, в условиях инфляции непродуманно составленный договор на предоставление кратко- или долгосрочной ссуды может вызывать искушение нарушить его и уплачивать штрафы обесценивающимися деньгами.

Неплатежеспособность может быть как случайной, временной, так и длительной, хронической. Ее причины: недостаточная обеспеченность финансовыми ресурсами, невыполнение плана реализации продукции, нерациональная структура оборотных средств, несвоевременное поступление платежей от контрагентов и др.

Ликвидность и платежеспособность могут оцениваться с помощью абсолютных и относительных показателей. Из абсолютных основным является показатель, характеризующий величину собственных оборотных средств (Осс).

Роль этого показателя была особенно весомой в годы советской власти, поскольку он активно использовался при планировании оборотных средств и расчете источников их финансирования. Устанавливались нормативы по этому показателю в общем объеме и по элементам нормируемых активов.

Показатель Осс характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих его активов (т.е. активов, имеющих оборачиваемость менее одного года). Он является расчетным показателем, зависящим как от структуры активов, так и от структуры источников средств, и имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция. Основным и постоянным источником увеличения собственных оборотных средств является прибыль.

Алгоритм расчета показателя Осс:

Осс = А2 – П5 = Ао - Пкр, (7)

где Ао — оборотные активы;

Пкр — краткосрочные пассивы.

Показатель Осс, представленный формулой (7) — это «рабочий капитал», «чистый оборотный капитал». Экономическая его трактовка такова: какая сумма оборотных средств останется в распоряжении предприятия после расчетов по краткосрочным обязательствам; в некотором смысле это характеристика свободы маневра и финансовой устойчивости предприятия с позиции краткосрочной перспективы. Не случайно этот показатель нередко публикуется в динамике в годовых отчетах компаний и его рост при прочих равных условиях рассматривается как положительная тенденция. Из приведенных рассуждений следует вполне очевидный вывод, что показатель Осс по своей природе является аналитическим и какой бы алгоритм ни использовался для его расчета, величину собственных оборотных средств можно исчислить лишь с определенной долей условности.

Краткосрочная кредиторская задолженность возникает как неизбежный результат текущей хозяйственной деятельности. Если предприятие функционирует в нормальном режиме, то расплачиваться по возникающим в ходе такой деятельности обязательствам необходимо за счет оборотных активов. Ситуация, когда для расчетов с кредиторами по текущим операциям необходима продажа основных средств, естественно является анормальной и, в определенной степени, служит первым признаком надвигающегося банкротства. Отсюда же вытекает и следующая предпосылка — долгосрочные пассивы являются источником покрытия внеоборотных активов — основных средств, капитальных вложений и т.п. Подобная предпосылка также вполне объяснима, поскольку долгосрочные ссуды и займы берутся прежде всего для развития материально-технической базы предприятия. Таким образом, сопоставление оборотных активов и краткосрочных пассивов для характеристики ликвидности и платежеспособности представляется достаточно обоснованным.

Экономическая интерпретация показателя Осс может быть различной. Однако при этом следует быть внимательным и не следует смешивать понятия «оборотные средства» и «собственные оборотные средства», так как первый показатель характеризует активы предприятия (II раздел актива баланса), второй — источники средств, а именно, часть собственного (и приравненного к нему) капитала предприятия, рассматриваемую как источник покрытия оборотных активов.

Важность показателя Осс определяется многими обстоятельствами. В частности, теоретически (да иногда и практически) возможна ситуация, когда величина краткосрочных пассивов превышает величину оборотных активов. Финансовое положение предприятия в этом случае рассматривается как неустойчивое; требуются немедленные меры по его исправлению. Следует, правда, отметить, что в данном случае речь идет о балансовых оценках; если перейти к рыночным оценкам, то суждения в отношении показателя Осс могут кардинально поменяться.

Необходимость и целесообразность контроля за наличием и изменением собственных оборотных средств зависят от ряда факторов, как внешних, так и внутренних, отраслевой принадлежности коммерческой организации, условий банковского кредитования, существующей системы расчетов с контрагентами, рентабельности коммерческой организации, уровня организации коммерческой работы, неформальных аспектов во взаимоотношениях с контрагентами и др.

На практике возможны различные взаимоотношения коммерческих организаций с банками. При определенных условиях возможно применение традиционной системы долевого участия собственных оборотных средств и кредитов банка в покрытии оборотных активов. В этом случае банк предоставляет ссуды под определенные виды товарно-материальных ценностей и, как правило, на условиях долевого участия. Значит, необходимо постоянно контролировать динамику собственных оборотных средств, поскольку необеспеченность кредитов банка может привести к уплате повышенных процентов за пользование кредитами, появлению ссуд, не погашенных в срок.

Показатель Осс является абсолютным, т.е. неприспособленным для пространственно-временных сопоставлений; не существует и каких-либо ориентиров по его величине или желательности той или иной динамики, хотя вполне резонно предположить, что с ростом объемов производства величина собственных оборотных средств, как правило, возрастает. Чтобы иметь возможность сравнивать степень ликвидности разновеликих предприятий и были разработаны относительные показатели — коэффициенты ликвидности.

Из баланса легко видеть, что оборотные активы достаточно разнородны с позиции их роли в кругообороте средств, в частности, количественная оценка ликвидности может быть выполнена с использованием разнообразных видов активов, различающихся оборачиваемостью, т.е. временем, необходимым для превращения их в денежную наличность. Поэтому в зависимости от того, какие виды оборотных активов принимаются во внимание, ликвидность оценивается при помощи различных коэффициентов. Общая идея такой оценки остается неизменной и заключается в сопоставлении краткосрочных (текущих) пассивов и активов, используемых для их погашения. К текущим относятся активы (обязательства перед кредиторами) со временем обращения (сроком погашения) до одного года.

Краткосрочные пассивы представлены в отдельном разделе баланса, а их структура обычно не принимается во внимание при оценке ликвидности и платежеспособности, хотя некоторые предприятия классифицируют и анализируют состав кредиторской задолженности по среднегрупповым срокам погашения. Имеет смысл лишь указать на определенную взаимосвязь долго- и краткосрочных пассивов, которую должен иметь в виду финансовый менеджер, подготавливая аналитический баланс-нетто. Если согласно кредитному договору часть долгосрочной ссуды должна быть погашена в течение ближайших 12 месяцев, ее следует показать в составе краткосрочных пассивов.

С позиции мобильности оборотные активы (иногда их еще называют текущими) могут быть разделены на три группы.

Первая группа. Денежные средства в кассе и на расчетном счете — наиболее мобильные средства, которые могут быть использованы для выполнения текущих расчетов немедленно.

Вторая группа. Прочие мобильные активы (денежные эквиваленты, краткосрочные финансовые вложения, дебиторы), для обращения которых в денежную наличность требуется определенное время. Ликвидность этих активов различна и зависит от ряда объективных и субъективных факторов: скорости прохождения платежных документов в банках страны, местоположения контрагентов и их платежеспособности, условий предоставления коммерческих кредитов покупателям, принципов организации вексельного обращения. Некоторые виды краткосрочных финансовых вложений, например, ликвидные ценные бумаги в принципе могут быть отнесены к первой группе ликвидности. Основным компонентом этой группы является дебиторская задолженность. В плане улучшения ликвидности предприятие в известной степени может управлять активами этой группы, в частности, изменяя сроки кредитования покупателей.

Третья группа. Наименее ликвидные активы — материально-производственные запасы, затраты в незавершенном производстве, готовая продукция и др.

Приведенное подразделение оборотных активов на три группы и позволяет построить три аналитических коэффициента, которые можно использовать для обобщенной оценки ликвидности и платежеспособности предприятия.

Коэффициент текущей ликвидности. Дает общую оценку ликвидности предприятия, показывая, сколько рублей оборотных средств (текущих активов) приходится на один рубль текущей краткосрочной задолженности (текущих обязательств):

Оборотные средства

Клт = ———————————— (8)

Краткосрочные пассивы