Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Финансы предприятия

Реферат: Финансы предприятия

содержание1

Введение............................................................................................................................................................................. 2

1. Показатели платежеспособности и ликвидности предприятия............................. 3

1.1. Предварительная оценка платежеспособности и ликвидности....................................................... 3

1.1.1.Коэффициент абсолютной ликвидности..................................................................................................... 4

1.1.2.Уточненный коэффициент ликвидности...................................................................................................... 4

1.1.3.Общий коэффициент ликвидности................................................................................................................. 4

1.2. Внутренний анализ состояния активов....................................................................................................... 5

1.3. Внутренний анализ краткосрочной задолженности............................................................................. 6

2. Анализ структуры источников средств и их использования................................... 11

2.1. Коэффициент независимости........................................................................................................................ 11

2.2.Коэффициент финансовой устойчивости................................................................................................. 12

2.3.Коэффициент финансирования...................................................................................................................... 12

3. Анализ оборачиваемости оборотных средств........................................................................ 15

3.1. Общая оценка оборачиваемости активов предприятия..................................................................... 15

3.2. Анализ движения денежных средств.......................................................................................................... 15

3.3. Анализ дебиторской задолженности.......................................................................................................... 17

3.3.1. Оборачиваемость дебиторской задолженности................................................................................... 17

3.3.2. Период погашения дебиторской задолженности.................................................................................. 17

3.3.3. Доля дебиторской задолженности в общем объеме текущих активов........................................... 17

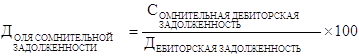

3.3.4. Доля сомнительной задолженности в составе дебиторской задолженности.............................. 17

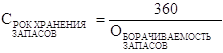

3.4. Анализ оборачиваемости товарно-материальных запасов............................................................. 18

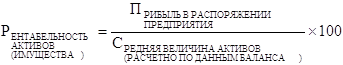

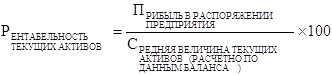

4. Анализ эффективности использования имущества......................................................... 19

5. Анализ безубыточности предприятия............................................................................................. 22

заключение................................................................................................................................................................... 25

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ................................................................................................... 26

Введение

Финансы предприятий занимают особое место в экономических отношениях. Их специфика проявляется в том, что они всегда проявляются в денежной форме, имеют распределительный характер и отражают формирование и использование различных видов доходов и накоплений субъектов хозяйственной деятельности сферы материального производства, государства и участников непроизводственной сферы.

Финансовые отношения существуют объективно, но имеют конкретные формы проявлений, соответствующие характеру производственных отношений в обществе. В современных условиях формы финансовых отношений претерпевают серьезные изменения. Становление рынка предпринимательства в России предполагает не только разгосударствление экономики, но и финансовое оздоровление народного хозяйств, создание адекватной системы финансовых отношений.

Финансы предприятий, будучи частью общей системы финансовых отношений, отражают процесс образования, распределения и использования доходов на предприятиях различных отраслей народного хозяйства и тесно связаны с предпринимательством, поскольку предприятие является формой предпринимательской деятельности.

Хозяйствующий субъект предприятие взаимодействует с другими предприятиями – поставщиками и покупателями, партнерами по совместной деятельности, участвуют в союзах и ассоциациях, в качестве учредителя вносят долю в формирование уставного капитала, вступают во взаимоотношения с банками, бюджетами и внебюджетными фондами.

Однако финансовые отношения возникают только тогда, когда на денежной основе происходит формирование собственных средств предприятия, его доходов, образующихся в результате этой деятельности, их использование на цели развития предприятия.

1. Показатели платежеспособности и ликвидности предприятия.

1.1. Предварительная оценка платежеспособности и ликвидности.

Предварительная оценка финансового положения предприятия осуществляется на основании данных бухгалтерского баланса, " Отчета о финансовых результатах и их использовании ", а также " Приложения к балансу предприятия ".

На данной стадии анализа формируется первоначальное представление о деятельности предприятия, выявляются изменения в составе имущества предприятия и их источниках, устанавливаются взаимосвязи между показателями.

Для удобства проведения такого анализа целесообразно использовать так называемый уплотненный аналитический баланс - нетто, формирующееся путем сложения однородных по своему составу элементов балансовых статей в необходимых аналитических разрезах (недвижимое имущество, текущие активы и т. д.), как это показано на таблице:

| Показатели | На начало года, тыс. руб. | В % к валюте баланса | На конец года, тыс. руб. | В % к валюте баланса |

Отклонение (гр.4 - гр.2) |

|||||||||

|

АКТИВ |

||||||||||||||

|

Недвижимое имущество |

1183 |

37.1 |

1635 |

43.1 |

+6.0 |

|||||||||

|

Текущие активы, всего в том числе: |

2004 |

62.9 |

2161 |

56.9 |

-6.0 |

|||||||||

| - производственные запасы | 734 | 23.0 | 752 | 19.8 | -3.8 | |||||||||

|

- готовая продукция |

187 |

5.9 |

172 |

4.5 |

-1.4 | |||||||||

|

- денежные средства и краткосрочные финансовые вложения |

299 |

9.4 |

259 |

6.2 |

-3.2 |

|||||||||

|

- дебиторская задолженность |

612 |

19.2 |

780 |

20.5 |

1.3 |

|||||||||

|

ПАССИВ |

||||||||||||||

|

Источники финансовых средств |

1932 |

60.6 |

2205 |

58.0 |

-2.6 |

|||||||||

|

Заемные средства - всего |

1255 |

39.4 |

1591 |

42.0 |

-2.6 |

|||||||||

|

Краткосрочные ссуды банков |

357 |

11.3 |

888 |

23.3 |

+12.0 |

|||||||||

|

Краткосрочные займы |

245 |

7.6 |

- |

- |

-7.6 |

|||||||||

|

Расчеты с кредиторами |

653 | 20.4 | 703 | 18.5 | -1.9 | |||||||||

Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности, под которой принято понимать способность предприятия рассчитываться по своим долгосрочным обязательствам. Следовательно, платежеспособным является то предприятие, у которого активы больше, чем внешние обязательства.

Способность предприятия платить по своим краткосрочным обязательствам называется ликвидностью. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Исходя из сказанного, в практике аналитической работы используют целую систему показателей ликвидности (см. таблицу в конце главы). Рассмотрим важнейшие из них.

1.1.1.Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности (коэффициент срочности) исчисляется как денежных средств и быстрореализуемых ценных бумаг(III раздел актива) к краткосрочной задолженности (итог раздела III пассива). Он показывает, какая часть текущей задолженности может быть погашена на дату составления баланса или другую конкретную дату.

По данным нашего примера соотношение денежных средств и краткосрочных обязательств составляет 0.24 : 1 (299:1255) на начало года и 0.16 : 1 (259:1591) на конец. Это говорит о том, что погасить свои обязательства в срочном порядке предприятие не смогло бы. Однако, учитывая малую вероятность того, что все кредиторы предприятия одновременно предъявят ему свои долговые требования, и принимая во внимание тот факт, что теоретически достаточным значением для коэффициента срочности является соотношение 0.2 : 1, можно предварительно предположить допустимость сложившихся на предприятии соотношений легкореализуемых активов и краткосрочной задолженности.

1.1.2.Уточненный коэффициент ликвидности

Уточненный коэффициент ликвидности - определяется как отношение денежных средств, ценных бумаг и дебиторской задолженности (III раздел актива) к краткосрочным обязательствам (итог III раздела пассива баланса-нетто).Этот показатель характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги. Для нашего примера это соотношение составило на начало года 0.73 : 1 ((299+612):1255) и на конец года 0.65 : 1 ((259+780):1591), т.е. сократилось на 8 пунктов.

1.1.3.Общий коэффициент ликвидности

Общий коэффициент ликвидности (коэффициент покрытия) представляет собой отношение всех текущих активов (итог II раздeла + итог III раздела актива) к краткосрочным обязательствам (итог III раздела пассива баланса нетто). Он позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. В общем случае нормальными считаются значения этого показателя, находящиеся в пределах от 2 до 3.

Следует иметь в виду, что если отношение текущих активов и краткосрочных обязательств ниже, чем 1 : 1, то можно говорить о высоком финансовом риске, связанном с тем, что предприятие не в состоянии оплатить свои счета.

Соотношение 1 : 1 предполагает равенство текущих активов и краткосрочных обязательств. Принимая во внимание различную степень ликвидности активов, можно с уверенностью предположить, что не все активы будут реализованы в срочном порядке, а, следовательно, и в данной ситуации возникает угроза финансовой стабильности предприятия.

Если же значение коэффициента покрытия значительно превышает соотношение 1 : 1, то можно сделать вывод о том, что предприятие располагает значительным объемом свободных ресурсов, формируемых за счет собственных источников.

Другим показателем, характеризующим ликвидность предприятия, является оборотный капитал, который определяется как разность текущих расходов и краткосрочных обязательств. Иными словами, предприятие имеет оборотный капитал до тех пор, пока Текущие активы превышают краткосрочные обязательства (или в целом до тех пор, пока оно ликвидно).

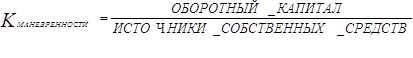

В этой связи полезно определить, какая часть собственных источников средств вложена в наиболее мобильные активы. Для этого рассчитывается так называемый коэффициент маневренности.

|

|

В нашем примере коэффициент маневренности составляет 749 : 1932 = 0.397 в начале года и 570 : 2205 = 0.259 в конце, что в целом подтверждает ранее сделанные выводы относительно структуры источников формирования текущих активов на предприятии.

1.2. Внутренний анализ состояния активов.

В целях углубленного анализа целесообразно сгруппировать все оборотные активы по категориям риска. К примеру, имеется большая вероятность того, что дебиторскую задолженность будет легче реализовать, чем незавершенное производство, или расходы будущих периодов.

Примерная классификация текущих активов по категориям риска представлена в таблице:

| Доля труппы в общем объеме текущих активов, % |

Отклонение (гр.2-гр.4) |

||||

|

Степень риска |

Группа текущих активов |

на начало года |

на конец года |

||

|

Минимальная |

Наличные денежные средства, легкореализуемые краткосрочные ценные бумаги. |

4.9 |

2.9 |

-2.0 |

|

|

Малая |

Дебиторская задолженность с нормальным финансовым положением + запасы (исключая залежалые) + готовая продукция, пользующаяся спросом. | 53.8 | 49.8 | -4.0 | |

|

Средняя |

Продукция производственно- технического назначения, незавершенное строительство, расходы будущих периодов. |

8.8 |

9.5 |

+0.7 |

|

| Высокая |

Дебиторская задолженность предприятий, находящихся в тяжелом финансовом положении, запасы готовой продукции, вышедшей из употребления, залежалые запасы, неликвиды. |

32.5 | 40.7 | +8.2 | |

В развитие проведенного анализа целесообразно оценить тенденцию изменения соотношений труднореализуемых активов и общей величины активов, а также труднореализуемых и легкореализуемых активов. Тенденция к росту названных соотношений указывает на снижение ликвидности.

Учитывая, что в соответствии с действующим законодательством налог на имущество предприятия берется со всей совокупности основных и оборотных средств и финансовых активов, предприятию необходимо избавляться от подобного балласта.

Сводные обобщающие данные о состоянии текущих активов на предприятии представлены в таблице:

|

На начало года |

На конец года |

Изменения за год |

||||||||

Группа текущих активов |

тыс. руб. |

в % к величине текущих активов |

тыс. руб. |

в % к величине текущих активов |

тыс. руб. |

Пункт. (гр.4 –гр.2) |

||||

|

А |

1 |

2 |

3 |

4 |

5 |

6 |

||||

| 1. Производственные запасы, | 734.0 | 36.6 | 752.0 | 34.7 | 18.0 | -1.9 | ||||

|

1а. в том числе - залежалые |

246.0 |

12.2 |

341.0 |

15.7 |

95.0 |

3.5 |

||||

|

2. Незавершенное производство |

110.0 |

5.5 |

118.0 |

5.4 |

8.0 |

-0.1 |

||||

|

3. Готовая продукция, |

187.0 |

9.4 |

172.0 |

7.9 |

-15.0 | -1.5 | ||||

|

3а. в том числе – труднореализуемая |

37.0 |

1.8 |

34.0 |

1.5 |

-3.0 |

-0.3 |

||||

|

4. Расходы будущих периодов |

61.0 |

3.0 |

79.0 |

3.6 |

18.0 |

0.6 |

||||

|

5. Дебиторская задолженность |

612.0 |

30.6 |

780.0 |

37.9 |

68.0 |

7.3 |

||||

|

5а. в том числе – сомнительная |

170.0 |

8.0 | 301.0 | 14.0 | 131.0 | 6.0 | ||||

|

6. Денежные средства |

300.0 |

14.9 |

260.0 |

12.0 |

-40.0 |

-2.9 |

||||

|

7. Всего труднореализуемые активы (стр.1а+стр.2+ +стр.3а+стр.4+стр.5а) |

624.0 |

31.1 |

873.0 |

40.4 |

249.0 |

9.3 |

||||

|

8. Всего текущие активы |

2004.0 |

100.0 |

2161.0 |

100.0 | 157.0 | -- | ||||

Для стабилизации финансового положения предприятия руководству и главному бухгалтеру надлежит принять срочные меры по стабилизации финансового положения предприятия. Такими мерами должны стать:

- совершенствование организации расчетов с покупателями (следует иметь в виду, что в условиях инфляции, как правило, выгоднее продавать продукцию быстрее и дешевле, чем ожидать выгодных условий её реализации);

- проведение инвентаризации состояния имущества с целью выявления активов "низкого" качества (изношенного оборудования, залежалых запасов материалов; сомнительной дебиторской задолженности) и списание их с баланса в установленном порядке и др.

1.3. Внутренний анализ краткосрочной задолженности.

Анализ краткосрочной задолженности проводится на основании данных аналитического учета расчетов с поставщиками, полученных кредитов банка, расчетов с прочими кредиторами. В ходе анализа проводится выборка обязательств, сроки погашения которых наступают в отчетном периоде, а также отсроченных и просроченных обязательств.

Для целей анализа состояния расчетов с поставщиками может быть использована таблица:

Ведомость учета расчетов с поставщиками.

| % | Поставщик, № счета-фактуры |

Задолженность на начало месяца дата пред- поста обр- прия вщи- ния тию, ку, тыс. тыс. руб. руб. |

Возникло обязатель-тво в отчетном месяце дата сумма тыс. руб. |

Оплачено или зачтено дата сум- ма |

Задолженность на конец периода пред по прия став тию щику |

|||||||||||

|

1 |

Леспромхоз %151 |

5.11 - 120 |

- - |

02.12 |

120 |

- |

- |

|||||||||

|

2 |

НПО Рупор%128 |

8.11 - 48 | - - | 02.12 | 48 | - | - | |||||||||

|

3 |

А/О Борец %135 |

1.12 280 |

- - |

- |

- |

280 |

- |

|||||||||

|

4 |

МП Форум %28 |

5.08 - 122 |

- - |

- | - | - | 122 | |||||||||

|

5 |

ТОО Сам %137 |

- - - |

08.12 560 |

18.12 |

560 |

- |

- |

|||||||||

|

6 |

МП Смена %201 |

- - - |

10.12 308 |

21.12 |

308 |

- |

- |

|||||||||

|

7 |

А/О Фрам %401 |

- - - | 28.12 40 | - | - | - | 40 | |||||||||

|

8 |

МП Выпей %309 |

- - - |

29.12 60 |

- |

- |

- |

60 |

|||||||||

| Итого на 31.12.93 - 280 290 - 968 1036 280 222 | ||||||||||||||||

Скрытая кредиторская задолженность предприятия возникает в случае распространенной в настоящее время формы расчетов с покупателями на условиях предоплаты. Анализ состояния кредиторской задолженности предприятия его покупателям показан в таблице.

Анализ состояния расчетов с покупателями и заказчиками (на 1.01.94)

| % | Покупатель |

Задолженность (сальдо) на на-чало периода дата сумма тыс.руб. |

Поступление средств дата сумма тыс.руб. |

Отгрузка дата сумма тыс.руб. |

Задолжен-ность на конец периода, тыс.руб. |

|||||

|

1 |

П/О Заря |

7.06 348 |

- - |

5.12 300 |

48 |

|||||

|

2 |

МП Свет |

10.07 194 | - - | 8.12 94 | 100 | |||||

|

3 |

НПО Зенит |

12.09 348 |

- - |

8.12 348 |

- |

|||||

|

4 |

МП Старт |

- - |

1.12 194 |

10.12 194 |

- |

|||||

|

5 |

МП Элефант |

- - | 10.12 50 | - - | 50 | |||||

|

6 |

СП Рост |

- - |

10.12 50 |

- - |

50 |

|||||

|

Итого: - 890 - 294 - 936 248 |

||||||||||

Как видим, скрытая кредиторская задолженность предприятия составила 248 тыс. руб., из них 148 тыс. руб. - со сроком образования более трех месяцев.

Аналогично анализируется состояние задолженности предприятия по полученным ссудам банка, займам, прочим кредиторам.

Результаты анализа могут быть представлены в таблице.

Анализ состояния кредиторской задолженности (тыс. руб.)

| Остатки на | В том числе по срокам образования (на конец года) | |||||||||

|

Показатели |

начало года |

конец года |

до одного месяца | от одного месяца до трех | то трех месяцев до шести | более шести месяцев | ||||

|

1.Краткосрочные кредиты банка |

357 |

888 |

760 |

128 |

||||||

|

2.Краткосрочные займы |

245 |

- |

- |

- |

- |

- |

||||

|

3.Кредиторская задолженность |

653 |

703 |

322 |

69 |

264 |

48 |

||||

| за товары и услуги | 355 | 222 | 100 | - | 122 | - | ||||

|

по оплате труда |

35 |

43 |

16 |

21 |

6 |

- |

||||

|

по расчетам по социальному страхованию и обеспечению |

17 |

12 |

- |

12 |

- |

- |

||||

|

по платежам в бюджет |

40 |

170 |

98 |

36 |

36 |

- |

||||

|

прочим кредиторам |

6 |

256 |

108 |

- |

100 |

48 |

||||

| в т.ч. по расчетам с покупателями | - | 248 | 100 | - | 100 | 48 | ||||

|

4.Просроченная задолженность - всего, в том числе |

238 |

509 |

x |

x |

x |

x |

||||

|

по краткосрочным ссудам |

- |

128 |

x |

x |

x |

x |

||||

|

по краткосрочным займам |

- |

- |

||||||||

|

по расчетам с поставщиками |

211 |

122 |

x | x | x | x | ||||

|

по расчетам с покупателями |

- |

148 |

||||||||

|

по платежам в бюджет |

11 |

72 |

x |

x |

x |

x |

||||

|

по оплате труда |

12 |

27 |

x |

x |

x |

x |

||||

|

по социальному страхованию и обеспечению |

4 |

12 |

||||||||

|

Справочно: краткосрочные обязательства всего : |

1255 | 1591 | ||||||||

На ликвидность предприятия значительное влияние оказывает срок предоставления кредита.

Средний период предоставления кредита может быть исчислен по формуле:

|

|

где под суммарным оборотом понимается величина дебитового оборота за анализируемый период по счетам обязательств. Примечание : расчеты проводятся отдельно по каждому виду обязательств.

Для определения среднего периода кредита за год в числителе формулы будет 360 (количество дней в периоде), за квартал - 90, за месяц - 30.

При этом в наиболее упрощенном виде величину среднего остатка по видам краткосрочных обязательств можно рассчитать по данным.

При этом в наиболее упрощенном виде величину среднего остатка по видам краткосрочных обязательств можно рассчитать по данным баланса как:

|

|

где ОКЗн и ОКЗк - остаток задолженности на начало и конец периода.

Для получения более достоверной информации следует привлечь ежемесячные данные об остатках кредиторской задолженности, отражаемые в журналах-ордерах №4 "Краткосрочные кредиты банков", №6 "Расчеты с поставщиками", №8 "Расчеты по авансам полученным", "Расчеты с бюджетом", №10 "Расчеты по оплате труда" и "Расчеты по социальному страхованию и обеспечению" или в заменяющих их ведомостях.

Для анализа удобно использовать таблицу .

Анализ краткосрочных обязательств по срокам их возникновения.

| Вид обязательств | Средний пе-риод креди-тования в предыдущем году, дни | Средний ос-таток креди-торской за-долженно-сти в теку-щем году, тыс.руб. |

Оборот по дебету за текущий период, тыс.руб. |

Продолжи-тельность кредитова-ния в текущем году, дни (гр.2*360)/ гр.3 |

|

А |

1 |

2 |

3 |

4 |

|

1.Задолженность по краткосрочным ссудам банка |

114.3 |

403.6 |

1640.0 |

88.6 |

| 2.Кредиторская задолженность по рас-четам с поставщиками | 49.2 | 229.3 | 1994.0 | 41.4 |

|

3.Авансы, полученные от покупателей и заказчиков |

64.1 |

580.0 |

3208.0 |

65.1 |

|

4.Расчеты с бюджетом |

31.7 |

27.4 |

314.0 |

31.4 |

|

5.Расчеты по оплате труда |

25.7 |

87.5 |

1013.5 |

31.1 |

| 6.Расчеты по социаль-ному страхованию и обеспечению | 18.1 | 20.1 | 344.0 | 21.0 |

Данные таблицы свидетельствуют о наиболее серьезных изменениях в сроках кредитования, произошедших в текущем году по статьям краткосрочных ссуд банка и кредиторской задолженности за товары, работы и услуги.

Финансовая устойчивость предприятия будет зависеть от того, каким образом оно строило в текущем периоде взаиморасчеты со своими должниками (дебиторами). Напомним, что необходимым условием стабильности деятельности является получение кредита на тех же условиях (или лучших), на которых само предприятие его оказывает.

Итог.

Система показателей, используемых для оценки платежеспособности и ликвидности, представлена в таблице.

| ПОКАЗАТЕЛЬ | НАЗНАЧЕНИЕ |

РАСЧЕТНАЯ ФОРМУЛА И ИС- ТОЧНИКИ ИН- ФОРМАЦИИ |

ЦИФРОВОЙ ПРИМЕР (по дан- ным на конец года) |

|

1. Коэффициент абсолютной ликвидности (срочности) |

Показывает, какая часть текущей задолженности может быть погашена на дату составления баланса или другую дату |

( денежные средства+быстрореализуемые ценнык бумаги ) / краткосрочные обязательства (итог III раздела пассива баланса-нетто) |

|

|

2. Уточненный коэффициент ликвидности |

Показывает, какая часть текущих обязательств может быть погашена не только за счет имеющихся средств, но и ожидаемых поступлений |

( денежные средства+быстрореализуемые ценные бумаги+ дебиторская задолженность) / краткосрочные обязательства (итог III раздела пассива баланса-нетто) |

|

|

3. Общий коэффициент ликвидности |

Позволяет установить, в какой степени текущие активы покрывают краткосрочные обязательства |

текущие активы (II-III раздел актива баланса нетто) / краткосрочные обязательства (итог III раздела пассива баланса-нетто) |

|

|

4. Оборотный капитал |

Свидетельствует о превышении текущих активов над краткосрочными обязательствами (об общей ликвидности предприятия) |

текущие активы (II+III разделы актива) - краткосрочные обязательства (итог III раздела пассива) |

|

|

5. Коэффициент маневренности |

Показывает, какая часть собственных источников вложена в наиболее мобильные активы |

оборотный капитал / источники собственных средств (I раздел пассива баланса) |

|

| 6. Доля труднореализуемых активов в общей величина текущих активов | Характеризует "качество" активов | Залежалые запасы материалов, труднореализуемая продукция, просроченная дебиторская задолженность (данные упрвленческого учета) / текущие активы (расчетно) |

|

|

7. Соотношение труднореализуемых и легкореализуемых активов |

Характеризует "качество" активов |

Труднореализуемые активы (данные управленческого учета) / (текущие активы - труднореализуемые активы) (расчетно) |

|

|

8. Средний период предоставления кредита |

Характеризует длительность кредитования предприятия его контрагентами |

Средний остаток * количество дней в периоде / сумма оборота (оборот по дебету счетов обязательств 60,64,68,90 и др.) за период |

|

2. Анализ структуры источников средств и их использования.

Внутренний анализ структуры источников имущества связан с оценкой альтернативных вариантов финансирования деятельности предприятия. При этом основными критериями выбора являются условия привлечения заемных средств, их "цена", степень риска, возможные направления использования и т. д.

В общем случае вне зависимости от организационно-правовых видов и форм собственности источниками формирования имущества любого предприятия являются собственные и заемные средства.

В целом информация о величине собственных источников представлена в I разделе пассива баланса. К ним, в первую очередь, относятся:

уставный капитал - стоимостное отражение совокупного вклада учредителей (собственников) в имущество предприятия при его создании. Размер уставного капитала определяется учредительными документами и может быть изменен только по решению учредителей предприятия и внесению соответствующих изменений в учредительные документы;

резервный фонд - источник собственных средств, создаваемый предприятием, в соответствии с законодательством, путем отчислений от прибыли. Резервный фонд имеет строго целевое назначение - используется на выплату доходов учредителям при отсутствии или недостаточности прибыли отчетного года, на покрытие убытков предприятия за отчетный год и др.;

фонды специального назначения - источники собственных средств предприятия, образуемые за счет отчислений от прибыли, остающейся в распоряжении предприятия;

нераспределенная прибыль - часть чистой прибыли, которая не была распределена предприятием по состоянию на дату составления отчета.

Данные о составе и динамике заемных средств отражаются во II и III разделах пассива. К ним относятся:

краткосрочные кредиты банков - ссуды банков, находящихся как внутри страны, так и за рубежом, полученные на срок до одного года;

долгосрочные кредиты банков - ссуды банков, полученные на срок более одного года;

краткосрочные займы - ссуды заимодавцев (кроме банков), находящихся как внутри страны, так и за рубежом, полученные на срок не более одного года;

долгосрочные займы - ссуды заимодавцев (кроме банков), полученные на срок более одного года;

кредиторская задолженность предприятия поставщикам и подрядчикам, образовавшаяся в результате разрыва между временем получения товарно-материальных ценностей или потреблением услуг и его фактической оплаты;

задолженность по расчетам с бюджетом, возникшая вследствие разрыва между временем начисления и датой платежа;

долговые обязательства предприятия перед своими работниками по оплате их труда;

задолженность органам социального страхования и обеспечения, образовавшаяся ввиду разрыва между временем возникновения обязательства и датой платежа;

задолженность предприятия прочим хозяйственным контрагентам.

2.1. Коэффициент независимости

К числу основных показателей, характеризующих структуру источников средств, относятся:

|

|

Этот коэффициент важен как для инвесторов, так и для кредиторов предприятия, поскольку он характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия.

2.2.Коэффициент финансовой устойчивости

Коэффициент финансовой устойчивости (стабильности):

|

|

Значение коэффициента показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время.

2.3.Коэффициент финансирования

Коэффициент финансирования:

|

|

Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая - за счет заемных. Ситуация, при которой величина коэффициента финансирования меньше 1 (большая часть имущества предприятия сформирована за счет заемных средств), может свидетельствовать об опасности неплатежеспособности и нередко затрудняет возможность получения кредита.

Далее переходят к анализу изменений, имевших место как в составе собственных, так и заемных средств.

Анализ собственных источников целесообразно начинать с оценки их структуры и состава по данным баланса и расшифровок к нему. Следует изучить, чем представлены источники собственных средств, объем фондов специального назначения, информацию о нераспределенной прибыли.

Затем переходят к поэлементному изучению каждого источника, имея в виду их различную роль в функционировании предприятия.

Так, при анализе уставного капитала прежде всего оценивают полноту его формирования, выясняя, в случае необходимости, кто из учредителей не выполнил (частично выполнил) свои обязательства по вкладу в уставной капитал.

Далее следует убедиться в стабильности величины уставного капитала в течение отчетного периода и её соответствии данным, зафиксированным в учредительных документах. Очевидно, что анализ уставного капитала имеет свою специфику в зависимости от организационно-правовой формы создания предприятия (например, для АО определяется структура уставного капитала - доля обыкновенных и привилегированных акций).

При анализе нераспределенной прибыли предприятия следует оценить изменение её доли в общем объеме собственных источников. Тенденция к снижению этого показателя свидетельствует, как правило, о падении деловой активности и, следовательно, должна стать предметом особого внимания руководителя предприятия и его главного бухгалтера.

Не меньшее значение для оцеки эффективности деятельности предприятия имеет динамика величины фондов специального назначения (накопления и потребления). При этом анализ должен учитывать различную функциональную роль указанных фондов в механике финансирования деятельности предприятия. Поэтому анализ следует вести раздельно в части средств, направляемые на прозводственные нужды (инвестирование и пополнение оборотных средств) и нужды потребления.

Рекомендация: оценку состава и структуры источников собственных средств предприятия следует проводить в динамике за ряд лет с тем, чтобы выявить основные тенденции происходящих изменений.

Анализ состава и структуры заемных средств целсообразно начинать с выяснения роли в деятельности предприятия роли долгосрочных и краткосрочных кредитов. Вполне очевидно, что для предприятие наличие в составе источников его имущества долгосрочных заемных средств является положительным явлением, поскольку это позволяет располагать привлеченными средствами длительное время.

Важным вопросом в анализе структуры источников средств является оценка рациональности соотношения собственных и заемных средств. Финансирование за счет собственных источников связано с выплатой дивидендов по акциям (для предприятий, функционирующих в форме АО). При этом выбор выбор той или иной политики выплаты дивидендов может быть решающим с точки зрения привлекательности предприятия для инвесторов.

Привлечение заемных средств позволяет предприятию оплатить срочные обязательства, а также является способом расширения своей деятельности. При этом следует иметь в виду, что использование отдельных видов заемных средств (ссуды банка, займы, кредиторская задолженность поставщикам ит.д.) имеют для предприятия различную стоимость. В обязательном порядке проценты за пользование заемными средствами выплачиваются по ссудам банка. Плата по банковским процентам относится на себестоимость продукции и на чистую прибыль. Общая сумма уплачиваемых процентов определяется по формуле:

|

|

где Ki - сумма полученного i-го кредита;

Ci - процентная ставка i-го кредита;

Ti - срок представления i-го кредита, дней;

n - количество полученных в отчетном периоде кредитов.

При расчетах с постащиками и подрядчиками плата за временное пользование средствами кредиторов, как правило, не взымается, хотя в случае несвоевременной оплаты предприятию придется заплатить пени (в процентах от суммы договора) за каждый день просрочки. В условиях широко распространенного в нашей стране порядка предварительной оплаты продукции дополнительным бесплатным источником финансирования многих предприиятий-товаропроизводителей стали суммы средств, поступающие от их покупателей. При этом практика показывает, что разрыв между временем поступления денег на расчетный счет предприятия и времени отгрузки во многих случаях измеряются месяцами.

| Показатель | Назначение | Расчетная формула и источники информации |

|

1. Коэффициент независимости |

Характеризует долю собст-венных источников в общем объеме источников |

Источники собственных средств (итог I раздела пассива) * 100 / Валюта баланса-нетто |

|

2. Коэффициент финансовой устойчивости |

Показывает удельный вес тех источников финансиро-вания, которые могут быть использованы длительное время |

Источники собственных средств + долгосрочные заемные средства (итог I и II разделов пассива) * 100 / Валюта баланса-нетто |

|

3. Коэффициент финансирования |

Показывает, какая часть деятельности предприятия финансируется за счет соб-ственных средств |

Собственные источники / заемные источники |

| 4. Коэффициент инвестирования (собственных источников) | Показывает, в какой степе-ни источники собственных средств покрывают произ-веденные инвестиции | Источники собственных средств * 100 / Основные средства и прочие вложения (итог I раздела актива баланса-нетто) |

|

5. Коэффициент инвестирования ( собственных источников и долгосрочных кредитов) |

Указывает, насколько соб-ственные источники и долго-срочные кредиты формируют инвестиции предприятия |

Источники собственных средств + долгосрочные кредиты (итог I и II раздела пассива ) * 100 / Основные средства и прочие вложения (итог I раздела актива баланса-нетто) |

3. Анализ оборачиваемости оборотных средств.

3.1. Общая оценка оборачиваемости активов предприятия.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

В общем случае скорость оборота активов предприятия принято рассчитывать с помощью формулы:

|

|

Соответственно, оборачиваемость текущих активов будет определяться как:

|

|

Средняя величина активов по данным баланса определяется по формуле:

|

|

где Он, Ок - величина активов на начало и на конец периода.

Затем определяется продолжительность одного оборота в днях:

|

|

где оборачиваемость активов численно равна коэффициенту оборачиваемости текущих

активов.

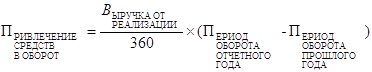

Если продолжительность оборота текущих активов увеличивается, то для продолжения производственно-коммерческой деятельности хотя бы на том же уровне необходимо дополнительное привлечение средств в оборот, которое рассчитывается по формуле:

|

|

3.2. Анализ движения денежных средств.

Особое значение для стабильной деятельности предприятия имеет скорость движения денежных средств. Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его текущих обязательств.

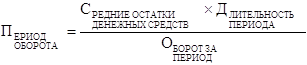

Одним из способов оценки достаточности денежных средств является определение длительности периода оборота. С этой целью используется формула:

|

|

Для расчета средних остатков денежных средств привлекаются внутренние учетные данные (ОДn - остатки на начало n-го месяца) и формула:

|

|

где n - количество месяцев в периоде.

Для того, чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и расходования денежных средств, а также увязать величину полученного финансового результата с состоянием денежных средств на предприятии, следует выделить и проанализировать все направления поступления (притока) денежных средств, а также их выбытия (оттока).

Указанные напрвления движения денежных средств принято рассматривать отдельно в разрезе текущей, инвестиционной и финансовой деятельности.

Приток денежных средств в рамках текущей деятельности связан с получением выручки от реализации продукции, выполнения работ и оказания услуг, а также авансов от покупателей и заказчиков; отток - с уплатой по счетам поставщиков и прочих контрагентов, выплатой заработной платы работникам, производственными отчислениями в фонды социального страхования и обеспечения, расчетами с бюджетом по причитающимся к уплате налогам. К текущей деятельности принято также относить и выплаченные (полученные) проценты по кредитам.

Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (реализацией) имущества, имеющего долгосрочное использование (в первую очередь - поступление (выбытие) основных средств и нематериальных активов).

Финансовая деятельность предприятия связана в основном с притоком средств вследствие получения долгосрочных и краткосрочных кредитов и займов и их оттоком в виде выплаты дивидендов и погашения задолженности по полученным ранее кредитам.

Анализ движения денежных средств проводится прямым и косвенным методом.

Прямой метод имеет недостаток: он не раскрывает взаимосвязи полученного финансового результата и изменения величины денежных средств на счетах предприятия (предприятие получает чистую прибыль, а его денежные средства сокращаются). При анализе движения денежных средств косвенным методом преобразуется величина чистой прибыли в величину денежных средств, т.е. исправляется надостаток прямого метода анализа.

В отличие от других подходов к оценке финансового состояния, анализ движения денежных средств дает возможность сделать более обоснованные выводы о том, в каком объеме и из каких источников были получены поступившие на предприятие денежные средства и каковы основные направления их использования; достаточно ли собственных средств предприятия для осуществления инвестиционной деятельности; чем объясняются расхождения величины полученной прибыли и наличия денежных средств и т.д.

3.3. Анализ дебиторской задолженности.

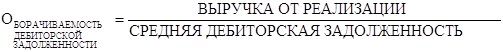

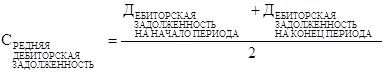

Для оценки оборачиваемости дебиторской задолженности используется следующая группа показателей.

3.3.1. Оборачиваемость дебиторской задолженности.

|

|

где:

|

|

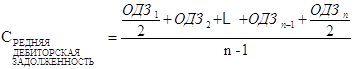

В том случае, если в течение года величина выручки от реализации значительно изменялась по месяцам, то применяют уточненный способ расчета средней величины дебиторской задолженности, основанный на ежемесячных данных. Тогда:

|

|

где ОДЗn - величина дебиторской задолженности на конец n-го месяца.

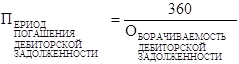

3.3.2. Период погашения дебиторской задолженности.

|

|

Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск её непогашения.

3.3.3. Доля дебиторской задолженности в общем объеме текущих активов.

|

|

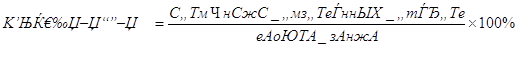

3.3.4. Доля сомнительной задолженности в составе дебиторской задолженности.

|

|

Этот показатель характеризует "качество" дебиторской задолженности. Тенденция к его росту свидетельствует о снижении ликвидности.

Существуют некоторые общие рекомендации, позволяющие управлять дебиторской задолженностью:

- контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

- по возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями;

- следить за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) источников финансирования;

- использовать способ предоставления скидок при досрочной оплате.

3.4. Анализ оборачиваемости товарно-материальных запасов.

Оценка оборачиваемости товарно-материальных запасов проводится по каждому их виду (производственные запасы, готовая продукция, товары т.д.). Поскольку производственные запасы учитываются по стоимости их заготовления (приобретения), то для расчета коэффициента оборачиваемости запасов используется не выручка от реализации, а себестоимость реализованной продукции. Для оценки скорости оборота запасов используется формула:

|

|

При этом:

|

|

Срок хранения запасов определяется по формуле:

|

|

4. Анализ эффективности использования имущества.

Функционирование предприятия зависит от его способности приносить необходимую прибыль. При этом следует иметь в виду, что руководство предприятия имеет значительную свободу в регулировании величины финансовых результатов. Так, исходя из принятой финансовой стрвтегии, предприятие имеет возможность увеличивать или уменьшать величину балансовой прибыли за счет выбора того или иного способа оценки имущества, порядка его списания, установления срока использования и т.д.

К вопросам учетной политики, определяющим величину финансового результата деятельности предприятия, в первую очередь, относятся следующие:

- выбор способа начисления амортизации основных средств;

- выбор метода оценки материалов, отпущенных и израсходованных на производство продукции, работ, услуг;

- определение способа начисления износа по малоценным и быстроизнашивающимся предметам при их отпуске в эксплуатацию;

- порядок отнесения на себестоимость реализованной продукции отдельных видов расходов (путем непосредственного их списания на себестоимость по мере совершения затрат или с помощью предварительного образования резервов предстоящих расходов и платежей);

- состав затрат, относимых непосредственно на себестоимость конкретного вида продукции;

- состав косвенных (накладных) расходов и способ их распределения и др.

Вполне понятно, что предприятие, раз выбрав тот или иной способ формирования себестоимости реализованной продукции и прибыли, будет придерживаться его в течение всего отчетного периода (не менее года), а все дальнейшие изменения в учетной политике должны иметь веские основания и непременно оговариваться.

В целом, результативность деятельности любого предприятия может оцениваться с помощью абсолютных о относительных показателей.

Существует и используется система показателей эффективности деятельности, среди них коэффициент рентабельности активов (имущества).

|

|

Этот коэффициент показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы.

В аналитических целях как рентабельность всей совокупности активов, так и рентабельность текущих активов.

|

|

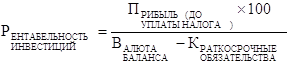

Показателем, отражающим эффективность использования средств, инвестированных в предприятие, является рентабельность инвестиций:

|

|

Показатель рентабельности инвестиций рассматривается в зарубежной практике финансового анализа как способ оценки "мастерства" управления инвестициями. При этом считается, что поскольку руководство компанией не может влиять на величину уплачиваемого налога на прибыль, для более точного расчета показателя в числителе используется величина прибыли до уплаты налога.

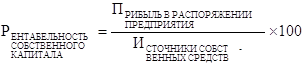

Инвесторы капитала (акционеры) вкладывают в предприятие свои средства с целью получения прибыли от этих инвестиций, поэтому, с точки зрения акционеров, наилучшей оценкой результатов хозяйственной деятельности является наличие прибыли на вложенный капитал. Показатель прибыли на вложенный капитал, называемый также рентабельностью собственного капитала, определяется по формуле:

|

|

Другой важный коэффициент - рентабельность реализованной продукции - рассчитывается по формуле:

|

|

Значение этого коэффициента показывает, какую прибыль имеет предприятие с каждого рубля реализованной продукции. Тенденция к его снижению позволяет предположить сокращение спроса на продукцию предприятия.

Снижение коэффициента рентабельности реализованной продукции может быть вызвано изменениями в структуре реализации, снижение индивидуальной рентабельности изделий, входящих в реализованную продукцию, и др.

Анализ влияния рентабельности отдельных изделий на общую рентабельность продукции проводится в следующей последовательности:

1) определяют удельный вес каждого вида продукции в общем объеме реализации;

2) рассчитывают индивидуальные показатели рентабельности отдельных видов продукции;

3) определяют влияние рентабельности отдельных изделий на её средний уровень для всей реализованной продукции. Для этого значение индивидуальной рентабельности умножают на долю изделия в общем объеме реализованной продукции. При этом рентабельность реализованной продукции определяется по формуле:

|

|

где: Pi - рентабельность i-го вида продукции;

Qi - доля i-го вида продукции в общем объеме реализации;

n - количество выпускаемых изделий.

Отметим, что анализ рассчитанных коэффициентов рентабельности имеет практическую полезность лишь в том случае, если полученные показатели сопоставляются с данными предыдущих лет или аналогичными показателями других предприятий.

Существует взаимосвязь между показателями рентабельности активов (имущества), оборачиваемостью активов и рентабельностью реализованной продукции, которая может быть представлена в виде формулы:

|

|

Иными словами, прибыль предприятия, полученная с каждого рубля средств, вложенных в активы, зависит от скорости оборачиваемости средств и от того, какова доля чистой прибыли в выручке от реализации.

5. Анализ безубыточности предприятия.

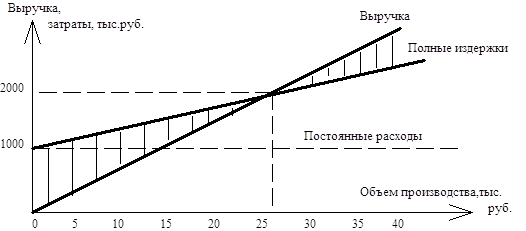

Все затраты предприятия могут быть подразделены на две части: переменные расходы (производственные), изменяющиеся пропорционально объему производства, и постоянные расходы (периодические), которые, как правило, остаются стабильными при изменении объема выпуска. Выручка от реализации продукции за вычетом себестоимости в объеме производственных переменных расходов составляет маржинальный доход, являющийся важным параметром в оценке управленческих решений.

К переменным (производственным) расходам относятся прямые материальные затраты, заработная плата производственного персонала с соответствующими отчислениями, а также расходы по содержанию и эксплуатации оборудования и ряд других общепроизводственных расходов.

К постоянным относятся административные и управленческие расходы, амортизационные отчисления, расходы по сбыту и реализации продукции, расходы по исследованию рынка, другие общие управленческие, коммерческие и общехозяйственные расходы.

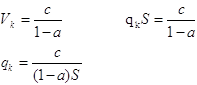

Одним из основных практических результатов использования классификации расходов предприятия по принципу зависимости от объема производства является возможность прогнозирования прибыли, исходя из предполагаемого состояния расходов, а также определение для каждой конкретной ситуации объема реализации, обеспечивающего безубыточную деятельность. Величину выручки от реализации, при которой предприятие будет в состоянии покрыть свои расходы без получения прибыли, принято называть критическим объемом производства ("мертвой точкой"). Для его определения может использоваться следующая формула:

|

|

где V - объем реализации в стоимостном выражении;

v - переменные расходы;

C - постоянные расходы;

P - прибыль.

Поскольку переменные расходы (v) по самому принципу их определения находятся в непосредственной зависимости от объема реализации, можем записать, что V=aV, где a - коэффициент пропорциональности.

Тогда:

|

|

Поскольку

по определению критическим считают объем, при котором выручка равна полным

затратам (без прибыли), то формула определения критического объема ![]() примет вид:

примет вид:

|

|

|

Соотношение выручки и полных издержек может быть представлено в виде

графика:

Используя график, можно решать следующие задачи:

1) по постоянным, переменным расходам и объему реализации определить объем прибыли;

2) исходя из заданной прибыли, определить необходимый для её получения объем реализации и соответствующий ему уровень расходов.

На величину критического объема влияет изменение переменных затрат на единицу продукции, величина постоянных расходов, а также изменение продажной цены изделия. Если объем реализации представить как qS, где q - объем реализации в натуральном выражении, S - продажная цена, то получим:

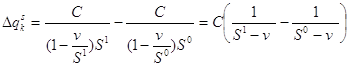

|

|

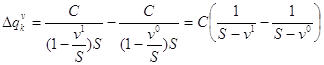

Влияние изменения величины постоянных расходов на критический объем может быть определено по формуле:

|

|

где

![]() - постоянные расходы,

соответственно, предполагаемые и текущие (

- постоянные расходы,

соответственно, предполагаемые и текущие (![]() ).

).

Как видно из этой формулы, любое увеличение суммы постоянных расходов приведет к росту критического объема и наоборот. Иначе говоря, возникнет необходимость в дополнительной продаже определенного количества изделий с тем, чтобы выручка от реализации покрыла новые, возросшие издержки.

Следующее утверждение будет справедливо: уменьшение постоянных расходов является конкретным способом снижения точки безубыточности и улучшения финансового положения предприятия.

Влияние на критический объем переменных расходов определяется следующим образом:

|

|

где

![]() - предполагаемые и текущие

переменные расходы на единицу продукции;

- предполагаемые и текущие

переменные расходы на единицу продукции;

![]() -

отношение переменных расходов к цене реализации.

-

отношение переменных расходов к цене реализации.

Изменение продажной цены изделий безусловно оказывает воздействие на величину критического объема. При этом следует иметь в виду, что изменение цены реализации влияет не только на ближайший финансовый результат деятельности, но и может иметь длительные отложенные последствия для конкурентоспособности предприятия. В общем случае влияние изменения продажной цены на критический объем определяется по формуле:

|

|

где

![]() - предполагаемая и

действующая величина продажной цены.

- предполагаемая и

действующая величина продажной цены.

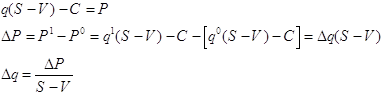

Рассматривая изменение критического объема под влиянием различных факторов, мы имели в виду достижение безубыточной деятельности. Однако, целью любого предприятия является получение прибыли. Логическим продолжением анализа безубыточности является анализ прибыльности, позволяющий определить, во-первых, при каком объеме реализации возможно получение необходимой для предприятия прибыли и, во-вторых, что не менее важно, как изменение уровня постоянных расходов отразится на финансовых результатах. Зависимость изменения реализации от изменения прибыли:

|

|

Определение критического объема при производстве и реализации изделий нескольких видов определяется по формуле:

|

|

где

![]() - количество реализуемых

изделий i-го вида, шт.;

- количество реализуемых

изделий i-го вида, шт.;

i=1,...,n - номенклатура выпускаемых изделий.

заключение

Оценка финансового положения предприятия - это совокупность методов, позволяющих определить состояние дел предприятия в результате анализа его деятельности на конечном интервале времени.

Цель анализа финансового положения предприятия - информация о его финансовом положении, платежеспособности и доходности.

Оценка финансового положения предприятия необходима следующим лицам :

1) инвесторам, которым необходимо принять решение о формировании портфеля ценных бумаг;

2) кредиторам, которые должны быть уверены, что им заплатят;

3) аудиторам, которым необходимо распознавать финансовые хитрости своих клиентов;

4) финансовым руководителям, которые хотят реально оценивать деятельность и финансовое состояние своей фирмы;

5) руководителям маркетинговых отделов, которые хотят создать стратегию продвижения товара на рынки.

Источники анализа финансового положения предприятия - формы отчета и приложения к ним, а также сведения из самого учета, если анализ проводится внутри предприятия.

В конечном результате анализ финансового положения предприятия должен дать руководству предприятия картину его действительного состояния, а лицам, непосредственно не работающим на данном предприятии, но заинтересованным в его финансовом состоянии - сведения, необходимые для беспристрастного суждения, например, о рациональности использования вложенных в предприятие дополнительных инвестициях и т. п.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Е.И. Бородина «Финансы предприятий» М, ИО «ЮНИТИ»1995г.

2. Бухгалтерский учет и аудит 1996 No. 1

3. Финансы 1997 No. 12

4. Э. Рид, Р. Коттер "Коммерческие банки", М., СП Космополис, 1991г.

5. О.И. Лаврушин "Банковское дело", М., Банковский и Биржевой научно-консультационный центр, 1992

6. М.Н. Крейнина "Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве торговле", М., 1994

7. Clifton H. Kreps, "Analyzing Financial Statements", American Institute of Banking

8. Л.Н. Павлова «Финансовый менеджмент» М, ИО «ЮНИТИ»1995г.